SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Грядет еще одна шоковая рецессия? (перевод с elliottwave com)

- 19 декабря 2024, 11:13

- |

Великая рецессия, начавшаяся в 2007 году, стала шоком. Едва ли кто-то ожидал этого. Теперь, важный индикатор говорит, что вам следует подготовиться к еще более худшему экономическому спаду. Наш финансовый прогноз волн Эллиотта на декабрь подтверждает это:

Фондовый рынок почти всегда опережает экономику. Значительное исключение имело место в конце волны суперцикла (III) в 1929 году, когда экономика достигла пика одновременно с фондовым рынком в сентябре. Растянутый характер текущего ралли и явное ослабление экономических основ предполагают, что превращение суперцикла экономики в экономический спад непревзойденных масштабов может совпасть с пиком акций и на этот раз. Этот потенциал не может быть дальше от консенсусных ожиданий экономистов, которые в подавляющем большинстве считают, что Федеральному резерву удалось повысить процентные ставки ровно настолько, чтобы замедлить инфляцию, но не остановить экономический рост. Множество данных свидетельствуют об обратном. Эта диаграмма показывает, что опережающий экономический индекс Conference Board (LEI) достиг пика в декабре 2021 года:

Фондовый рынок почти всегда опережает экономику. Значительное исключение имело место в конце волны суперцикла (III) в 1929 году, когда экономика достигла пика одновременно с фондовым рынком в сентябре. Растянутый характер текущего ралли и явное ослабление экономических основ предполагают, что превращение суперцикла экономики в экономический спад непревзойденных масштабов может совпасть с пиком акций и на этот раз. Этот потенциал не может быть дальше от консенсусных ожиданий экономистов, которые в подавляющем большинстве считают, что Федеральному резерву удалось повысить процентные ставки ровно настолько, чтобы замедлить инфляцию, но не остановить экономический рост. Множество данных свидетельствуют об обратном. Эта диаграмма показывает, что опережающий экономический индекс Conference Board (LEI) достиг пика в декабре 2021 года:

( Читать дальше )

Фондовый рынок почти всегда опережает экономику. Значительное исключение имело место в конце волны суперцикла (III) в 1929 году, когда экономика достигла пика одновременно с фондовым рынком в сентябре. Растянутый характер текущего ралли и явное ослабление экономических основ предполагают, что превращение суперцикла экономики в экономический спад непревзойденных масштабов может совпасть с пиком акций и на этот раз. Этот потенциал не может быть дальше от консенсусных ожиданий экономистов, которые в подавляющем большинстве считают, что Федеральному резерву удалось повысить процентные ставки ровно настолько, чтобы замедлить инфляцию, но не остановить экономический рост. Множество данных свидетельствуют об обратном. Эта диаграмма показывает, что опережающий экономический индекс Conference Board (LEI) достиг пика в декабре 2021 года:

Фондовый рынок почти всегда опережает экономику. Значительное исключение имело место в конце волны суперцикла (III) в 1929 году, когда экономика достигла пика одновременно с фондовым рынком в сентябре. Растянутый характер текущего ралли и явное ослабление экономических основ предполагают, что превращение суперцикла экономики в экономический спад непревзойденных масштабов может совпасть с пиком акций и на этот раз. Этот потенциал не может быть дальше от консенсусных ожиданий экономистов, которые в подавляющем большинстве считают, что Федеральному резерву удалось повысить процентные ставки ровно настолько, чтобы замедлить инфляцию, но не остановить экономический рост. Множество данных свидетельствуют об обратном. Эта диаграмма показывает, что опережающий экономический индекс Conference Board (LEI) достиг пика в декабре 2021 года:( Читать дальше )

- комментировать

- Комментарии ( 7 )

Блог им. ruh666 |Не рассчитывайте на то, что ФРС спасет экономику: вот почему (перевод с elliottwave com)

- 29 октября 2024, 13:08

- |

Снижение ставки федеральных фондов ФРС в сентябре было встречено всеобщим ликованием на Уолл-стрит. Однако история показывает, что такие шаги ФРС не всегда приводят к росту экономики. Наш Financial Forecast 3а октябрь дает перспективу:

В выпуске от 2 августа прогнозировалось «приближающееся снижение ставки Федеральной резервной системы», в котором говорилось, что «ФРС снизит ставку по федеральным фондам соразмерно более низкому уровню казначейских векселей». 18 сентября ФРС объявила о снижении ставки по федеральным фондам на 50 базисных пунктов с 5,5% до 5,0%. К тому времени доходность по 3-месячным казначейским векселям США снизилась до 4,75%, а доходность по 6-месячным казначейским векселям США составила 4,50%. На этой неделе доходность снизилась до 4,61% и 4,40% соответственно. Таким образом, ставка по федеральным фондам все еще отстает от снижения рыночных ставок.

В выпуске от 2 августа прогнозировалось «приближающееся снижение ставки Федеральной резервной системы», в котором говорилось, что «ФРС снизит ставку по федеральным фондам соразмерно более низкому уровню казначейских векселей». 18 сентября ФРС объявила о снижении ставки по федеральным фондам на 50 базисных пунктов с 5,5% до 5,0%. К тому времени доходность по 3-месячным казначейским векселям США снизилась до 4,75%, а доходность по 6-месячным казначейским векселям США составила 4,50%. На этой неделе доходность снизилась до 4,61% и 4,40% соответственно. Таким образом, ставка по федеральным фондам все еще отстает от снижения рыночных ставок.

( Читать дальше )

В выпуске от 2 августа прогнозировалось «приближающееся снижение ставки Федеральной резервной системы», в котором говорилось, что «ФРС снизит ставку по федеральным фондам соразмерно более низкому уровню казначейских векселей». 18 сентября ФРС объявила о снижении ставки по федеральным фондам на 50 базисных пунктов с 5,5% до 5,0%. К тому времени доходность по 3-месячным казначейским векселям США снизилась до 4,75%, а доходность по 6-месячным казначейским векселям США составила 4,50%. На этой неделе доходность снизилась до 4,61% и 4,40% соответственно. Таким образом, ставка по федеральным фондам все еще отстает от снижения рыночных ставок.

В выпуске от 2 августа прогнозировалось «приближающееся снижение ставки Федеральной резервной системы», в котором говорилось, что «ФРС снизит ставку по федеральным фондам соразмерно более низкому уровню казначейских векселей». 18 сентября ФРС объявила о снижении ставки по федеральным фондам на 50 базисных пунктов с 5,5% до 5,0%. К тому времени доходность по 3-месячным казначейским векселям США снизилась до 4,75%, а доходность по 6-месячным казначейским векселям США составила 4,50%. На этой неделе доходность снизилась до 4,61% и 4,40% соответственно. Таким образом, ставка по федеральным фондам все еще отстает от снижения рыночных ставок.( Читать дальше )

Блог им. ruh666 |17 признаков глобальной рецессии звучат пугающе

- 23 октября 2024, 14:10

- |

Корреспондент Уилсон Р. Логан любезно поделился своим списком из 17 индикаторов глобально синхронизированной рецессии. На мой взгляд, каждый из них — это громко звенящий тревожный колокол. Как выразился Уилсон, «рецессии имеют очень четкие индикаторы. Мы все знали, что она приближается, и у всех нас было много времени, чтобы подумать об этом». Для контекста напомним, что мировая экономика — это тесно связанная, высокоинтегрированная система, что означает, что сбои в одной подсистеме быстро распространяются по всей системе. Сбои, как правило, усиливают друг друга, создавая каскадный эффект, похожий на лавину: все выглядит совершенно стабильным, пока весь склон горы не обрушится.

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:

1) Ужесточение условий кредитования. Банки видят приближение рецессии и начинают создавать денежную подушку безопасности, накапливать ликвидность, снижать риски в портфелях (уроки Bear Sterns).

( Читать дальше )

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:

Это не полный список индикаторов; есть множество других. Но это, безусловно, всеобъемлющее начало. Вот 17 индикаторов глобальной рецессии по Логану:1) Ужесточение условий кредитования. Банки видят приближение рецессии и начинают создавать денежную подушку безопасности, накапливать ликвидность, снижать риски в портфелях (уроки Bear Sterns).

( Читать дальше )

Блог им. ruh666 |Почему начался обратный отсчет до рецессии в США (перевод с elliottwave com)

- 18 октября 2024, 11:22

- |

Шансы на рецессию? Одна из крупных компаний Уолл-стрит говорит, что только 15% «после лучшего, чем ожидалось, отчета о рабочих местах». (Reuters, 7 октября) Тем не менее, по мнению EWI, экономические показатели отстают и ничего не предсказывают. Лучше обратить внимание на этот показатель из нашего октябрьского Financial Forecast:

Обратный отсчет до рецессии/депрессии теперь «официально» идет. Впервые с 5 июля 2022 года кривая доходности 2-летних и 10-летних казначейских облигаций США «перестала инвертироваться», как показано на графике ниже.

Обратный отсчет до рецессии/депрессии теперь «официально» идет. Впервые с 5 июля 2022 года кривая доходности 2-летних и 10-летних казначейских облигаций США «перестала инвертироваться», как показано на графике ниже.

( Читать дальше )

Обратный отсчет до рецессии/депрессии теперь «официально» идет. Впервые с 5 июля 2022 года кривая доходности 2-летних и 10-летних казначейских облигаций США «перестала инвертироваться», как показано на графике ниже.

Обратный отсчет до рецессии/депрессии теперь «официально» идет. Впервые с 5 июля 2022 года кривая доходности 2-летних и 10-летних казначейских облигаций США «перестала инвертироваться», как показано на графике ниже.( Читать дальше )

Блог им. ruh666 |Экономика начинает выглядеть более рецессионной?

- 04 июня 2024, 14:46

- |

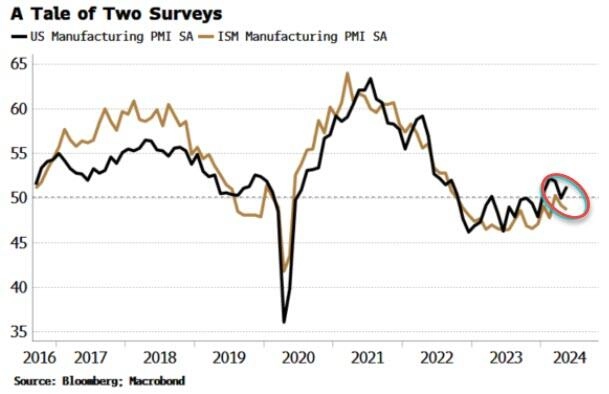

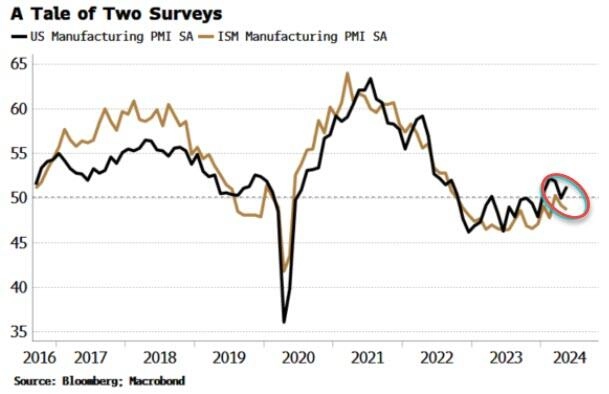

Индекс ISM для производственной сферы в мае снова снизился и оказался ниже ожиданий. Доходность решила проигнорировать более оптимистичный сигнал от предыдущего показателя PMI, который превзошел консенсус и остался выше 50, и снизилась по всей кривой. С ноября 2022 года (в марте этого года) индекс ISM лишь однажды превышал отметку 50. Индекс PMI в последнее время был более оптимистичным и весь этот год находился на уровне 50 или выше.

Но это может оказаться весьма непродолжительным. Соотношение новых заказов и запасов в индексе PMI, который опережает основной индекс примерно на три месяца, ослабевает (хотя в мае оно стабилизировалось). Это же соотношение ослабевает и для ISM, и для этого опроса оно до сих пор было верным. Коэффициент также ниже единицы для обоих опросов.

Но это может оказаться весьма непродолжительным. Соотношение новых заказов и запасов в индексе PMI, который опережает основной индекс примерно на три месяца, ослабевает (хотя в мае оно стабилизировалось). Это же соотношение ослабевает и для ISM, и для этого опроса оно до сих пор было верным. Коэффициент также ниже единицы для обоих опросов.

( Читать дальше )

Но это может оказаться весьма непродолжительным. Соотношение новых заказов и запасов в индексе PMI, который опережает основной индекс примерно на три месяца, ослабевает (хотя в мае оно стабилизировалось). Это же соотношение ослабевает и для ISM, и для этого опроса оно до сих пор было верным. Коэффициент также ниже единицы для обоих опросов.

Но это может оказаться весьма непродолжительным. Соотношение новых заказов и запасов в индексе PMI, который опережает основной индекс примерно на три месяца, ослабевает (хотя в мае оно стабилизировалось). Это же соотношение ослабевает и для ISM, и для этого опроса оно до сих пор было верным. Коэффициент также ниже единицы для обоих опросов.( Читать дальше )

Блог им. ruh666 |Комментарий Goldman Sachs о самочувствии потребителей является зловещим

- 21 мая 2024, 14:07

- |

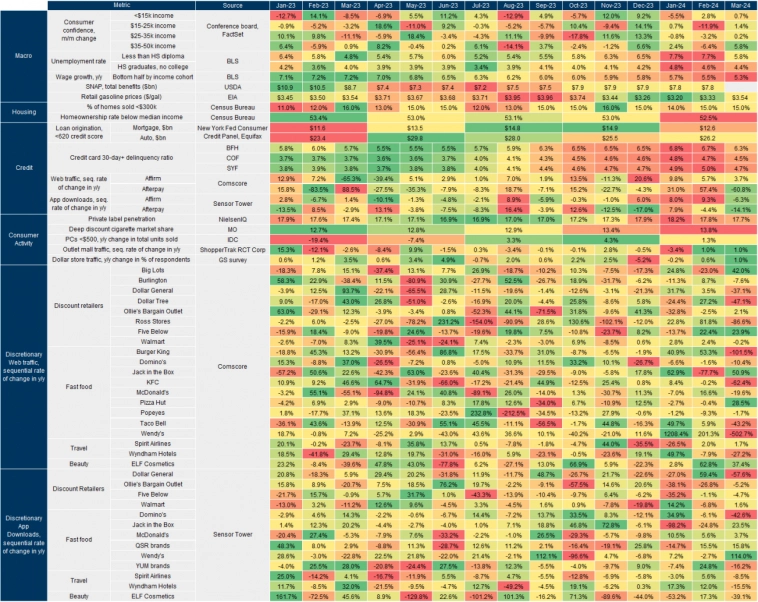

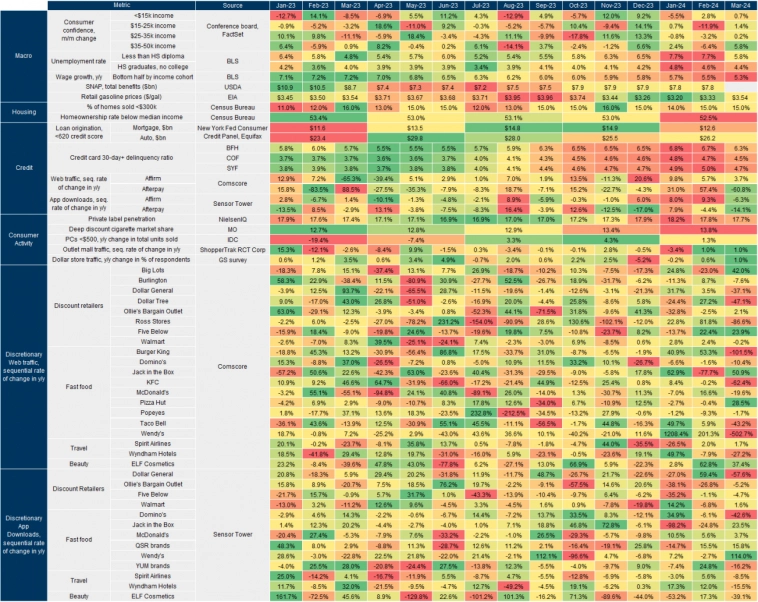

По мере того как мы завершаем сезон прибылей за первый квартал и приближаемся к середине года, главной темой, которую поднимают корпоративная Америка и аналитики Goldman, становится ухудшение финансового состояния потребителей с низким уровнем дохода. Группа аналитиков Goldman под руководством Кейт Макшейн, CFA, опубликовала последний обзор активности малоимущих, который показывает, что ежемесячные тенденции были «неоднозначными в последнее время, отмечая попутный ветер от снижения цен на бензин и улучшения мобильности наряду с встречным ветром от ослабления кредитных показателей и замедления потребительского доверия».

Напомним читателям, что главный трейдер Goldman по потребительскому сектору Скотт Фейлер недавно сказал клиентам: «Наш отдел становится медвежьим по потребительскому сектору и нашей корзине мягкой посадки. Мы считаем, что это наиболее уязвимая область цикличности, а циклические/защитные компании оцениваются очень оптимистично, и мы начинаем наблюдать оборонительную ротацию».

Напомним читателям, что главный трейдер Goldman по потребительскому сектору Скотт Фейлер недавно сказал клиентам: «Наш отдел становится медвежьим по потребительскому сектору и нашей корзине мягкой посадки. Мы считаем, что это наиболее уязвимая область цикличности, а циклические/защитные компании оцениваются очень оптимистично, и мы начинаем наблюдать оборонительную ротацию».

( Читать дальше )

Напомним читателям, что главный трейдер Goldman по потребительскому сектору Скотт Фейлер недавно сказал клиентам: «Наш отдел становится медвежьим по потребительскому сектору и нашей корзине мягкой посадки. Мы считаем, что это наиболее уязвимая область цикличности, а циклические/защитные компании оцениваются очень оптимистично, и мы начинаем наблюдать оборонительную ротацию».

Напомним читателям, что главный трейдер Goldman по потребительскому сектору Скотт Фейлер недавно сказал клиентам: «Наш отдел становится медвежьим по потребительскому сектору и нашей корзине мягкой посадки. Мы считаем, что это наиболее уязвимая область цикличности, а циклические/защитные компании оцениваются очень оптимистично, и мы начинаем наблюдать оборонительную ротацию».( Читать дальше )

Блог им. ruh666 |3 признака развивающегося экономического спада в США (перевод с elliottwave com)

- 15 апреля 2024, 11:25

- |

«Стандарты кредитования ужесточаются, тем самым отпугивая заемщиков»В первом квартале экономика США выросла на 3,4%, однако есть как минимум 3 признака того, что назревают проблемы. Действительно, количество просрочек в этом секторе сейчас выше, чем во время Великой рецессии.

Последние заголовки об экономике США радужные:

Последние заголовки об экономике США радужные:

Рост экономики США в прошлом квартале был немного пересмотрен в сторону повышения и составил 3,4% в годовом исчислении (AP News, 28 марта)Экономика США продолжает сиять благодаря помощи потребителей и рынка труда (Reuters, 28 марта)

Оглашение позитивных экономических новостей — это хорошо и приятно. Однако потребители таких новостей, возможно, не получают полной информации. Другими словами, существует множество менее позитивных экономических событий, и я укажу лишь на три, которые предвещают возможное сокращение экономики. Первая из них хорошо известна: развивающийся кризис коммерческой недвижимости. В двух словах, владельцы офисных зданий сталкиваются с повышением процентных ставок по мере погашения кредитов.

( Читать дальше )

Последние заголовки об экономике США радужные:

Последние заголовки об экономике США радужные:Рост экономики США в прошлом квартале был немного пересмотрен в сторону повышения и составил 3,4% в годовом исчислении (AP News, 28 марта)Экономика США продолжает сиять благодаря помощи потребителей и рынка труда (Reuters, 28 марта)

Оглашение позитивных экономических новостей — это хорошо и приятно. Однако потребители таких новостей, возможно, не получают полной информации. Другими словами, существует множество менее позитивных экономических событий, и я укажу лишь на три, которые предвещают возможное сокращение экономики. Первая из них хорошо известна: развивающийся кризис коммерческой недвижимости. В двух словах, владельцы офисных зданий сталкиваются с повышением процентных ставок по мере погашения кредитов.

( Читать дальше )

Блог им. ruh666 |Сигналы о снижении ставок способствуют стратегиям "купи и держи"

- 28 марта 2024, 12:15

- |

После заверений центральных банков о снижении процентных ставок оптимизм на фондовых рынках разгорается с новой силой. У инвесторов нет причин продавать, а медведям остается лишь ждать катализаторов, которые могут сорвать это ралли. Сигнал Федеральной резервной системы о том, что три снижения процентных ставок в этом году все еще не за горами, только что привел европейский индекс Stoxx 600 к девятой подряд неделе роста, что стало самой длинной победной серией за последние 12 лет. Хотя индекс Stoxx и его аналог Euro Stoxx 50 из числа «голубых фишек» могут выглядеть несколько перекупленными, на самом деле нет никаких признаков чрезмерного роста, который бы вызвал технические красные флажки. «ФРС произнесла лучшую из возможных речей для акций, — говорит технический аналитик DayByDay Валери Гасталди. Краткосрочные и долгосрочные тренды остаются „бычьими“, что означает, что большинство плохих новостей будут быстро преодолены, и будут достигнуты новые максимумы, добавляет она. В такие периоды ни один метод не может превзойти стратегию „купи и держи“.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Предполагаемое снижение ставки ФРС имеет под собой более зыбкую почву, чем в Великобритании и Европе

- 27 марта 2024, 15:52

- |

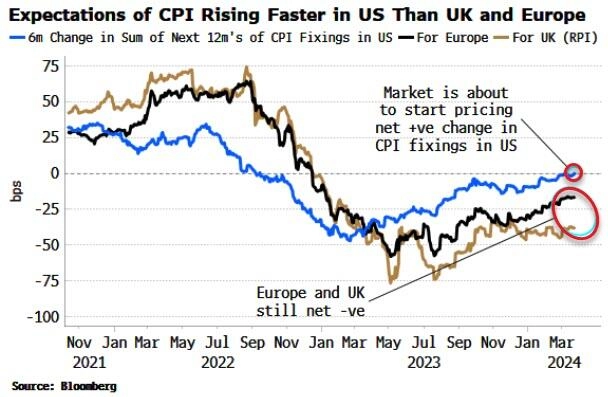

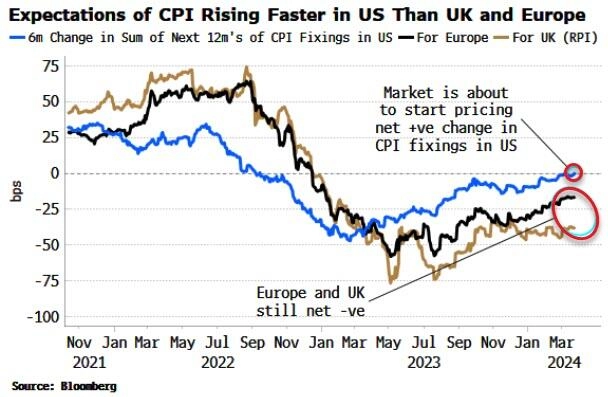

Более высокие инфляционные ожидания и снижение риска рецессии делают снижение процентных ставок, заложенное в цену Федеральной резервной системы, более уязвимым, чем в Великобритании или Европе. В настоящее время рынок видит одинаковый объем снижения ставок в 2024 году для США, Великобритании и еврозоны: ~80 б.п. для ФРС и BOE и чуть более 90 б.п. для ЕЦБ. США в большей степени подвержены влиянию растущей инфляции, что начинает отражаться на ожиданиях рынка. Рынок фиксирования ИПЦ начал повышать свои оценки ожидаемого уровня инфляции в течение следующих 12 месяцев после длительного периода их снижения. Мы можем взять полугодовое изменение суммы фиксингов на следующие 12 месяцев и сравнить его по регионам, чтобы получить представление о том, как меняются инфляционные ожидания. Как видно из приведенного ниже графика, в США инфляционные ожидания повышаются сильнее, чем в Великобритании и Европе.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

( Читать дальше )

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.( Читать дальше )

Блог им. ruh666 |Доверие потребителей рушится на фоне опасений дельты и опасений инфляции на 13-летнем максимуме

- 02 сентября 2021, 12:28

- |

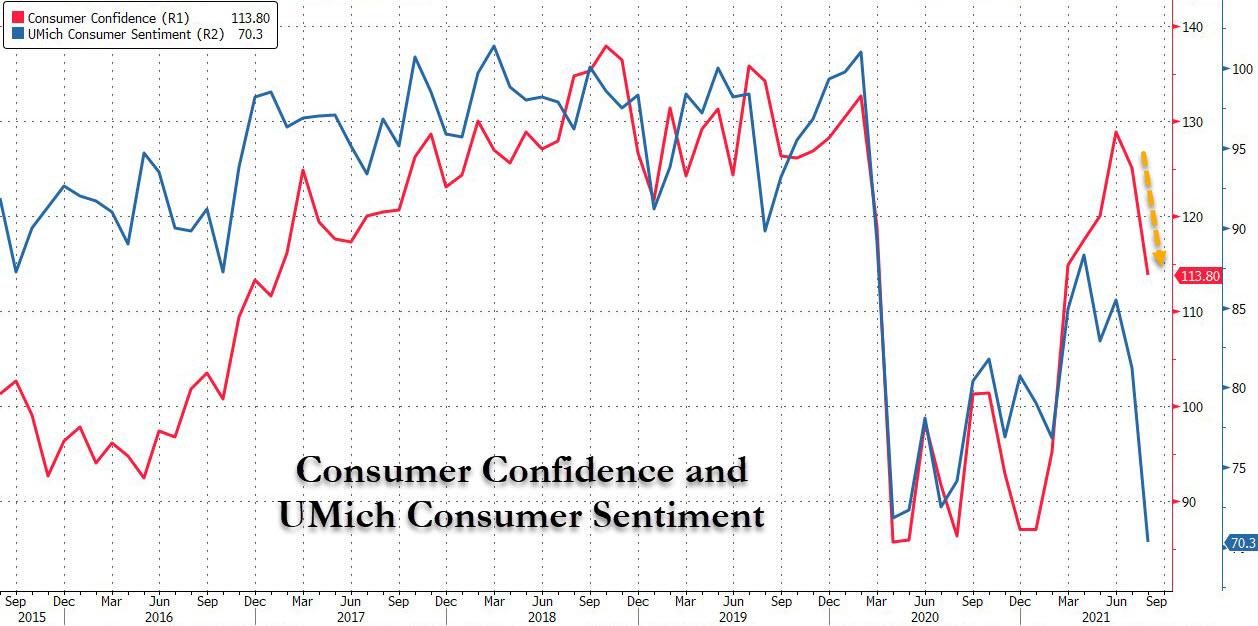

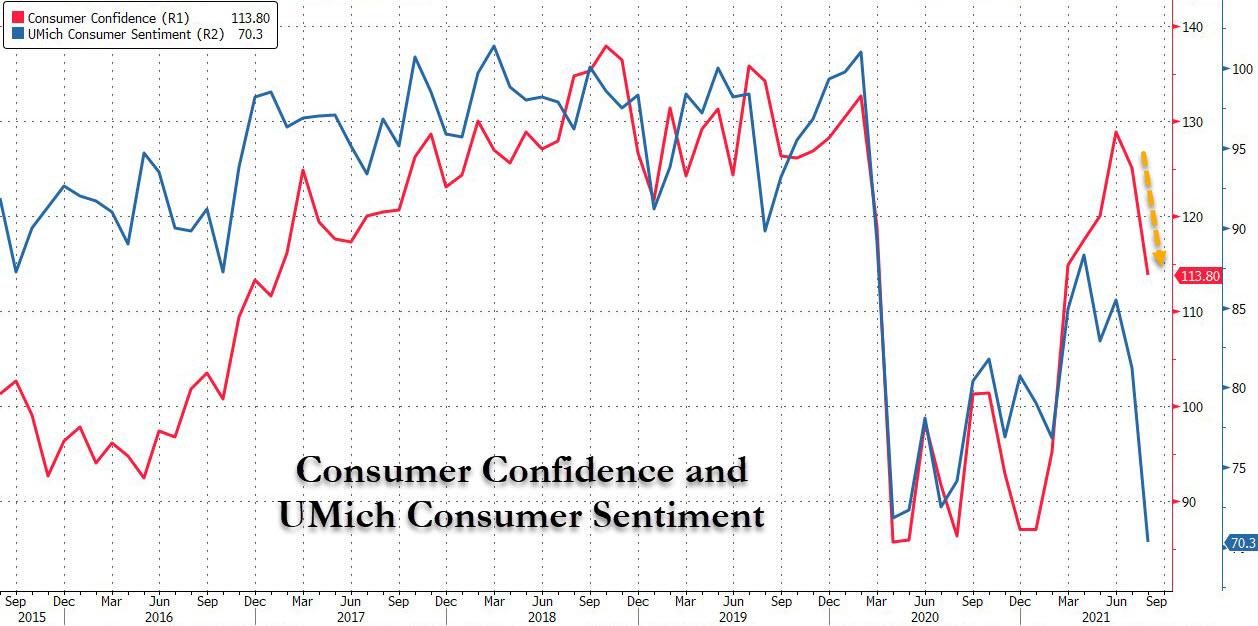

Ранее в этом месяце возникла большая путаница, когда индекс потребительских настроений Мичиганского университета, несмотря на то, что индекс потребительского доверия Conference Board был почти на уровне пост-ковидного максимума, сформировал заметное расхождение и вызвал вопрос о том, какой индикатор уверенности является правильным. Мы получили ответ, когда Conference Board сообщила значение за август… и это было сногсшибательно: уход на 113,9, это было резкое падение по сравнению с 129,1 в прошлом месяце (пересмотрено до 125,1), и ниже не только консенсус-прогноза 123,0, но также не соответствует самому низкому прогноз. Тем не менее, и как показано на диаграмме ниже, индексу потребительского доверия еще предстоит пройти долгий путь, прежде чем он догонит своего конкурента из UMich.

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.

( Читать дальше )

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс