SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Восемь сделок с облигациями отменены из-за Evergrande

- 21 сентября 2021, 15:19

- |

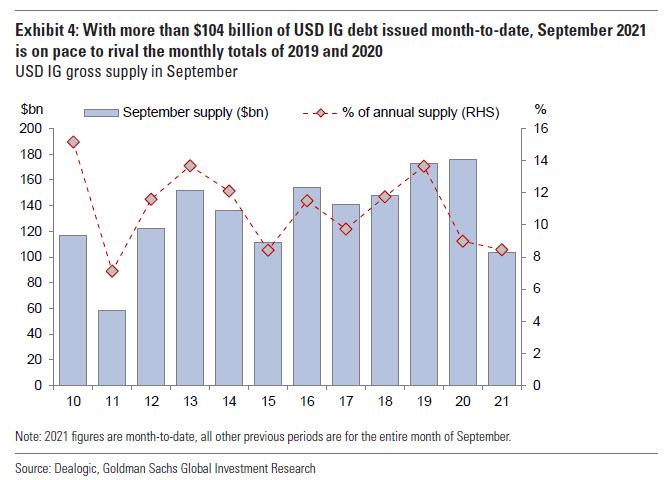

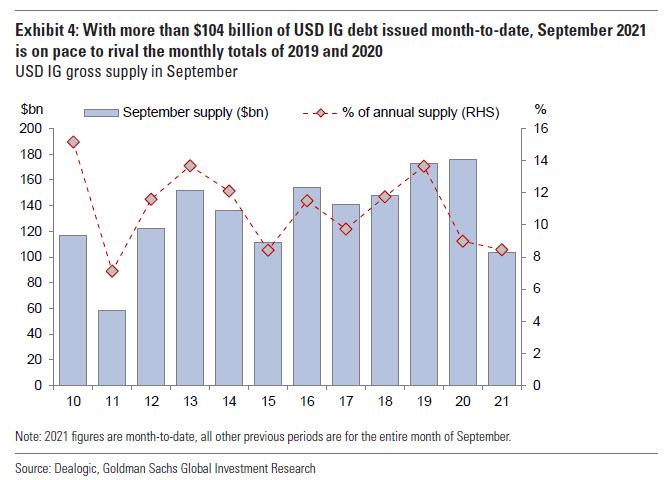

После рекордного безумного предложения облигаций после Дня труда и сентябрьского календаря, в котором на сегодняшний день было выпущено долговых обязательств IG на 104 миллиарда долларов и который, как полагал Goldman (на прошлой неделе), будет соперничать с ежемесячными итогами 2019 и 2020 ...

… настроение резко испортилось, и в понедельник, как сообщается, по крайней мере восемь компаний инвестиционного уровня отозвали предложение своих облигаций на фоне обвала рискованных активов, согласно Bloomberg, который отмечает, что «фон для выпуска не радует, фьючерсы на акции снизились примерно на 1,5%, а индекс IG CDX, торгующийся более чем на 6,5 базисных пункта выше (в основном из-за того, что новые контракты длиннее на шесть месяцев к погашению).

… настроение резко испортилось, и в понедельник, как сообщается, по крайней мере восемь компаний инвестиционного уровня отозвали предложение своих облигаций на фоне обвала рискованных активов, согласно Bloomberg, который отмечает, что «фон для выпуска не радует, фьючерсы на акции снизились примерно на 1,5%, а индекс IG CDX, торгующийся более чем на 6,5 базисных пункта выше (в основном из-за того, что новые контракты длиннее на шесть месяцев к погашению).

Отмены размещений в понедельник последовали за пятничным вакуумом, когда ничего не было оценено на фоне резкого падения и экспирации опционов на рынке; В прошлый понедельник было проведено около 13 сделок. Тем не менее, даже без влияния Evergrande, выпуск замедлялся: на этой неделе ожидалось, что выпуск достигнет 20–25 млрд долларов, что является замедлением по сравнению с бешеными рекордными темпами продаж с тех пор, как рынок вернулся после праздника Дня труда. Вполне возможно, что большинство компаний, которые планировали, попробуют еще раз во вторник, но это будет зависеть от стабилизации на рынках, которая, в свою очередь, будет зависеть от того, что Пекин сделает в следующие 24 часа.

( Читать дальше )

… настроение резко испортилось, и в понедельник, как сообщается, по крайней мере восемь компаний инвестиционного уровня отозвали предложение своих облигаций на фоне обвала рискованных активов, согласно Bloomberg, который отмечает, что «фон для выпуска не радует, фьючерсы на акции снизились примерно на 1,5%, а индекс IG CDX, торгующийся более чем на 6,5 базисных пункта выше (в основном из-за того, что новые контракты длиннее на шесть месяцев к погашению).

… настроение резко испортилось, и в понедельник, как сообщается, по крайней мере восемь компаний инвестиционного уровня отозвали предложение своих облигаций на фоне обвала рискованных активов, согласно Bloomberg, который отмечает, что «фон для выпуска не радует, фьючерсы на акции снизились примерно на 1,5%, а индекс IG CDX, торгующийся более чем на 6,5 базисных пункта выше (в основном из-за того, что новые контракты длиннее на шесть месяцев к погашению).Отмены размещений в понедельник последовали за пятничным вакуумом, когда ничего не было оценено на фоне резкого падения и экспирации опционов на рынке; В прошлый понедельник было проведено около 13 сделок. Тем не менее, даже без влияния Evergrande, выпуск замедлялся: на этой неделе ожидалось, что выпуск достигнет 20–25 млрд долларов, что является замедлением по сравнению с бешеными рекордными темпами продаж с тех пор, как рынок вернулся после праздника Дня труда. Вполне возможно, что большинство компаний, которые планировали, попробуют еще раз во вторник, но это будет зависеть от стабилизации на рынках, которая, в свою очередь, будет зависеть от того, что Пекин сделает в следующие 24 часа.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Блог им. ruh666 |Абсолютное заражение: суверенный риск Китая начинает взрываться

- 21 сентября 2021, 12:30

- |

«На этой неделе произойдет что-то историческое», — так мы начали объяснять процесс, благодаря которому крах Evergrande может заразно распространиться по всему миру на этой неделе. Один взгляд на мировые рынки вчера утром предполагает, как минимум, рисковые активы снижается везде, от европейских коммунальных предприятий до криптовалюты и запасов материалов в США. Тем не менее, самая большая и самая серьезная инфекция связана с суверенным риском Китая… и он начинает взрываться ...

Этот внезапный всплеск риска дефолта по суверенному долгу Китая очень значителен в контексте постоянных заверений Китая перед остальным миром в том, что он надежен как скала (точно так же, как сказал Ларри, но не спрашивайте Джорджа Сороса). Однако мы отмечаем, что CDS Китая выросли примерно до 90 базисных пунктов в марте 2020 года (когда разразился кризис COVID) и примерно до 150 базисных пунктов в начале 2016 года (ускорение после того, как Китай девальвировал юань в конце 2015 года). Вопрос, конечно, в том, где он остановится на этот раз? На какой «риск» готов пойти Китай со своим суверенным риском?

Этот внезапный всплеск риска дефолта по суверенному долгу Китая очень значителен в контексте постоянных заверений Китая перед остальным миром в том, что он надежен как скала (точно так же, как сказал Ларри, но не спрашивайте Джорджа Сороса). Однако мы отмечаем, что CDS Китая выросли примерно до 90 базисных пунктов в марте 2020 года (когда разразился кризис COVID) и примерно до 150 базисных пунктов в начале 2016 года (ускорение после того, как Китай девальвировал юань в конце 2015 года). Вопрос, конечно, в том, где он остановится на этот раз? На какой «риск» готов пойти Китай со своим суверенным риском?

перевод отсюда

( Читать дальше )

Этот внезапный всплеск риска дефолта по суверенному долгу Китая очень значителен в контексте постоянных заверений Китая перед остальным миром в том, что он надежен как скала (точно так же, как сказал Ларри, но не спрашивайте Джорджа Сороса). Однако мы отмечаем, что CDS Китая выросли примерно до 90 базисных пунктов в марте 2020 года (когда разразился кризис COVID) и примерно до 150 базисных пунктов в начале 2016 года (ускорение после того, как Китай девальвировал юань в конце 2015 года). Вопрос, конечно, в том, где он остановится на этот раз? На какой «риск» готов пойти Китай со своим суверенным риском?

Этот внезапный всплеск риска дефолта по суверенному долгу Китая очень значителен в контексте постоянных заверений Китая перед остальным миром в том, что он надежен как скала (точно так же, как сказал Ларри, но не спрашивайте Джорджа Сороса). Однако мы отмечаем, что CDS Китая выросли примерно до 90 базисных пунктов в марте 2020 года (когда разразился кризис COVID) и примерно до 150 базисных пунктов в начале 2016 года (ускорение после того, как Китай девальвировал юань в конце 2015 года). Вопрос, конечно, в том, где он остановится на этот раз? На какой «риск» готов пойти Китай со своим суверенным риском?перевод отсюда

( Читать дальше )

Блог им. ruh666 |AAPL и FANGs: "5 волн" говорят о многом (перевод с elliottwave com)

- 20 сентября 2021, 15:32

- |

Из Short Term Update от 15 сентября.

Apple объявила о своих новых продуктах и обновлениях вчера (вторник). В понедельник в STU мы отметили, что независимо от того, что было объявлено, акция находилась в процессе пятиволнового снижения от своего максимума 7 сентября. Целевая область для снижения составляла 146,10–146,59 долларов. Сегодня утром акции упали до 146,37 доллара, достигнув этой зоны. В приведенном диапазоне волна 5 представляет собой волну 1, умноженную на 1,618 Фибоначчи, и где цены встречаются с внутренней линией тренда, соединяющей минимумы 19, 28 июля и 19 августа, что показано синей пунктирной линией на графике. Ралли «a-b-c» может привести акции к диапазону 150,53–151,70 долларов, хотя единственное требование для коррекции второй волны — это то, что она не может превышать начало предыдущей первой волны. Когда вторая волна Apple будет завершена, акции упадут до новых минимумов в третьей волне более крупного пятиволнового падения. Таким образом, динамика акций Apple стала медвежьей.

Apple объявила о своих новых продуктах и обновлениях вчера (вторник). В понедельник в STU мы отметили, что независимо от того, что было объявлено, акция находилась в процессе пятиволнового снижения от своего максимума 7 сентября. Целевая область для снижения составляла 146,10–146,59 долларов. Сегодня утром акции упали до 146,37 доллара, достигнув этой зоны. В приведенном диапазоне волна 5 представляет собой волну 1, умноженную на 1,618 Фибоначчи, и где цены встречаются с внутренней линией тренда, соединяющей минимумы 19, 28 июля и 19 августа, что показано синей пунктирной линией на графике. Ралли «a-b-c» может привести акции к диапазону 150,53–151,70 долларов, хотя единственное требование для коррекции второй волны — это то, что она не может превышать начало предыдущей первой волны. Когда вторая волна Apple будет завершена, акции упадут до новых минимумов в третьей волне более крупного пятиволнового падения. Таким образом, динамика акций Apple стала медвежьей.

( Читать дальше )

Apple объявила о своих новых продуктах и обновлениях вчера (вторник). В понедельник в STU мы отметили, что независимо от того, что было объявлено, акция находилась в процессе пятиволнового снижения от своего максимума 7 сентября. Целевая область для снижения составляла 146,10–146,59 долларов. Сегодня утром акции упали до 146,37 доллара, достигнув этой зоны. В приведенном диапазоне волна 5 представляет собой волну 1, умноженную на 1,618 Фибоначчи, и где цены встречаются с внутренней линией тренда, соединяющей минимумы 19, 28 июля и 19 августа, что показано синей пунктирной линией на графике. Ралли «a-b-c» может привести акции к диапазону 150,53–151,70 долларов, хотя единственное требование для коррекции второй волны — это то, что она не может превышать начало предыдущей первой волны. Когда вторая волна Apple будет завершена, акции упадут до новых минимумов в третьей волне более крупного пятиволнового падения. Таким образом, динамика акций Apple стала медвежьей.

Apple объявила о своих новых продуктах и обновлениях вчера (вторник). В понедельник в STU мы отметили, что независимо от того, что было объявлено, акция находилась в процессе пятиволнового снижения от своего максимума 7 сентября. Целевая область для снижения составляла 146,10–146,59 долларов. Сегодня утром акции упали до 146,37 доллара, достигнув этой зоны. В приведенном диапазоне волна 5 представляет собой волну 1, умноженную на 1,618 Фибоначчи, и где цены встречаются с внутренней линией тренда, соединяющей минимумы 19, 28 июля и 19 августа, что показано синей пунктирной линией на графике. Ралли «a-b-c» может привести акции к диапазону 150,53–151,70 долларов, хотя единственное требование для коррекции второй волны — это то, что она не может превышать начало предыдущей первой волны. Когда вторая волна Apple будет завершена, акции упадут до новых минимумов в третьей волне более крупного пятиволнового падения. Таким образом, динамика акций Apple стала медвежьей.( Читать дальше )

Блог им. ruh666 |Как поведение цен акций противоречит «общепринятому мнению» (перевод с elliottwave com)

- 17 сентября 2021, 19:15

- |

Вот факторы, которые «фактически влияют на цены акций»

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

( Читать дальше )

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

( Читать дальше )

Блог им. ruh666 |Взгляните на исторический «кошмар покупателей просадок» (перевод с elliottwave com)

- 17 сентября 2021, 15:45

- |

Почему фондовые инвесторы должны с осторожностью относиться к мышлению «покупайте просадки»

На бычьем рынке 1990-х годов психология оптимизма настолько укоренилась, что большинство финансовых консультантов рассматривали любое снижение цен как оппортунистический «откат». «Покупайте просадки» стало стандартным советом. Эта психология сохранилась даже после больших медвежьих рынков 2000–2002 и 2007–2009 годов. И это все еще примерно так в 2021 году. Действительно, статья Bloomberg от 25 августа цитирует портфельного менеджера: «Если мы действительно увидим откат в сентябре, я определенно скажу клиентам:« Воспринимайте это как возможность для покупки»». Как отмечается в нашем сентябрьском финансовом прогнозе волн Эллиотта: «Во всяком случае, мышление „купи просадку“ усилилось по мере роста [августа]. В этот момент это приобретает форму пенистого возбуждения, когда акции падают, пусть даже и скудно».

На бычьем рынке 1990-х годов психология оптимизма настолько укоренилась, что большинство финансовых консультантов рассматривали любое снижение цен как оппортунистический «откат». «Покупайте просадки» стало стандартным советом. Эта психология сохранилась даже после больших медвежьих рынков 2000–2002 и 2007–2009 годов. И это все еще примерно так в 2021 году. Действительно, статья Bloomberg от 25 августа цитирует портфельного менеджера: «Если мы действительно увидим откат в сентябре, я определенно скажу клиентам:« Воспринимайте это как возможность для покупки»». Как отмечается в нашем сентябрьском финансовом прогнозе волн Эллиотта: «Во всяком случае, мышление „купи просадку“ усилилось по мере роста [августа]. В этот момент это приобретает форму пенистого возбуждения, когда акции падают, пусть даже и скудно».

( Читать дальше )

На бычьем рынке 1990-х годов психология оптимизма настолько укоренилась, что большинство финансовых консультантов рассматривали любое снижение цен как оппортунистический «откат». «Покупайте просадки» стало стандартным советом. Эта психология сохранилась даже после больших медвежьих рынков 2000–2002 и 2007–2009 годов. И это все еще примерно так в 2021 году. Действительно, статья Bloomberg от 25 августа цитирует портфельного менеджера: «Если мы действительно увидим откат в сентябре, я определенно скажу клиентам:« Воспринимайте это как возможность для покупки»». Как отмечается в нашем сентябрьском финансовом прогнозе волн Эллиотта: «Во всяком случае, мышление „купи просадку“ усилилось по мере роста [августа]. В этот момент это приобретает форму пенистого возбуждения, когда акции падают, пусть даже и скудно».

На бычьем рынке 1990-х годов психология оптимизма настолько укоренилась, что большинство финансовых консультантов рассматривали любое снижение цен как оппортунистический «откат». «Покупайте просадки» стало стандартным советом. Эта психология сохранилась даже после больших медвежьих рынков 2000–2002 и 2007–2009 годов. И это все еще примерно так в 2021 году. Действительно, статья Bloomberg от 25 августа цитирует портфельного менеджера: «Если мы действительно увидим откат в сентябре, я определенно скажу клиентам:« Воспринимайте это как возможность для покупки»». Как отмечается в нашем сентябрьском финансовом прогнозе волн Эллиотта: «Во всяком случае, мышление „купи просадку“ усилилось по мере роста [августа]. В этот момент это приобретает форму пенистого возбуждения, когда акции падают, пусть даже и скудно».( Читать дальше )

Блог им. ruh666 |Установлен рекордный объём в 2 триллиона долларов в опционах

- 16 сентября 2021, 12:31

- |

Теперь, когда акции вышли из своей 5-дневной полосы неудач, с трудом предотвратив 6 последовательных дней падений, которые были бы самой продолжительной такой полосой после глубины кризиса covid в феврале 2020 года, внимание переключается на технические характеристики рынка и особенно на предстоящую в пятницу квартальную экспирацию, объём опционов SPX которой составляет около 1,5 триллиона долларов, а также 1,4 триллиона долларов в опционах на базовые активы, истекающие во второй половине дня в пятницу, включая 2-е по величине экспирацию для отдельных акций после января. С любезного разрешения Goldman, здесь Четыре наблюдения по позиционированию опционов в преддверии пятничных квартальных экспираций:

1. Объемы опционов продолжают расти относительно объемов дельта-один. Как индексные, так и отдельные опционные рынки показали рост объемов в третьем квартале, в то время как объемы дельта-1 (фьючерсы и акции) упали. Объемы по номиналу опционов SPX, которые традиционно торговались значительно ниже 100%, теперь вдвое превышают объем торгуемых фьючерсов.

( Читать дальше )

1. Объемы опционов продолжают расти относительно объемов дельта-один. Как индексные, так и отдельные опционные рынки показали рост объемов в третьем квартале, в то время как объемы дельта-1 (фьючерсы и акции) упали. Объемы по номиналу опционов SPX, которые традиционно торговались значительно ниже 100%, теперь вдвое превышают объем торгуемых фьючерсов.

( Читать дальше )

Блог им. ruh666 |Почему финансовая «паника» не за горами (перевод с elliottwave com)

- 15 сентября 2021, 12:28

- |

Вот почему глобальные инвесторы должны внимательно следить за «депозитами до востребования»

Инвесторы обращаются к множеству индикаторов в надежде определить, что будет дальше с финансовыми рынками, в которых они заинтересованы. Некоторые инвесторы могут полностью сосредоточиться на «технических» индикаторах, таких как Индекс относительной силы (RSI), ценовых уровнях «поддержки» или «сопротивления», или, скажем, на соотношение растущих/снижающихся акций и это лишь некоторые из них. Как вы, наверное, знаете, технических индикаторов гораздо больше. Участники рынка также обращают внимание на показатели настроений, такие как уровень денежных средств взаимных фондов, использование инвесторами кредитного плеча, опросы и т.д. Тем не менее, есть по крайней мере один показатель, который многие глобальные инвесторы могут упустить из виду, — это еженедельное изменение «депозитов до востребования» в Швейцарском национальном банке. Этот график и комментарий из нашей сентябрьской перспективы глобального рынка дают представление о следующем:

Инвесторы обращаются к множеству индикаторов в надежде определить, что будет дальше с финансовыми рынками, в которых они заинтересованы. Некоторые инвесторы могут полностью сосредоточиться на «технических» индикаторах, таких как Индекс относительной силы (RSI), ценовых уровнях «поддержки» или «сопротивления», или, скажем, на соотношение растущих/снижающихся акций и это лишь некоторые из них. Как вы, наверное, знаете, технических индикаторов гораздо больше. Участники рынка также обращают внимание на показатели настроений, такие как уровень денежных средств взаимных фондов, использование инвесторами кредитного плеча, опросы и т.д. Тем не менее, есть по крайней мере один показатель, который многие глобальные инвесторы могут упустить из виду, — это еженедельное изменение «депозитов до востребования» в Швейцарском национальном банке. Этот график и комментарий из нашей сентябрьской перспективы глобального рынка дают представление о следующем:

( Читать дальше )

Инвесторы обращаются к множеству индикаторов в надежде определить, что будет дальше с финансовыми рынками, в которых они заинтересованы. Некоторые инвесторы могут полностью сосредоточиться на «технических» индикаторах, таких как Индекс относительной силы (RSI), ценовых уровнях «поддержки» или «сопротивления», или, скажем, на соотношение растущих/снижающихся акций и это лишь некоторые из них. Как вы, наверное, знаете, технических индикаторов гораздо больше. Участники рынка также обращают внимание на показатели настроений, такие как уровень денежных средств взаимных фондов, использование инвесторами кредитного плеча, опросы и т.д. Тем не менее, есть по крайней мере один показатель, который многие глобальные инвесторы могут упустить из виду, — это еженедельное изменение «депозитов до востребования» в Швейцарском национальном банке. Этот график и комментарий из нашей сентябрьской перспективы глобального рынка дают представление о следующем:

Инвесторы обращаются к множеству индикаторов в надежде определить, что будет дальше с финансовыми рынками, в которых они заинтересованы. Некоторые инвесторы могут полностью сосредоточиться на «технических» индикаторах, таких как Индекс относительной силы (RSI), ценовых уровнях «поддержки» или «сопротивления», или, скажем, на соотношение растущих/снижающихся акций и это лишь некоторые из них. Как вы, наверное, знаете, технических индикаторов гораздо больше. Участники рынка также обращают внимание на показатели настроений, такие как уровень денежных средств взаимных фондов, использование инвесторами кредитного плеча, опросы и т.д. Тем не менее, есть по крайней мере один показатель, который многие глобальные инвесторы могут упустить из виду, — это еженедельное изменение «депозитов до востребования» в Швейцарском национальном банке. Этот график и комментарий из нашей сентябрьской перспективы глобального рынка дают представление о следующем:( Читать дальше )

Блог им. ruh666 |Более 2/3 инвесторов видят коррекцию не менее 5% к концу года, виня штаммы, пробивающие вакцины

- 14 сентября 2021, 19:35

- |

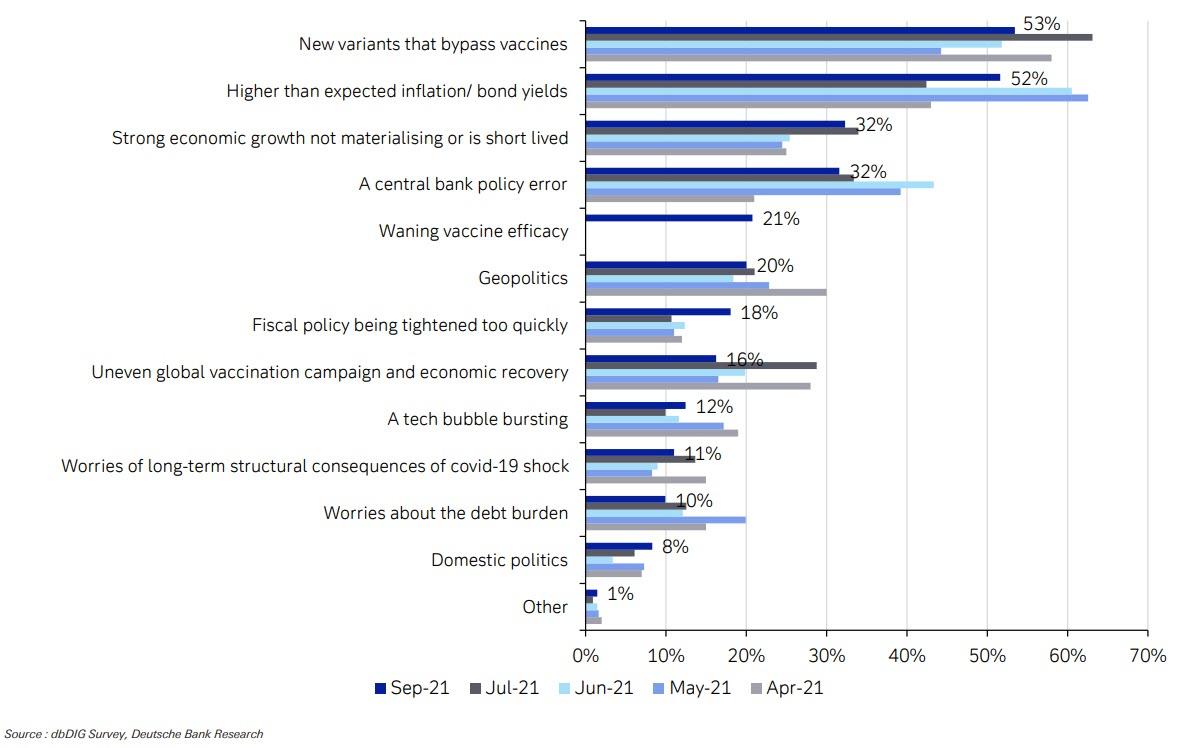

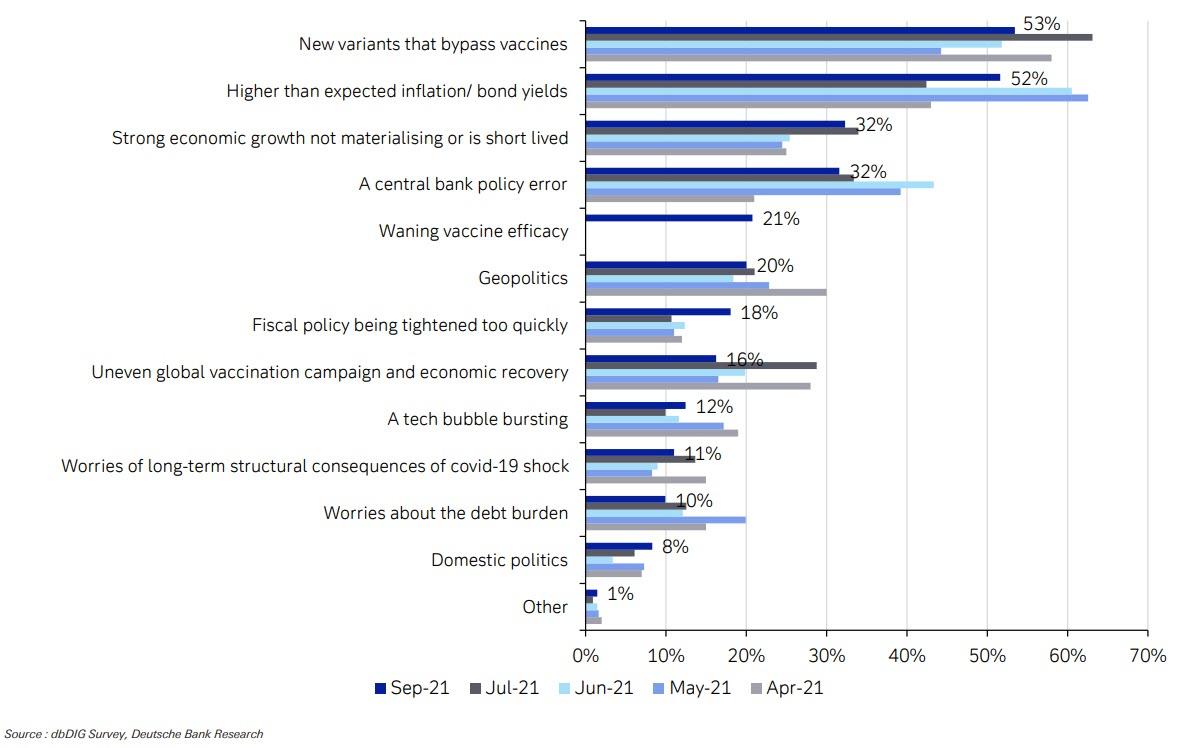

У администрации Байдена есть проблема (ну, наверное, это преуменьшение года). Несмотря на все более авторитарные усилия по санкционированию (и обеспечению) укола в руку каждого американца (будь то молодые и «безопасные» или просто обладающие естественным иммунитетом), более половины профессиональных инвесторов, опрошенных Deutsche Bank, рассматривают «новые штаммы, обходящие вакцины COVID» как самый большой риск для текущей стабильности рынка. Что из перечисленного, по вашему мнению, представляет наибольший риск для текущей относительной стабильности рынка?

Интересно, что «снижение эффективности вакцины» впервые появляется как фактор риска, и 78% профессиональных инвесторов теперь полагают, что эффективность вакцины существенно упадет… Основываясь на текущих глобальных данных, по какому из следующих направлений, по вашему мнению, эффективность вакцины (до бустеров) будет развиваться в течение следующих 6 месяцев?

Интересно, что «снижение эффективности вакцины» впервые появляется как фактор риска, и 78% профессиональных инвесторов теперь полагают, что эффективность вакцины существенно упадет… Основываясь на текущих глобальных данных, по какому из следующих направлений, по вашему мнению, эффективность вакцины (до бустеров) будет развиваться в течение следующих 6 месяцев?

( Читать дальше )

Интересно, что «снижение эффективности вакцины» впервые появляется как фактор риска, и 78% профессиональных инвесторов теперь полагают, что эффективность вакцины существенно упадет… Основываясь на текущих глобальных данных, по какому из следующих направлений, по вашему мнению, эффективность вакцины (до бустеров) будет развиваться в течение следующих 6 месяцев?

Интересно, что «снижение эффективности вакцины» впервые появляется как фактор риска, и 78% профессиональных инвесторов теперь полагают, что эффективность вакцины существенно упадет… Основываясь на текущих глобальных данных, по какому из следующих направлений, по вашему мнению, эффективность вакцины (до бустеров) будет развиваться в течение следующих 6 месяцев?( Читать дальше )

Блог им. ruh666 |Французский CAC 40: 21 год в никуда (перевод с elliottwave com)

- 14 сентября 2021, 12:31

- |

В этом кратком обзоре нашего сентябрьского европейского финансового прогноза редактор Брайан Уитмер рассматривает двадцатилетний боковой период французского CAC 40 с точки зрения волн Эллиотта.

21 год прошел с тех пор, как 4 сентября 2000 года французский CAC 40 рахвернулся со своего исторического максимума в 6945. Если бы в тот роковой день вы были инвестором по принципу «купи-и-держи», то постепенно начали бы терять 65% своего инвестиционного капитала в период медвежьего рынка с 2000 по 2002 год. Если бы вы продолжали держать, вы бы почти возместили свои убытки к июню 2007 года, а затем вы бы потеряли 60% своего оставшегося капитала. Как показано на графике выше, это снижение было вторым крупным падением в мучительном, долгосрочном сужающемся треугольнике, который начался на вершине в 2000 году. Инвестиционный кошмар на самом деле закончится не раньше ноября 2011 года, а затем потребуются следующие девять лет, чтобы инвесторы смогли вернуться к безубыточности.

21 год прошел с тех пор, как 4 сентября 2000 года французский CAC 40 рахвернулся со своего исторического максимума в 6945. Если бы в тот роковой день вы были инвестором по принципу «купи-и-держи», то постепенно начали бы терять 65% своего инвестиционного капитала в период медвежьего рынка с 2000 по 2002 год. Если бы вы продолжали держать, вы бы почти возместили свои убытки к июню 2007 года, а затем вы бы потеряли 60% своего оставшегося капитала. Как показано на графике выше, это снижение было вторым крупным падением в мучительном, долгосрочном сужающемся треугольнике, который начался на вершине в 2000 году. Инвестиционный кошмар на самом деле закончится не раньше ноября 2011 года, а затем потребуются следующие девять лет, чтобы инвесторы смогли вернуться к безубыточности.

( Читать дальше )

21 год прошел с тех пор, как 4 сентября 2000 года французский CAC 40 рахвернулся со своего исторического максимума в 6945. Если бы в тот роковой день вы были инвестором по принципу «купи-и-держи», то постепенно начали бы терять 65% своего инвестиционного капитала в период медвежьего рынка с 2000 по 2002 год. Если бы вы продолжали держать, вы бы почти возместили свои убытки к июню 2007 года, а затем вы бы потеряли 60% своего оставшегося капитала. Как показано на графике выше, это снижение было вторым крупным падением в мучительном, долгосрочном сужающемся треугольнике, который начался на вершине в 2000 году. Инвестиционный кошмар на самом деле закончится не раньше ноября 2011 года, а затем потребуются следующие девять лет, чтобы инвесторы смогли вернуться к безубыточности.

21 год прошел с тех пор, как 4 сентября 2000 года французский CAC 40 рахвернулся со своего исторического максимума в 6945. Если бы в тот роковой день вы были инвестором по принципу «купи-и-держи», то постепенно начали бы терять 65% своего инвестиционного капитала в период медвежьего рынка с 2000 по 2002 год. Если бы вы продолжали держать, вы бы почти возместили свои убытки к июню 2007 года, а затем вы бы потеряли 60% своего оставшегося капитала. Как показано на графике выше, это снижение было вторым крупным падением в мучительном, долгосрочном сужающемся треугольнике, который начался на вершине в 2000 году. Инвестиционный кошмар на самом деле закончится не раньше ноября 2011 года, а затем потребуются следующие девять лет, чтобы инвесторы смогли вернуться к безубыточности.( Читать дальше )

Блог им. ruh666 |Опасаясь дефляции, они не хотят сокращать QE (перевод с deflation com)

- 13 сентября 2021, 19:16

- |

Когда сокращение не сокращение? Когда это перекалибровка. В октябре 1980 года премьер-министр Великобритании Маргарет Тэтчер выступила с речью на своей конференции Консервативной партии. Ссылаясь на критику по поводу ее антиинфляционной экономической стратегии (потребительские цены росли в годовом исчислении почти на 18%!)и упоминая, что люди спекулировали на развороте, она заявила: «Развернитесь, если хотите. Леди не для того, чтобы разворачиваться». Эта речь стала культовой, поскольку Тэтчер закрепила за собой репутацию «железной леди» в течение следующего десятилетия.

Судя по ее вчерашним комментариям, теперь кажется, что президент Европейского центрального банка Кристин Лагард хочет представить себя новой «железной леди». Отвечая на вопрос о решении ЕЦБ сократить количество облигаций, которые он покупает в рамках своей программы покупки активов, раздувающей денежные средства (Программа экстренной закупки для пандемии, PEPP), она сказала: «Леди не сокращается», а затем добавила: «… что мы делаем перекалибровку PEPP».

( Читать дальше )

Судя по ее вчерашним комментариям, теперь кажется, что президент Европейского центрального банка Кристин Лагард хочет представить себя новой «железной леди». Отвечая на вопрос о решении ЕЦБ сократить количество облигаций, которые он покупает в рамках своей программы покупки активов, раздувающей денежные средства (Программа экстренной закупки для пандемии, PEPP), она сказала: «Леди не сокращается», а затем добавила: «… что мы делаем перекалибровку PEPP».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс