Блог им. pterodactylll |Немного о рубле: Торговый баланс и ставка

- 27 ноября 2025, 18:37

- |

По данным ЦБ, экспорт из РФ в сентябре вырос (в основном за счет сезонных факторов) до $38,6 млрд против $31,5 млрд в августе, что примерно соответствовало уровню сентября прошлого года. Восстановлению экспорта могло способствовать повышение экспорта нефти в сентябре.

Импорт в РФ в сентябре остался низким – на уровне $25,0 млрд (минус 7,2% г/г) против $24,1 млрд в августе. Это вновь стало одной из причин низкого спроса на валюту в сентябре.

Ключевая ставка, вероятно, останется на том же уровне (16.5%) на заседании 19 декабря, что также вряд ли даст рублю сильно упасть.

Причины:

🔘 Инфляционные ожидания населения заметно возросли в ноябре, до 13,3% с 12,6% месяцем ранее.

🔘 Инфляционные ожидания предприятий также возросли, до 23,2 п. с 19,4 п. ранее.

🔘 Рост кредитования в октябре заметно ускорился. Портфель требований банковской системы к экономике вырос сразу на 2.8 трлн руб., требования к организациям обеспечили 2.5 трлн из них.

Но локального ослабления, переходящего в более полноценный тренд в 2026м году я все-таки жду. Т.к. импорт на фоне постепенного снижения ставок будет постепенно восстанавливаться, а ЦБ, вероятно, заметно скорректирует объемы продаж валюты в рамках бюджетного правила.

( Читать дальше )

- комментировать

- 2.9К

- Комментарии ( 4 )

Блог им. pterodactylll |Грусть российского инвестора 2025

- 30 октября 2025, 15:00

- |

Был солнечный день, и инвестировать было не лень —

Индекс Мосбиржи пробивает три тысячи… какое число, эх, блажень!

Купил себе Яндекс, Лукойл и Роснефть. А на остаток взял Позитива и валютных бондов для истинного креатива.

Все аналитики хором твердят, что доллары могут быть 100 а может и 150.

Жду прибылей я миллионы, уж в этом году оттянусь. Куплю жене шубу, а может быть даже в недвигу вложусь.

Но вот уж прошел почти год — на счете все наоборот.

Рубль пошел укрепляться, а акции не стали отжиматься.

Дядька в красной кепке уже не наш слоняра, и новых налогов подкинул Минфин, похоже страдать буду я не один.

Неделю уж ем доширак, - отложил еще пятак. Но рынку его не отдам, уж лучше пропью его сам ).

Визуализация и прочтение:

Блог им. pterodactylll |Бессмертный портфель на фондовом рынке РФ

- 20 октября 2025, 22:28

- |

Сейчас на рынках краткосрочно оптимизм на геополитике. Самое время рассказать про мой долгосрочный портфель.

Структура Портфеля

— 20% — Акции: Драйвер роста капитала.

— 60% — Облигации: Защита от волатильности.

— 25% — с постоянным купоном

— 25% — замещающие

— 10% — с переменным купоном

— 10% — Золото: Хеджирование рисков.

— 10% — Ликвидные активы: Оперативная гибкость.

Детали Облигаций (60%)

— 25% — Постоянный купон. Преимущественно с дюрацию более 3хлет. Наращиваю дополнительно долю перед погашением госвыпуска (500 млрд руб.) в ноябре 2025 (доп. спрос). Также жду смягчения риторики ЦБ к началу 2026го

— 25% — Замещающие облигации: Защита от переоценённого рубля. По всем моделям аналитиков рубль сейчас дороже на 15–18%, чем должен быть. Плюс правительство, судя по новым налогам, ищет дополнительные средства — обесценивание рубля может стать таким средством.

— 10% — Переменный купон: Кракткосрочно ключ останется, скорее всего, на том же уровне, а отдельные выпуски дают сейчас ключ+1.5-2%, что очень неплохо.

( Читать дальше )

Блог им. pterodactylll |Акции и облигации РФ под ударом. Торговый план

- 06 октября 2025, 13:50

- |

К 5 октября рынок акций и облигаций России уже третью неделю подряд катится вниз. Фондовые активы получили мощное «комбо» из негатива: геополитические качели, ожидания ужесточения монетарной политики из-за бюджета и слабые экономические данные.

Геополитический фон — как американские горки. Дональд Трамп, похоже, развернулся на 180 градусов в риторике, что добавляет неопределённости. Но не будем спешить с выводами: мы не раз видели, как он меняет позицию за ночь. В конце октября (26–28 числа) на саммите АСЕАН возможна встреча Путина и Трампа — и это может перевернуть расклад. Пока же геополитика давит на рынок, усиливая неуверенность инвесторов.

Проект бюджета на 2025–2027 годы — это топливо для инфляции. Рост НДС до 22% в 2026-м и повышенные расходы в 2025-м (дефицит 5,7 трлн руб., или 2,6% ВВП) подогревают ожидания высокой ключевой ставки ЦБ. После снижения до 17% в сентябре рынок уже ждёт, что ЦБ затормозит смягчение политики — ставка может остаться высокой, а то и подрасти.

( Читать дальше )

Блог им. pterodactylll |Стоит ли ждать "новогоднего ралли" в конце декабря

- 13 декабря 2023, 00:32

- |

Индекс Мосбиржи продолжает корректироваться, что, впрочем, не удивительно. Коррекция цен на нефть, сильный рубль и высокие ставки являются здесь ключевыми драйверами. Напомню, с начала текущего года корреляция российского рынка акций и национальной валюты была практически 100%. Поэтому укрепление рубля, акции могли отыграть только в одну сторону. Дополнительно нефть со своих пиковых значений конца сентября потеряла более 20%, что также не могло не найти отражения в акциях российских нефтегазовых компаний. Поэтому пока все закономерно и в общем думаю большинство читателей канала должны были быть готовы к такому развитию событий. Но вот все чаще в голове проскальзывает немой вопрос, а как же «новогоднее ралли». Давайте рассмотрим все за и против возможности реализации позитивного сценария с ростом на 5% и более индекса Мосбиржи до конца года.

1. Дивиденды. Целый ряд крупных компаний в ближайшие недели выплачивают дивиденды. Из «голубых фишек» отсечки в декабре у Лукойла, Фосагро, ГМК, Газпром нефти. В преддверии выплат спрос на данные бумаги может несколько вырасти, а после выплаченные деньги могут снова быть инвестированы в рынок. Значимого эффекта от данного фактора в декабре не жду, возможно слабо позитивный.

( Читать дальше )

Блог им. pterodactylll |Полезное для новичков

- 24 февраля 2020, 11:44

- |

Для новичков на финансовых рынках сделал несколько коротких (большинство не более 2 минут) ознакомительных видео:

Как собрать инвестиционный портфель в три клика

( Читать дальше )

Блог им. pterodactylll |Возобновление покупок валюты для Минфина

- 14 января 2019, 18:31

- |

С завтрашнего дня ЦБ вновь выйдет с покупками валюты на открытый рынок на общую сумму 265,8 млрд рублей. (чуть более 13 млрд. руб./день).

Данный момент, безусловно, будет оказывать давление на рубль, но стоит отметить, что сумма все-таки несколько меньше, чем в месяцы, предшествовавшие остановке покупок. В частности, в июне, июле и августе Банк России в среднем покупал более 16 млрд.руб./день (график ниже).

Из важных для рубля и в целом российского рынка событий стоит также выделить:

Первое размещение ОФЗ в этом году, которое состоится в предстоящую среду. Стоит отметить, что в этом году планы по размещению у Минфина большие и только на первый квартал планируется размещений на общую сумму 450 млрд.руб.

В среду также ожидается выход статистики с американского рынка труда и традиционных данных по запасам нефти в американских нефтехранилищах. При этом основная порция данных по США ожидается в пятницу, когда будут опубликованы данные по зарплатам, безработице и изменение количества рабочих мест вне сельскохозяйственного сектора.

( Читать дальше )

Блог им. pterodactylll |Экономический кризис уже стучится в дверь

- 29 декабря 2018, 14:24

- |

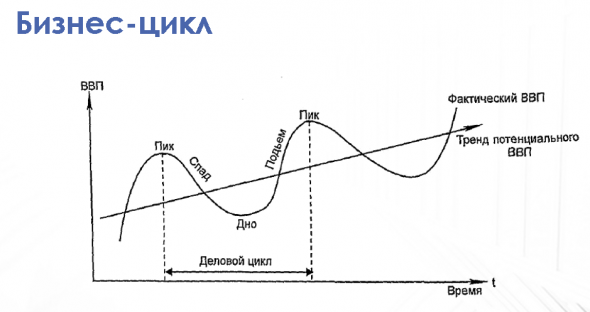

Мировая экономика в долгосрочной перспективе, как правило, демонстрирует рост. Происходит это как за счет инноваций, так и оптимизации различного рода процессов. При этом в более среднесрочной перспективе в бизнес цикле за периодами роста практически всегда следуют периоды спада. И сейчас, на мой взгляд, мы постепенно вступаем в эту негативную фазу.

Сейчас объясню почему…..

Инвесторы уже постепенно начинают закладывать негативные моменты в цены финансовых активов – 2018 год ознаменовался началом падения на финансовых рынках. При этом связано это было, как раз с ожиданием начала экономического кризиса, как на фоне ужесточения денежно-кредитной политики, так и с первыми признаками замедления темпов роста мировой экономики.

В частности, ФРС повысила ставки по федеральным фондам до 2.5%, а ЕЦБ объявил о завершении программы по выкупу активов. Т.е. по сути дешевых денег в мире становится все меньше, а значит и расходы компаний будут расти, что не может быть позитивным моментом. Ниже график, где обозначен исторический рост ставок в США и различного рода кризисы.

( Читать дальше )

Блог им. pterodactylll |Покупка доллара

- 21 января 2013, 01:41

- |

В голову пришла покупка доллара к евро.

Доллар к евро представляется хорошим вложением по нескольким причинам:

1) Экономика США сейчас показывает неплохие темпы роста, и вряд ли в ближайшем будущем будет выглядеть хуже экономики Еврозоны.

2) В Америке в полную силу задействованы механизмы стимулирования, в то же время у Еврозоны есть еще куда разгуляться.

3) Решение по поднятию планки госдолга краткосрочно вызовет укрепление американской валюты.

4) Американская валюта традиционно является своеобразным убежищем при возникновении трудностей у мировых держав. Риски усугубления экономической ситуации в мире по-прежнему присутствуют.

Между тем сдерживающим фактором для доллара может стать набирающая темпы роста экономика Китая, которая, вероятно, спровоцирует подъем цен на сырье. В большинстве случаев существенный рост сырьевых активов давит на американскую валюту.

В итоге получаем 4 фактора за покупка доллара и лишь 1 — против, поэтому можно аккуратно реализовывать )

Блог им. pterodactylll |160000 не за горами

- 13 января 2013, 02:17

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс