Блог им. option-systems |Американские инвестиции. Итоги за 3 месяца.

- 01 марта 2016, 01:36

- |

Февраль 2016 года можно определенно назвать болотом для моего американского портфеля. За месяц он практически не изменился, как в рублях, так и в долларах.

За 3 месяца (с 1 декабря 2015 года) минус в долларах

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

Блог им. option-systems |Портфель Баффетта: свежие данные.

- 28 февраля 2016, 21:07

- |

*Самое дорогое селфи в мире. Если приглядеться, на нем можно увидеть $140.000.000.000

Неделю назад вышли данные (форма 13-F) по изменению портфеля Баффетта, а буквально вечера опубликовано – очередное письмо акционерам от Уоррена Баффетта за 2015 год.

Рекомендую почитать, кто не знает английский, хотя бы через гугл.переводчик почитайте.

Портфель Warren Buffett - Berkshire Hathawayна 31 декабря 2015 года.

( Читать дальше )

Блог им. option-systems |УК Арсагера на РБК. Алроса и Башнефть ап.

- 26 февраля 2016, 13:49

- |

Прогноз по Алроса и Башнефть ап на канале РБК от УК Арсагера — http://tv.rbc.ru/archive/moneytactic/56cec5bd9a7947ace37c8ef0

Успешных инвестиций!

Блог им. option-systems |Опять Селигдар и потерянные миллиарды...

- 25 февраля 2016, 18:25

- |

Я как-то пару лет назад изучал интересную компанию ОАО «Селигдар». Тогда интерес был вызван супер-успешной сделкой одного героя сМарт-Лаба.

Сага о Селигдаре в 4-х частях:

http://smart-lab.ru/blog/158300.php

http://smart-lab.ru/blog/158305.php

http://smart-lab.ru/blog/158307.php

http://smart-lab.ru/blog/158324.php

Полистайте, интересное чтиво.

Интересно, что в мая 2014 года в Где миллиарды Селигдара ? я предполагал, как потеряет компания на схеме по уводу активов через рублевые без залоговые кредиты аффилированным лицам, имея долларовый кредит, который имел обеспечение в виде золотых слитков и акций дочерних компаний и оборудования.

Проценты были, что по долларовому кредиту от Сбербанка, что по выданным займам в рублях аффилированным лицам одинаковые — около 8% годовых. Отличный бизнес по-русски!

Если где-то убывает, то где-то прибывает...

2 года уже прошло.

( Читать дальше )

Блог им. option-systems |Звонок.

- 24 февраля 2016, 22:15

- |

Сегодня мне позвонили из какой-то форексной конторы и спрашивают имею ли я опыт в инвестировании?

Откуда у них мой номер? Ну да ладно, беседа была следующая. Я решил немного потроллить. Откуда они звонили — не назвались.

-У Вас есть опыт в инвестировании?

я: да есть, я в акции вкладываюсь

— а акции, а у нас еще интереснее и более выгоднее. Мы хотели бы Вам предложить брокерское обслуживание через Равельноус (или что-то такое, название в первый раз слышал), а также готовы оказать услугу по финансовому управлению на рынках валют, металлов, золота и т.д.

я: зачем мне это?

-Ну как, мы даем доходность от 5 до 15% в месяц валюте.

я: а как Вы это делаете?

-У нас есть профессиональные управляющие, которые работают по проверенным системам.

я: у Вас есть лицензии на право управления?

-У нас есть всё.

я: ну да, ничего у Вас нет.

— У нас можно заработать 50, 100, 150 тыс. долл. У нас минимум клиенты зарабатывали 20 тыс. долл. (какая-то сакральная цифра по его мнению что ли, после чего я должен был согласится?

( Читать дальше )

Блог им. option-systems |Год назад... Счет 482 тыс. руб. Сейчас 1,3 млн. руб. Хорошо.

- 20 февраля 2016, 21:15

- |

Фейсбук напомнил о прошлогодней записи на сМарт-Лабе — Проект «Разумный инвестор»: 482 172,40 RUR, пенсии, Баффетт +140% — молодца!

Всего один год прошел, как-то смог увеличить счет почти на миллион рублей 482 тыс. руб. => 1,32 млн. рублей

Вообще блог — это огромное благо для меня. Довольно интересно и полезно перечитывать старые записи. Можно посмотреть со стороны на свое развитие. В данный момент мой инвестиционный портфель претерпит некоторые изменения, но об этом позже. Я уже начал его менять. В начале марта про это напишу.

То, что я писал год назад — актуально и сегодня. Нужно инвестировать, каждый может это сделать, если даже нет времени и знаний, можно передоверить это профессионалам.

Для каждого человека важный момент в жизни — это замещение человеческого капитала — финансовым. Сначала ты работаешь, а потом твой капитал тебя кормит. И капитал можно создать с нуля. И это никогда не поздно начать делать. Не слушайте тех, кто говорит, что для инвестиций нужны большие деньги. Как раз с малых сумм регулярно инвестируя, Вы заработаете капитал.

Мой блог — это пример личных инвестиций. И я только в самом начале пути по сути, через 5, 10, 20 лет — будет совсем другая картина и другие цифры. Те кто сейчас ехидно смеются, будут там позади, и им будет не догнать уже меня никогда, им понадобятся те самые 5, 10, 20 лет. Так что лучше не откладывать на потом, то что Вы должны сделать сегодня…

( Читать дальше )

Блог им. option-systems |Точно в цель! Итоги 2015 года УК Арсагера.

- 19 февраля 2016, 18:02

- |

Пару недель назад, 2 февраля 2016 года состоялось заседание Совета директоров УК Арсагера. Правление отчиталось по итогам 4 квартала и всего 2015 года, обсуждали планы на 2016 год, создание нового фонда, основные тезисы по бизнес-плану, который к 1 марту 2016 года будет еще предоставлен в СД.

Было переизбрано Правление (в прежнем составе), а также определен список кандидатов в Совет директоров, который будет в бюллетене для голосования на ГОСА этим летом. Появилась новая фамилия в списке кандидатов в Совет директоров — Леонид Устюжанин. Я его знаю достаточно хорошо.

Можно поквартально посмотреть историю этого года:

Но еще более интересно годовое окно. Я давно отслеживаю результаты УК Арсагера. Анализировать деятельность данной управляющей компании я начал задолго, до того, как стал её акционером и пайщиком:

( Читать дальше )

Блог им. option-systems |Стальные нервы или S&P500 в рублях.

- 18 февраля 2016, 18:27

- |

«Инвестировать сейчас опасно? Опасно. Инвестировать всегда опасно…» (Александр Шадрин)

Кстати, эта картинка пару недель назад была неактуальна, сейчас возвращаемся обратно. На рынке всё циклично.

На следующей неделе планирую, очередные покупки американских акций на СПб, вторая часть покупок по плану, а рынок опять растёт, как так. Как будто мировой капитал знает, когда я буду покупать :)

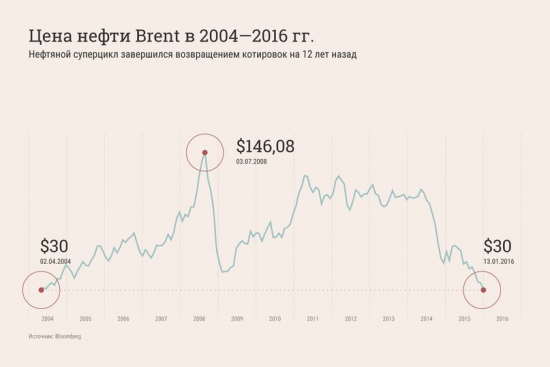

Нефть-кормилица вернулась к ценам 12-летней давности. Плохо это или хорошо покажет время.

( Читать дальше )

Блог им. option-systems |Первые дивиденды от американских акций

- 16 февраля 2016, 13:11

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь». (Уоррен Баффет – «американский Шадрин»)

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

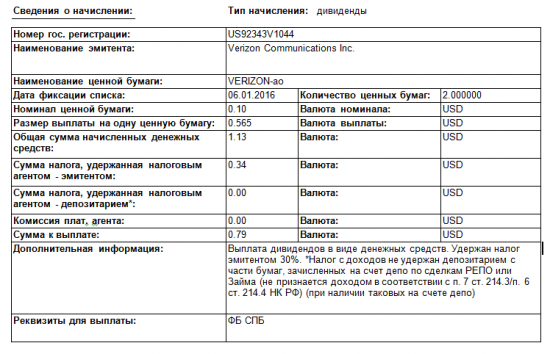

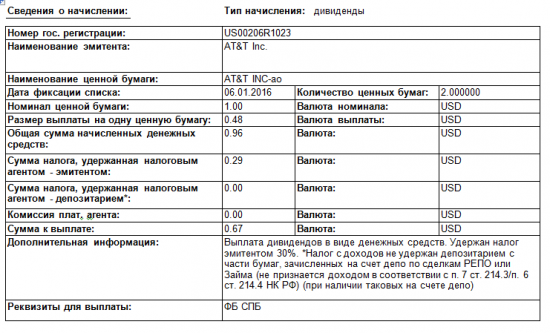

Зима уходит. Пришли первые дивиденды от Verizon Communications Inc. и AT&T Inc. Теплее на душе :)

Данные акции я приобрел на Санкт-Петербургской бирже. Акции реально есть на моем брокерском счете в российском депозитарии через цепочку депозитариев. Регулярно в комментариях мне задают такой вопрос. Акции есть – по ним я получаю дивы, могут переводить в другой депозитарий, могу даже голосовать на ГОСА.

Мир стал глобальным, можно инвестировать по всему миру, и довольно с низкими транзакционными расходами. На СПб мне нравится. В другом месте инвестировав по $500 в месяц в американские акции — я бы тратил на комиссии на порядок больше.

Информация по налогообложению на СПБ:

По получаемым дивидендам российский брокер не является налоговым агентом: налоги уплачиваются в США (взимаются на уровне американского депозитария) и поступают на счет инвестора без налогов. Ставка: 30 %.

Налог на дивиденды пока 30% в связи с тем, что депозитарий не обладает статусом QI – биржа над этим работаем. Как только получит этот статус, будет 10%.

С чем это связано? С тем, что американские депозитарии любого клиента неквалифицированного депозитария по умолчанию считают резидентом США и взимают с него налог 30%.

Я недавно уже раскрывал, смысл фразы «когда вы уже оказались внутри, на вас проливается золотой дождь». Рекомендую подробности читать тут:

Модель Гордона

U.S. Dividend Champions

Дивидендные аристократы

Собаки Доу

В этом вся прелесть дивидендных аристократов — дивиденды растут год от года, и мы получаем по факту «акцию-облигацию», у которой постоянно растет размер купона.

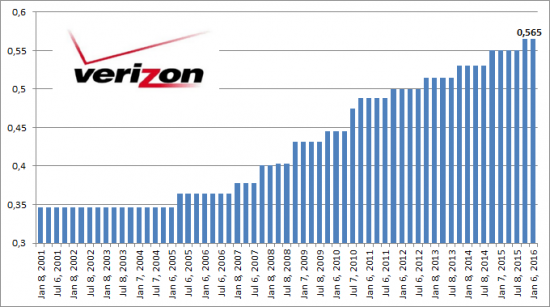

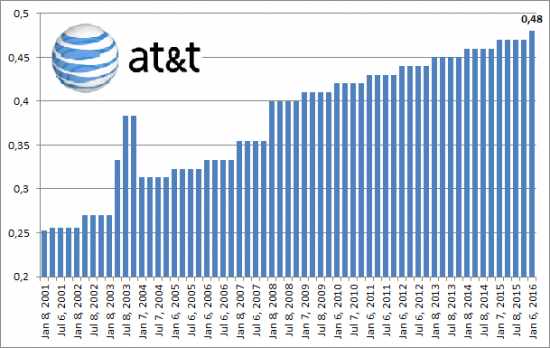

Пример, те же Verizon Communications Inc. и AT&T Inc.

Это графики квартальных дивидендов за 15 лет. За 15 лет!

Мне нравится, что из года в год дивиденды растут – и это происходит больше 10 лет, больше 20 лет…

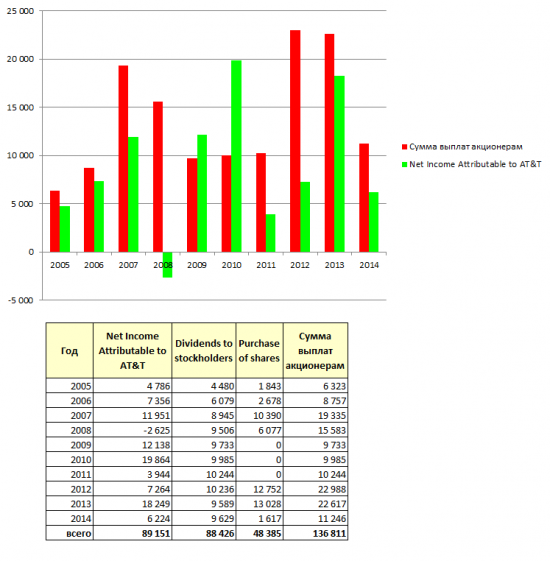

И еще момент, из-за больших налогов американские компании еще любят делать выплаты своим акционерам — в виде обратного выкупа акций.

Пример, AT&T Inc. (совсем скоро новые годовые данные, пока только до 2014 года)

Там думают о кармане акционера… очень хорошо думают.

Даже с убытками по году – компания может продолжать платить дивиденды, в зависимости от ситуации направляет на бай-бек или на дивы.

Смотришь на размер прибыли и размер дивидендов и бай-беков – поражаешься, что делают дешевые деньги. Самый оптимальный план действия в этой ситуации – замена акционерного капитала на долговой. Там умеют считать деньги акционеров. И деньги акционеров – тоже имеют цену, акционерный капитал – не бесплатный!

В России зачастую считают, что акционерный капитал бесплатный, и вообще акционер в конце очереди должен стоять по распределению прибыли, в США – всё наоборот!

Я читал недавно книгу про BlackRock и сделки LBO, советую – «Король капитала». Очень интересно для понимания работы компаний в плане модели управления акционерным капиталом (МУАК).

МУАК – там работает идеально!

По существу можно сказать, что сейчас сами компании стали действовать, как инвестфирмы, которые применяли LBO. Это выгодно акционерам и они это делают.

И еще момент, теперь я стал участвовать не в выводе капиталов из России, а, наоборот, в возврате. Теперь дивиденды от американских компаний моего портфеля будут течь в Россию :)

Я — настоящий Патриот России! :)

Правда, налоги приходится платить в американский бюджет.

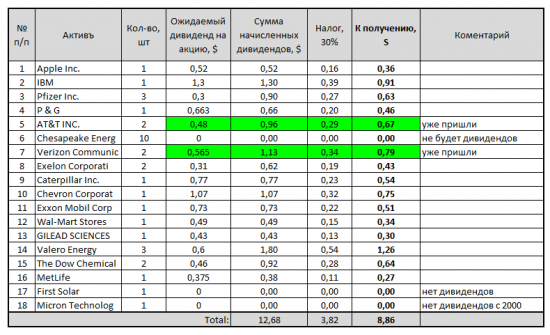

Оценил на ближайший квартал размер дивидендов по своему текущему портфелю:

Подавляющее количество американских компаний платят ежеквартальные дивиденды, почти по всем акциям уже прошли отсечки, скоро придут дивы.

Ожидаю около $8.86 чистыми ($1.46 уже пришли) в квартал на вложения в $1500. Годовой уровень дивидендной доходности получается – около 2,4% годовых. Это кстати, почти равно доходности 10Т (2,3%). Но дивиденды будут расти год от года. Круто!

Время работает на инвестора. Тот же график Кока-колы, который я привожу, как пример, можно вспомнить. Сейчас исходные данные более выгодные. Акции уже дают доходность 10Т.

Показательно растет год от года размер дивиденда от первоначальной инвестиции. И это доход инвестора без учета переоценки акции (так сказать «тела облигации»). А когда растет дивиденд, тогда и цена акции тоже растет.

Вот Вам и золотой дождь!

Успешных инвестиций!

P.S. Когда понимаешь всё это – приходит эйфория и радость за американские компании, и непонимание, почему нельзя сделать тоже самое в России?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс