Блог им. iireg |Дивиденды. Кто, сколько раз, как долго и почему v2.0.

- 03 февраля 2020, 11:08

- |

Пока все постят о короновирусе и других хайповых темах, я агитирую за повышение количества тематических публикаций, чему и сам следую.

С момента публикации предыдущей версии таблицы меня не покидало ощущение недоделанной работы, таблица вроде была сделана, но это скорее было похоже на набросок.

Потратив еще N-ое количество времени, я доработал таблицу, добавив в нее следующие параметры:

- Увеличен срок мониторинга данных, с самого ранеего, который я нашел для компании, самый ранний срок выплат дивидендов – 1993 год, ММК, причем в то время были привилегированные и обычные акции у компании.

- Сделано разграничение на обычные и привилегированные акции.

- Добавлены суммы выплат.

Выявлен топчик компаний по длительности выплат:

— ММК платит с 1993 года, причем в то время было разделение на обычные и привилегированные акции, с 2006 году остались только обычные, были перерывы в выплатах.

— Ленэнерго платит с 1994 года, были перерывы в выплатах.

( Читать дальше )

- комментировать

- ★62

- Комментарии ( 34 )

Блог им. iireg |Дивиденды. Кто, сколько раз, как долго и почему

- 23 января 2020, 11:48

- |

Здравствуйте, мои маленькие любители дивидендов, дивииждивенцы и желающие ими стать

Если вы прочитали заголовок, наверное, он вас заинтересовал, и вы хотите узнать, что же тут написано

Спешу вас разочаровать, текста в статье будет не много, зато будет одна большая картинка, картинки все любят

Как вы, наверное, помните, я большой любитель дивидендов, старательно собираю и коллекционирую соответствующие эмитенты. Поэтому мне как-то раз очень захотелось узнать, кто, сколько раз, почему и как долго платит дивиденды на рынке РФ

Задавшись таким вопросом и не найдя удобного интерфейса на соответствующих сайтах, полез собирать крупицы информации в единое целое, в результате чего родилась большая таблица, которую я вам представляю

В таблице приведены эмитенты, которые мне показались интересными с точки зрения выплаты дивидендов, количество выплат в год, размеры выплачиваемых дивидендов, заинтересованное лицо в выплате дивидендов и история выплат с 2010 года

( Читать дальше )

Блог им. iireg |Итоги 2019 года инвестора и планы на 2020 год

- 04 января 2020, 09:54

- |

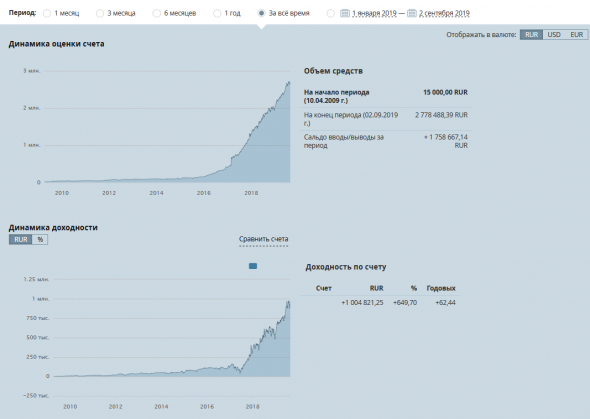

Пришло время подвести итоги инвестирования за 2019 год, итоги за 2018 год я приводил ранее

Все цифры указаны уже за вычетом налогов

Прежде чем подвести итоги, напомню вкратце свой подход:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде – только покупаю, ничего не продаю (если нет отказа компании от выплаты дивидендов)

- Начало осознанных целевых покупок пакетов акций 2016 год, всего портфель существует с 2009 года

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов

В начале года, когда я подводил итоги 2018 года, я составил план покупок тикеров на 2019 год: SIBN, MAGN, PRTK, PHOR, AFLT, DSKY, NKNH, SBERP, POLY Причины выбора тикеров указаны в отчетной статье по итогам 2018 года

По ходу года список скорректировался, были куплены следующие новые эмитенты: Газпромнефть, ММК, Сбербанк-п, Энел, ФосАгро, НКНХ

( Читать дальше )

Блог им. iireg |Заработал 1млн. на фондовом рынке

- 03 сентября 2019, 16:29

- |

Неожиданно.

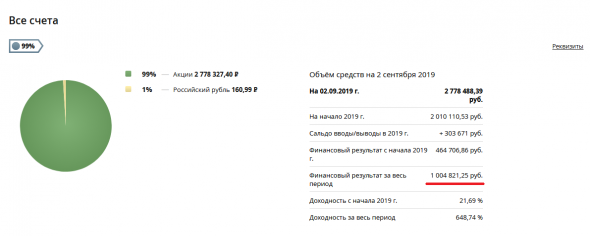

Этот год богат на разные приятные события, связанные с фондовым рынком и счетом, недавно получилось достигнуть одной из финансовых целей, раньше, чем было запланировано, далее, размер дивидендов превысил надежды начала года, теперь финансовый результат за срок инвестирования превысил 1млн. рублей.

Я этого события ждал, конечно, но наступило оно неожиданно. Сегодня открыл личный кабинет у брокера и вот оно, долгожданное событие

Да, это не десятки миллионов, как у отчитавшихся недавно, но все равно результат меня радует, тем более динамика роста обнадеживает и позволяет рассчитывать на хорошие результаты в дальнейшем

Стоит отметить, что на текущий момент, рост портфеля (курсовой + дивиденды) превышает объем внесенных средств и это хорошо, стремимся к превышению роста портфеля над вложениями, тогда можно будет перенаправить вносимые средства в другое направление

Общая динамика и роста стоимости портфеля и его доходность меня устраивает

Блог им. iireg |Достиг одной из целей на год

- 14 июня 2019, 11:59

- |

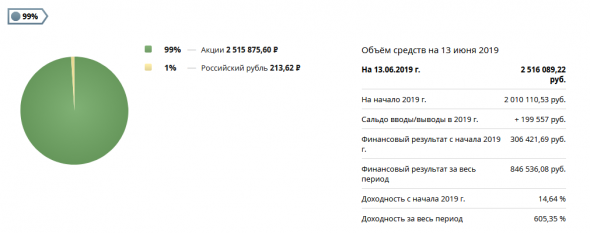

В конце каждого года, вот уже 5 лет, я составляю план с целями на будущий год (Небольшой совет – начинайте планировать как можно раньше, я начал поздно, о чем сейчас очень жалею). В план, помимо жизненных целей, входит и финансовые цели, в т.ч. цели по размеру счета. И вот, пока вся страна праздновала День России, моя цель по году размера брокерского счета была выполнена, чему я был несколько удивлен, ведь цель ставиться для конца года, а тут середина и уже результат достигнут. В предыдущие периоды цели по счету с трудом и чудом достигались в последние дни года.

Финансовая цель по размеру счета ставилась с 2млн. довести до 2.5млн., консервативно, конечно. На текущий момент счет немного больше 2.5млн, т.е. годовая цель выполнена.

Особенность интернет-кабинета в том, что он отражает информацию на прошлый день, на текущий момент она изменилась немного в большую сторону.

На скрине видно, что год я начал с 2млн. 10тыс. рублей. Я постоянно нахожусь в акциях, только покупаю, продажи единичные за всю историю портфеля были и то, на отказе компании в выплатах дивидендов, на моей памяти я продал только Мегафон и НКНХ.

( Читать дальше )

Блог им. iireg |Промежуточный итог дивидендного портфеля

- 14 апреля 2019, 23:29

- |

Давненько что-то я не писал о результатах выбранной стратегии и вот повод нашелся, сегодня подбил прогнозируемые дивиденды по портфелю акций, чем и хочу поделиться

Вкратце: стратегия простая – купил дивидендные акции и держи, активное наполнение портфеля началось с 2016 года с суммы менее 50тыс. руб., основные характеристики и параметры портфеля можно найти в предыдущих записях

В прогнозируемых дивидендах ориентировался как на smart-lab.ru, так и еще на один сайт, в топе поисковика по запросу о прогнозируемых дивидендах на 2019 год. Если были разночтения между прогнозируемыми дивидендами, ориентировался на сторонний сайт (не в обиду smart-lab.ru), там информация полнее, включает не только ближайшие, но и прогноз всех дивидендов на 2019 год. Дивиденды учитывал только те, которые планируют выплатить в течение 2019 года, т.к. по моему учету они у меня попадут в текущий год, если отсечка будет в 2019 году, а выплата в 2020 году, это уже на следующий год пойдет

Таким образом, таблица прогнозируемых дивидендов на 2019 год у меня получилась следующая:

( Читать дальше )

Блог им. iireg |Итоги 2018 года классического инвестора и планы на 2019 год

- 05 января 2019, 00:29

- |

Продолжу цикл статей, описывающий мой подход к инвестициям и его результаты.

Наверное, классическим инвестором, назвать меня сложно, я выбираю акции не по фундаментальному анализу, не по лучшим акциям квартала/года, индикаторы P/E, EBITDA, выручка, прибыль и другие характеристики компании меня мало волнуют, да я и не понимаю в них почти ничего… Таким образом, меня интересует, как долго компания выплачивает дивиденды Основной индикатор для покупки акций, на который я ориентируюсь, — стабильность выплат и постоянный рост дивидендов, каждый ли год происходят выплаты, какой размер дивидендов и доходность в %%. Я, скорее, дивидендный инвестор.

Свой подход к планам покупок на год я приводил в одной из статей, но используемый подход, не означает, что я покупаю акции по любым ценам. Я постоянно отслеживаю котировки, если цена акций в момент покупки мне кажется завышенной, я вполне могу отложить покупку ради более интересного эмитента и подождать или, если дивидендная отсечка наступает у эмитента раньше, я его ставлю в план покупок с бОльшим приоритетом, или, если цена акции для меня привлекательна, могу использовать плечи.

( Читать дальше )

Блог им. iireg |Доходность портфеля в разрезе акций

- 23 ноября 2018, 02:32

- |

Предыдущая статья была посвящена разбору доходности портфеля текущей, ежегодной и сравнение его с индексом ММВБ, в этой статье я хочу рассказать о доходности портфеля в разрезе конкретных акций

Напомню вводные данные моего подхода и портфеля:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде, акции покупаются на года.

- Начало осознанных целевых покупок пакетов акций 2016год, всего портфель существует с 2010года.

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов.

Итак, портфель сейчас состоит из следующих акций

№№ |

Тикер |

Цена покупки, руб |

Рост, %% |

Дивиденды, руб (за все время) |

( Читать дальше )

Блог им. iireg |Доходность портфеля текущая, ежегодная и сравнение с ММВБ

- 19 октября 2018, 15:13

- |

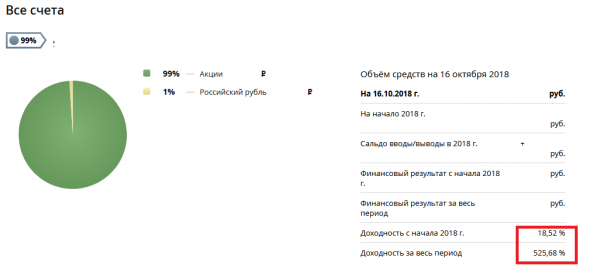

Напомню вводные данные моего подхода и портфеля:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде, акции покупаются на года.

- Начало осознанных целевых покупок пакетов акций 2016год, всего портфель существует с 2010года.

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов.

С 2010 года до 2016 года инвестиций почти не было, покупки были, на поступающие дивиденды, т.е. исходя их малых сумм, этим можно пренебречь в дальнейших расчетах.

Все цифры приведены из личного кабинета брокера как их считают, мне не всегда понятно, поэтому привожу как есть. Текущие графики показываю в процентах, в следующей статье уже будут свои расчёты и цифры в деньгах, деньги же куда интересней считать, чем процентики какие-то

Рассмотрим жизнь портфеля более подробно, начнем с текущие доходности, что нам показывает личный кабинет:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс