Блог им. igotosochi |РИП — ребалансировка инвестиционного портфеля

- 14 января 2023, 07:58

- |

Бытует миф, что для того, чтобы инвестиционный портфель не сделал RIP, время от времени необходима ребалансировка. Для чего, почему и как часто? Особенно для микроинвесторов типа меня, ведь обычно подразумевается под этим либо что-то абстрактное, либо что-то чересчур масштабное.

Ребалансировка — это часть инвестиционной стратегии, которая предполагает (не)регулярное приведение аллокации активов к целевым значениям.

То есть, ребалансировка может быть только тогда, когда есть стратегия. Покупки и продажи без стратегии — это либо интуитивные инвестиции, либо спекуляции. Если стратегия предполагает спекуляции, гуано квесчен. Спекулянты и так все лучше меня знают.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. igotosochi |BANI-инвестиции: хрупкость, тревога, нелинейность и непостижимость

- 05 января 2023, 07:34

- |

Взгляд на современный мир инвестиций с точки зрения стратегического менеджмента и психологии. Уж если мы живем в BANI-мире, знать его правила нужно и в мире инвестиционном. Любопытное.

Сначала был SPOD. SPOD-мир считается идеальным для человеческой психики. Он предсказуемый, устойчивый, простой и понятный. Но уже давно закончился. Ему на смену пришел сначала VUCA. VUCA появился в 1985 году. Его описали экономисты Уоррен Беннис и Берт Нанус. Ученые описывали современный им мир, стоящий накануне окончания «холодной войны», как изменчивый, неопределенный, сложный и двусмысленный. Логичным продолжением стал BANI, описанный футурологом Джамаисом Кашио.

( Читать дальше )

Блог им. igotosochi |Итоги полутора лет месяцев инвестиций. 1,67 млн рублей

- 01 января 2023, 07:46

- |

1 января, значит пора доедать оливье и подводить итоги декабря! Поздравляю всех с Новым 2023 Годом и с тем, что 2022 наконец-то F! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. Полтора года или 18 месяцев позади. Погнали!

Деньги

Итак, главная часть отчета. У меня 3 брокера (Альфа — красный, Тинькофф — желтый, ВТБ — синий), 1 депозит и 1 краудлендинг. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) наполнен в этом году на 400 000 у «основного» красного брокера, там же есть самый большой мой БС (брокерский счет). После того, как ИИС был пополнен под завязку, остальные пополнения идут только на 3 БС и крауд (

( Читать дальше )

Блог им. igotosochi |Инвестиционная стратегия на 2023 год не нужна. Стратегия на 1 год — это не стратегия

- 29 декабря 2022, 07:36

- |

Уходящий год прошел под девизом «У меня была какая-то тактика, и я ее придерживался», но далеко не у всех. В 2022 году многие захолдили инвестиции или вообще от них отказались.

По статистике ЦБ инвесторов стало больше на 15%, но количество инвесторов, которые заключили хотя бы одну сделку сократилось. А многие просто тупо вышли из казино. В результате средний размер брокерского счета уменьшился с 409 тыс. до 290 тыс. рублей.

Что это значит? Что инвесторы отказались от стратегии вследствие разочарований (опять обманули, украли и вот это вот все). То есть, либо отказались от своих стратегий, либо у них стратегий не было от слова совсем.

( Читать дальше )

Блог им. igotosochi |Планы 2022 по инвестициям. Что удалось, а что нет

- 19 декабря 2022, 12:36

- |

Смотрел как раз сейчас, какие планы по портфелю ставил на 2022 год. Поржал, конечно. У меня не было прям большого перечня того, что нужно сделать, да и на 2023 тоже такого не будет. Главное — это пополнения. Второе по важности — распределение.

Что было в планах?— планировал покупать ETF на S&P500 (в основном) и некоторые другие

— планировал пополнять депозит (около половины)

— планировал покупать акции после того, как пойму, какие мне нужны

( Читать дальше )

Блог им. igotosochi |Камень в лесу: фондовый рынок в ноябре ушел в депрессию и облигации

- 03 декабря 2022, 08:04

- |

Мосбиржа показала отчет за ноябрь. Меня как долгосрочного микроинвестора интересует в первую очередь фондовый рынок, а именно акции, облигации, ПИФы. И там довольно пассивные движения.

Рынок облигаций вырос на +144,4%, а рынок акции, депозитарных расписок и паёв сократился на -14,8% по объемам торгов. При этом общий объем торгов на рынках Московской биржи в ноябре 2022 года +4,2% по сравнению с октябрем.

( Читать дальше )

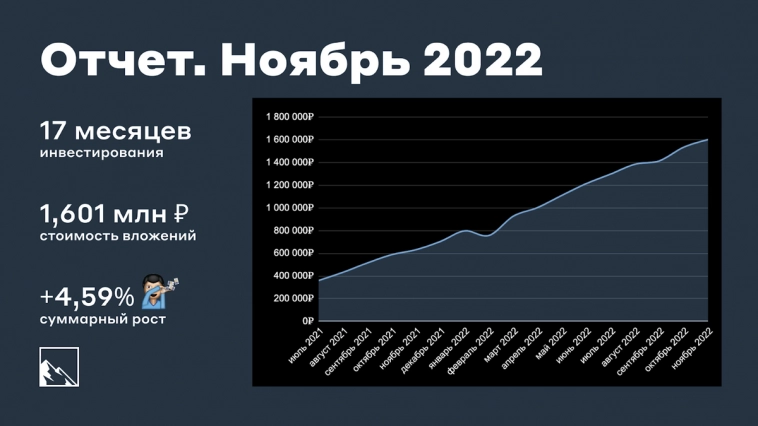

Блог им. igotosochi |Итоги 17 месяцев инвестиций. 1,601 млн рублей

- 01 декабря 2022, 07:37

- |

1 декабря, значит пора вспоминать, куда убрал в мае елку, и подвести итоги ноября! Я вас, во-первых, приветствую! Ежемесячно я пишу отчет о том, что произошло по моим инвестициям и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 17 месяцев позади. Погнали!

Деньги

Итак, главная часть отчета. У меня 3 брокера (Альфа — красный, Тинькофф — желтый, ВТБ — синий), 1 депозит и 1 краудлендинг. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) наполнен в этом году на 400 000 у «основного» красного брокера, там же есть самый большой мой БС (брокерский счет). Пополнения до конца года идут только на 3 БС и крауд (что это). С января буду дальше пополнять ИИС на новые 400 000. Такие показатели были зафиксированы 1 месяц назад:

( Читать дальше )

Блог им. igotosochi |Норма сбережений, инвестиции & fuck compound interest

- 27 ноября 2022, 07:41

- |

Допустим, вы только-только решили начать инвестировать. Что будет самым главным? Быть может, узнать про магию сложного процента или научиться отличать облигации от акций? Правильно выбрать иксовые активы? Рассказать всем друзьям, что если не пить кофе, то на сэкономленные деньги можно стать миллионерами?

Оставьте этот хлеб инфоцыганам. На мой скромный взгляд — нет, не это. Для начинающего инвестора важнее всего понять, что результат напрямую зависит от нормы сбережения. От тех денег, которые остаются после трат.

( Читать дальше )

Блог им. igotosochi |Кажется, мои замороженные иностранные акции разблокируют. Пора радоваться?

- 23 ноября 2022, 07:31

- |

О каких бумагах идет речь?

Это замороженные вследствие попадания Альфы под санкции иностранные ценные бумаги, в цепочке хранения которых участвует европейский депозитарий Euroclear. У меня это американские акции. Также это касается и европейских бумаг, но у меня их нет.

Это не относится к замороженным фондам, которые заморожены по тем же причинам, но по-другому. Например, все фонды от Finex, а также фонды на зарубежные ценные бумаги у попавших под санкции Сбера, Альфы, ВТБ, Открытия и т.д. У меня это ПИФы на американские акции от Finex, ВТБ и Сбера (ну или их преемников, как угодно).

( Читать дальше )

Блог им. igotosochi |Аллокация моего инвестиционного портфеля или доходная стратегия с целью приобретения недвижимости

- 22 ноября 2022, 07:33

- |

Моя цель — покупка квартиры с кэшфлоу от инвестиций, и я публично рассказываю о своих успехах (если, конечно, их можно назвать успехами). Если вкратце, то я уже 17 месяцев инвестирую, пока результат чуть менее 1,6 млн рублей.

В планах — гасить ипотеку купонами и дивидендами. Только за все это время я ни разу не раскрывал полную аллокацию портфеля. А это довольно любопытно.

Изначально я шел от менее рискованных инструментам к более рискованным, наращивая долю сначала на депозите, потом в облигациях, потом добавил акции, краудлендинг, ЗПИФ. Есть у меня и заблокированные вследствие санкций бумаги.

Поскольку цель — получение кэшфлоу, то под эту стратегию подходят инструменты с фиксированным или переменным доходом в виде купонов, процентов, ренты или дивидендов. И не очень подходят ПИФы на разные индексы или большой процент акций. В основном, из-за короткого горизонта и высокой волатильности (читай — рисков, что все полетит в обратный туземун).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс