Блог им. hep8338 |Новая политика ФРС: чего ожидать и как это отразиться на рынках

- 08 сентября 2020, 18:45

- |

А что это значит, вы узнаете посмотрев видео:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. hep8338 |Состояние денежного рынка США и долларовой ликвидности

- 04 сентября 2020, 11:36

- |

На текущей неделе ФРБ Сент-Луиса выпустило короткие данные по денежному рынку США. Поэтому не буду вас утомлять выкладками, кому не интересно, можете перейти к выводам, они в конце статьи.

Начнем с обзора баланса ФРС и кредитования в США

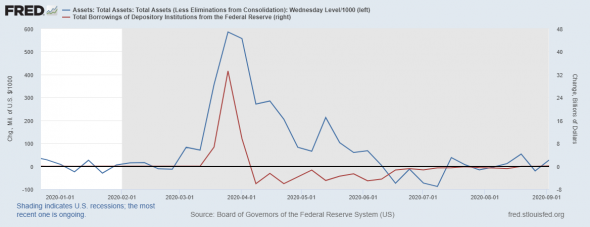

Синяя линия – это баланс ФРС, который на последней неделе вырос на 27 млрд долларов.

Синяя линия – это динамика прямого кредитования депозитарных учреждений, Федеральными резервными банками.

Оба показателя нанесены от недели к неделе, и мы видим, что показатели находятся возле ноля, т.е. мы наблюдаем плоскую динамику баланса ФРС и прямых кредитов. Это говорит о паузе в QE от ФРС – денежный рынок балансируется под естественными процессами.

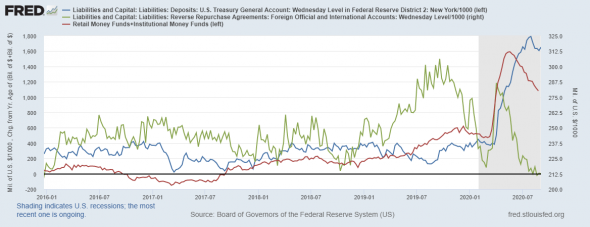

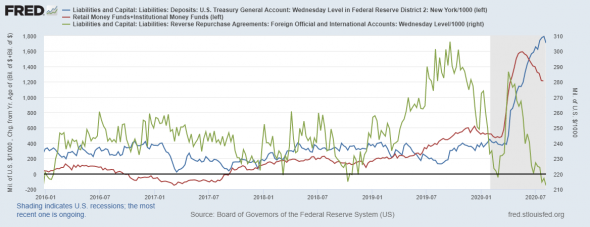

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Блог им. hep8338 |Состояние ликвидности в США

- 07 августа 2020, 11:05

- |

На текущей неделе ФРБ Сент-Луиса выпустило короткие данные по денежному рынку США. Поэтому не буду вас утомлять выкладками, кому не интересно, можете перейти к выводам, они в коне статьи.

Начнем с обзора баланса ФРС и кредитования в США

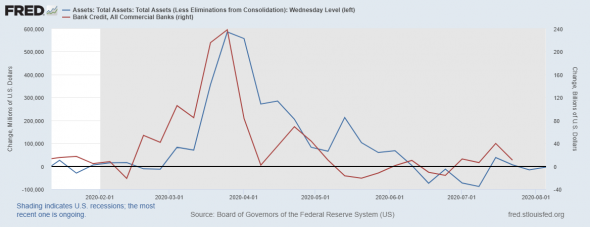

Синяя линия – это баланс ФРС, который на последней неделе сократился на 3,76 млрд долларов.

Красная линия – это динамика кредитования коммерческими банками. Показатель взят по всем банкам и видам кредитов. К месту сказать, именно дыры в финансовой системе привели к резкому скачку кредитования коммерческих банков и частных компаний, и снижение объемов кредитования говорит о том, что проблема ликвидности снята. Но избыточных денег больше нет, и портфельные управляющие выгребают последнее для покупок на финансовых рынках. Покупать – это их работа, как хирург оперирует, а пожарник тушит.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Блог им. hep8338 |Денежный рынок США

- 01 ноября 2019, 17:34

- |

На текущей неделе статистика по денежному сектору США вышла короткая. Важные данные по избыточным резервам коммерческих банков, кредитованию и ряду ставок выходят два раза в месяц.

Тем не менее, на денежном рынке США происходят весьма любопытные события. На заседании ФРС ожидаемо снизили ставки, при этом, как мной и прогнозировалось, риторика выбрана очень осторожна.

Резервы ФРС за неделю выросли еще на 50 млрд долларов и составляют 4,019 трлн долларов. Пока оценить влияние на избыточные резервы коммерческих банков и денежную базу не представляется возможным ибо данные будут на следующей неделе.

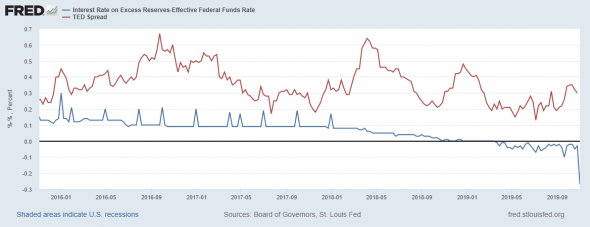

Но мы можем оценить состояние ликвидности по процентным ставкам на финансовом рынке США. На картинке ниже иллюстрация к теме

Синяя линия — это спред между ставкой по избыточным резервам, выплачиваемой ФРС коммерческим банкам. Эта ставка назначается ФРС и привязана к ставке РЕПО. Вторая часть спреда — это эффективная межбанковская ставка, т.е. та ставка, по которой банки кредитуют друг с друга. Что можно сказать, вместе со снижением учетной ставки, были снижены ставки по избыточным резервам и ставки РЕПО, а рыночная, межбанковский ставка осталась на месте, что толкнуло спред сильно вниз. Пока ликвидность дорога риски остаются, посмотрим что будет происходить на следующей неделе.

Красная линия — это ТЕД-спред, отображающий стоимость долларовой ликвидности в США и мировом рынке (Libor). Как видим, показатель спускается, что указывает на спокойные, по отношению к риску ликвидности, оценки со стороны банкиров.

( Читать дальше )

Блог им. hep8338 |К чему приведет смягчение ДКП.

- 02 сентября 2019, 12:35

- |

Мой канал t.me/khtrader

▪️В экономической теории, в частности кейнсианстве, важным показателем экономического роста выступает IS-кривая, данная кривая отображает баланс между инвестициями и сбережениями. Все мы знаем, что сбережения вытесняют инвестиции и наоборот. Все потому, что на уровень данного баланса влияет уровень процентной ставки.

▪️В монетаристской модели, снижение ставок приводит к росту инвестиций… но в ущерб сбережений. т.к. стоимость денег снижает издержки по наличным деньгам, что приводит к расширению потребления и инвестиций.

Если по-простому, чем ниже процент, тем меньше желающих вкладывать деньги в приносящие фиксированный процент активы в пользу текущих расходов.

➡️Почему со снижением процента возникает риск ликвидности в будущем?

▪️Депозиты (один из активов с фиксированным доходом) являются основным источником ликвидности для коммерческого банка. Т.е. снижение ставки снижает приток денег, и в момент роста риска, отток ликвидности ставит банк в состояние неплатежеспособности, даже если отчетность у банка хорошая. Все по тому, что банковская система имеет структуру частичного покрытия.

( Читать дальше )

Блог им. hep8338 |Денежный рынок США.

- 19 июля 2019, 11:28

- |

Регулярный обзор денежного рынка США Вы найдете в моем канале Телеграмм https://t.me/khtrader

Картинка ниже — иллюстрация содержания поста с пояснениями ниже.

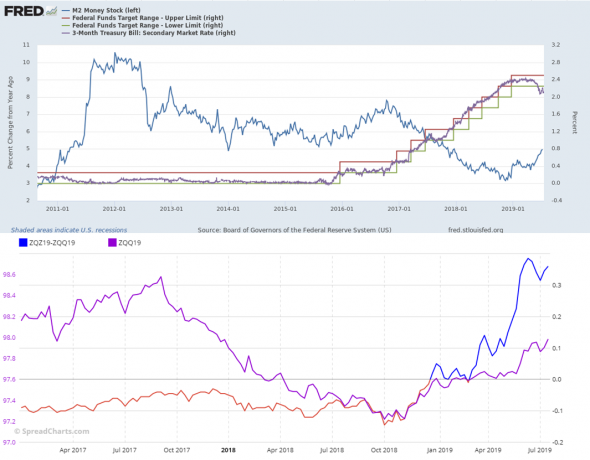

На начало июля денежная масса продолжила расширяться, в годовом выражении темпы роста уже 5%, что выше годовых темпов роста, как реального, так и номинального ВВП.

➡️На картинке сверху, темпы роста М2 отображены синей линией. Прошу обратить внимание, что показатель нарисовал фигуру с технического анализа перевернутая «голова и плечи»… может и совпадение, а может и нет.

▪️К месту сказать, на 17.07.2019 года денежная база выросла на 46 млрд. долларов, за счет чего это произошло вникать не будем. Но помниться, что с мая месяца сокращение баланса ФРС снизили до 15 млрд.дол\месяц с 30. Т.е. 15 млрд. реинвестируются. Это однозначно повлияет на дальнейший рост М2.

▪️Также на верхней картинке имеется еще одна система показателей, это диапазон верхней и нижней границы учетной ставки и доходность 3-месячных векселей на вторичном рынке (сиреневая линия). Как видим, рынок уже снизил ставку, на вчерашний день, после голубиной речи Уильямса, доходность векселей упала до 2,04% и существенно ниже нижнего порога учетной ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс