Блог им. hep8338

Состояние денежного рынка США и долларовой ликвидности

- 04 сентября 2020, 11:36

- |

На текущей неделе ФРБ Сент-Луиса выпустило короткие данные по денежному рынку США. Поэтому не буду вас утомлять выкладками, кому не интересно, можете перейти к выводам, они в конце статьи.

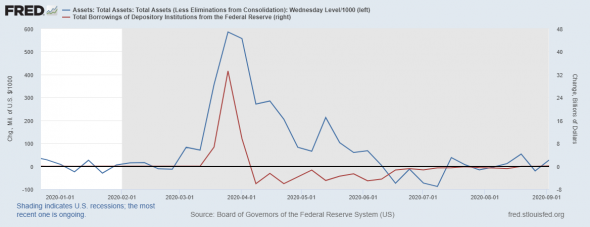

Начнем с обзора баланса ФРС и кредитования в США

Синяя линия – это баланс ФРС, который на последней неделе вырос на 27 млрд долларов.

Синяя линия – это динамика прямого кредитования депозитарных учреждений, Федеральными резервными банками.

Оба показателя нанесены от недели к неделе, и мы видим, что показатели находятся возле ноля, т.е. мы наблюдаем плоскую динамику баланса ФРС и прямых кредитов. Это говорит о паузе в QE от ФРС – денежный рынок балансируется под естественными процессами.

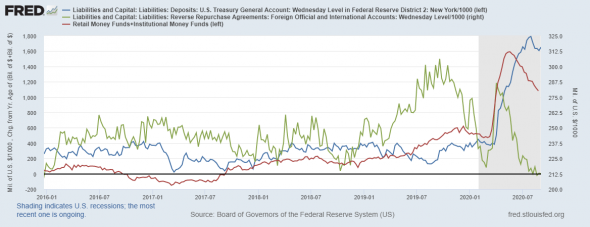

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет вырос на 44,4 млрд долларов. Видимо снижение объема счета происходило из-за трамповских выплат, которые на прошлой неделе закончились.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. По этому направлению продолжение снижения, т.е. инвестора сокращают объемы вложений на денежном рынке, отыграв рост цен на короткие активы связанным со снижением ставки ФРС.

Зеленая линия – дневные РЕПО для нерезидентов. Здесь также снижение тренда уверенное и пока доллару сложно поднять голову на валютном рынке.

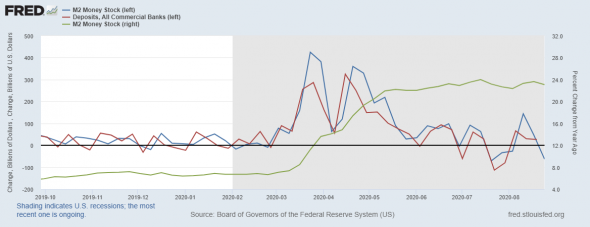

Снижение показателей абсорбции и банковских депозитов оказывают давление на денежную массу (показатель М2), который на прошлой неделе сократился на 62 млрд долларов.

Синяя линия – это показатель М2 в динамике от недели к неделе, и на прошлой неделе М2 резко просел.

Красная линия – это депозиты коммерческих банков. Показатель идет с лагом в пару недель, но с учетом корреляции он наверняка снизился на прошлой неделе.

Зеленая линия – это годовая динамика показателя М2, и мы видим, что относительно прошлого года денежная масса выросла на 24%. При этом показатель стоит уверенно на этом уровне – беспрецедентно!

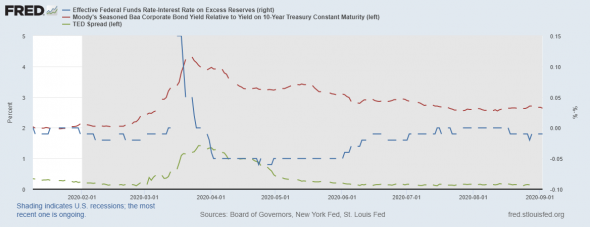

Далее глянем на дифференциалы ставок

Синяя линия – самый главный, на мой взгляд главный дифференциал на рынке ставок, это разница между учетными рыночными ставками. Мы видим, что показатель остается в отрицательную зону, что указывает профицит баланса денежного рынка.

Красная линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис. Ситуация на рынке корпоративного долга стала в плоскую коррекцию – инфляция тому виной.

Зеленая линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Мы уже видели, что дневные РЕПО для нерезидентов на минимальных уровнях с 2016 года, т.е. дефицита ликвидности за пределами США нет.

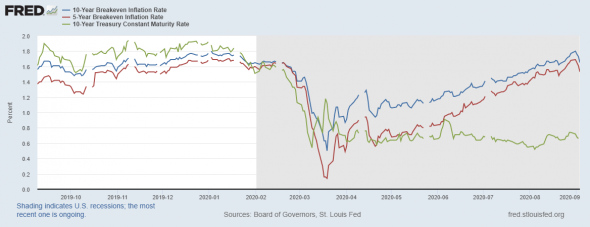

Ну и закроем обзор, ситуацией с ожидаемой инфляцией

Мы видим, что ожидаемая инфляция резко упала на текущей неделе, ввиду того, что ожидаемая инфляция оказывает позитивное влияние на финансовые активы, это привело к распродаже на финансовых рынках.

ВЫВОД

Можно с уверенностью сказать, что баланс денежного рынка в США находится в легком профиците, что хорошо, как для финансовой системы, так и для финансового рынка.

При этом, то, что денежный рынок сбалансировался под влиянием естественных сил, у ФРС появилась возможность расширить QE в случае необходимости. И есть глубокая уверенность, что регулятор это сделает, в случаи необходимости. Именно такая риторика присутствовала в речи Пауэлла в Джексон-Холле.

Вчерашняя распродажа на рынках, возможно затянется до глубокой осени. Для оценки перспектив, пока мало реперных точек на графике.

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

- 04 сентября 2020, 15:20

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика