Блог компании Газпромбанк Инвестиции |Фаза позднего цикла: сжатие

- 05 мая 2022, 15:37

- |

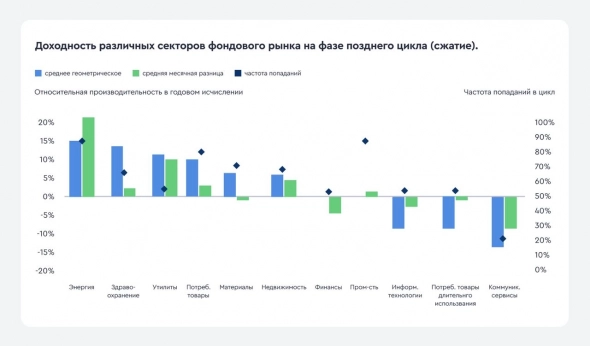

Фаза позднего цикла — сжатие — в среднем длится полтора года, во время которых общая доходность фондового рынка составляет около 5% в год, а облигаций и денежных средств — около 4% и 6,5% соответственно. Инфляционное давление снижает норму прибыли, поэтому инвесторы уходят из наиболее экономически уязвимых отраслей.

Как правило, наилучшие результаты демонстрируют акции компаний энергетического сектора (20% годовых), здравоохранения (13%), производителей товаров первой необходимости (10%) и коммунальных услуг (10%). В то же время акции IT компаний, производителей потребительских дискреционных товаров и компаний связи генерируют от 7% до 12% в год убытка.

- комментировать

- Комментарии ( 0 )

Блог компании Газпромбанк Инвестиции |Главное на утро

- 05 мая 2022, 11:29

- |

🔻 Индекс Мосбиржи: 2 373,16 (-2,94%)

⬆️ Индекс РТС: 1114,13 (+3,02%)

Газпром нефть и ЛУКОЙЛ завершили процесс создания совместного предприятия на базе «Меретояханефтегаза». ЛУКОЙЛ стал владельцем 50% в проекте, вторые 50% остаются у Газпром нефти. Ядром совместного предприятия является Тазовское нефтегазоконденсатное месторождение в ЯНАО с потенциалом добычи 1,7 млн т нефти и 8 млрд м3 газа.

На территории Центра строительства крупнотоннажных морских сооружений (ЦСКМС) проекта «Арктик СПГ-2» компании Новатэк открыт самый большой производственный цех в России. Его размеры — 93 метра в высоту, 280 метров в ширину и 345 метров в длину. Там установлено уникальное российское оборудование, специально созданное для проекта.

Погрузка на сети РЖД без учета транзита и импортных грузов в апреле снизилась на 5% г/г. Основная причина снижения связана с логистическими сложностями. В то же время перевозка грузов в контейнерах выросла на 7,4% г/г.

Производители удобрений предлагают правительству индексировать их стоимость на размер инфляции раз в полгода, а также решить вопрос с более равномерным потреблением удобрений в течение года.

( Читать дальше )

Блог компании Газпромбанк Инвестиции |Фаза среднего цикла: пик

- 04 мая 2022, 14:42

- |

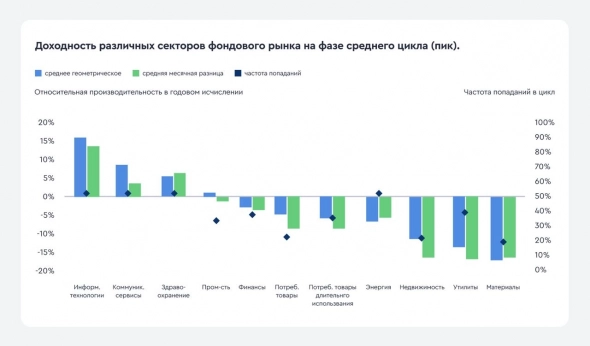

По мере перехода экономики из начальной стадии восстановления к фазе среднего цикла — пику, лидерство чувствительных к процентным ставкам секторов снижается. На данном этапе цикла происходит сдвиг в сторону отраслей, которые достигают пика спроса на свои товары или услуги только после того, как экономика стала более устойчивой.

В их числе — производство полупроводников и сектор информационных технологий (16% годовых), а также коммуникационных услуг и медиаиндустрии (8%). Как правило, акции производителей материалов и компаний коммунальных услуг приводят к убыткам на этой фазе цикла, размер которых в среднем составляет 18% и 14% в год соответственно.

💡 Средняя фаза делового цикла обычно значительно длиннее любой другой стадии и длится примерно четыре года. За это время происходит большинство коррекций фондового рынка, однако это не мешает рынку акций генерировать около 14% годовых по сравнению с 5% доходностью облигаций и 4% — доходности инструментов денежного рынка и депозитов.

Блог компании Газпромбанк Инвестиции |Главное на утро

- 04 мая 2022, 11:33

- |

⬆️ Индекс Мосбиржи: 2 449,50 (+0,18%)

⬆️ Индекс РТС: 1111,72 (+3,09%)

Власти Нигерии заявили, что Россия выразила заинтересованность в финансировании газопровода, который намерены построить Нигерия и Марокко. Планируется, что трубопровод протяженностью более 5,5 тыс. км соединит газовые месторождения Нигерии с Сенегалом, Марокко и Европой.

Совет директоров Группы Эталон отложил рассмотрение вопроса о выплате дивидендов по итогам 2021 года на неопределенный срок.

Совет директоров компании Аэрофлот одобрил дополнительную эмиссию до 5,4 млрд акций по цене 34,29 рубля.

⬆️ S&P 500: 4 175,47 (+0,48%)

⬆️ NASDAQ 100: 13 089,90 (+0,11%)

⬆️ Euro Stoxx 50: 3 758,50 (+0,10%)

⬆️ Shanghai Composite: 3 047,06 (+2,41%)

Ключевым событием дня сегодня станет решение ФРС по процентной ставке и сокращению баланса. Абсолютное большинство экспертов ожидает, что на фоне высокой инфляции регулятор повысит ставки на 50 б. п. и объявит о продаже облигаций.

За апрель S&P 500 снизился почти на 9%, что стало худшим сезонным показателем с 1970 года. По мнению стратегов Morgan Stanley, из-за ужесточения денежно-кредитных условий ФРС снижение индекса может продолжиться до 3460 пунктов.

( Читать дальше )

Блог компании Газпромбанк Инвестиции |Фаза раннего цикла: расширение

- 01 мая 2022, 17:09

- |

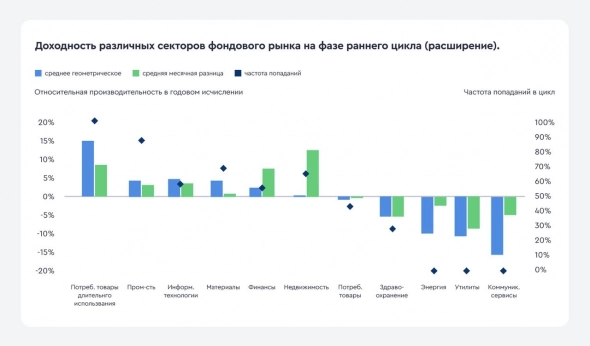

Исторический анализ циклов показывает, что относительные показатели секторов фондового рынка имеют тенденцию меняться по мере того, как экономика в целом переходит от одной стадии делового цикла к другой. Фаза раннего цикла — расширение — характеризуются самой высокой абсолютной доходностью инвестиций.

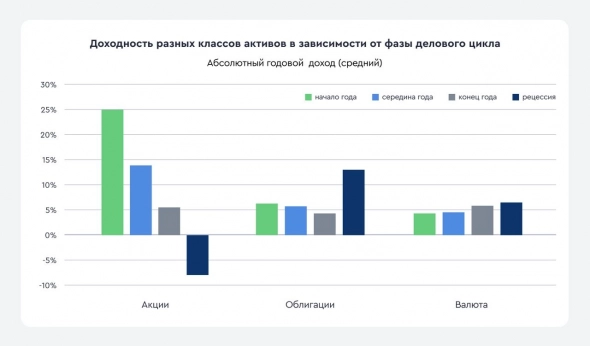

📌 Начиная с 1962 года акции демонстрировали наибольшую эффективность, генерируя около 25% годовых на этом этапе, который в среднем длится примерно год. В этот же период облигации приносили инвесторам около 6,5% годовых, а вложения в инструменты денежного рынка, включая краткосрочные депозиты — менее 4% годовых.

📈 Высокая доходность акций объяснима выгодами, которые получает бизнес от типичного сочетания в начале этого цикла низких процентных ставок. Они ускоряют рост потребительских расходов и инвестиций, а также экономический подъем в целом.

💡 На этой стадии наибольшую выгоду получают производители потребительских товаров, а также чувствительные к процентным ставкам финансовые и строительные компании, производители материалов и промышленные предприятия.

Акции компаний здравоохранения, коммунальных услуг и связи исторически демонстрировали низкие показатели доходности на ранней стадии цикла, поскольку носят защитный характер из-за довольно постоянного спроса на всех этапах цикла.

Блог компании Газпромбанк Инвестиции |Классификация стадий делового цикла

- 30 апреля 2022, 13:32

- |

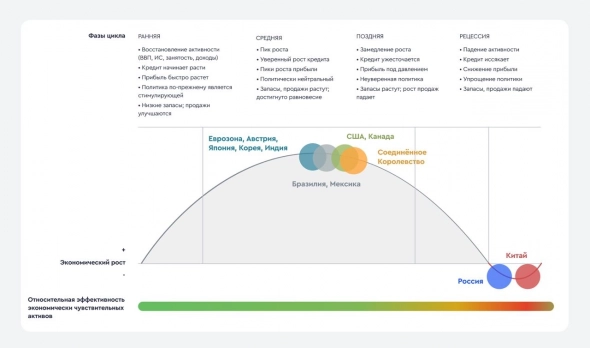

Фаза раннего цикла — это стадия резкого восстановление экономики после выхода из рецессии. Эта фаза характеризуется низкими процентными ставками и ускоряющимся ростом таких экономических показателей, как ВВП, объем кредита, промышленного производства и потребительских расходов. Низкие процентные ставки и растущий спрос способствуют росту прибыли компаний. Их продажи растут, а объемы товарных запасов снижаются.

Середина цикла обычно является самой продолжительной фазой. Она характеризуется умеренным ростом экономической активности, нейтральной денежно-кредитной политикой, растущим объемом кредита и стабильной прибылью корпоративного сектора.

Типичную фазу позднего цикла можно охарактеризовать как стадию перегрева экономики, на которой экономическая активность достигает своего пика и начинает замедляться. Хотя темпы инфляции не всегда высоки, растущее инфляционное давление снижает норму прибыли и приводит к ужесточению денежно-кредитной политики.

( Читать дальше )

Блог компании Газпромбанк Инвестиции |Инвестирование в различные классы активов и сектора экономики в зависимости от фазы делового цикла

- 29 апреля 2022, 12:25

- |

В среднесрочной перспективе эффективность активов в основном определяется циклическими факторами. Они связаны с состоянием экономики, такими как корпоративные доходы, процентные ставки и инфляция.

Таким образом деловой цикл, охватывающий циклические колебания в экономике длительностью до нескольких лет, может быть решающим фактором, который определяет доходность фондового рынка, а также различных активов и секторов экономики. Понимание этой взаимосвязи снижает риски и повышает доходность, а также является одним из примеров портфельной стратегии разумного инвестора.

Деловой цикл — это цикл колебаний валового внутреннего продукта (ВВП) вокруг оси его долгосрочного естественного темпа роста. Деловой цикл отражает расширение и сокращение экономической активности, которое экономика любой страны мира испытывает с течением времени. Изменения в цикле отражают изменения в прибыли компаний, доступности кредита, запасах непроданных товаров, занятости и денежно-кредитной политике.

( Читать дальше )

Блог компании Газпромбанк Инвестиции |Главное на утро

- 29 апреля 2022, 11:13

- |

🔻 Индекс Мосбиржи: 2 383,66 (-1,68%)

🔻 Индекс РТС: 1041,91 (-0,68%)

Правительство выделит 118 млрд руб на строительство еще двух атомных ледоколов. «Росатом» уже построил два атомных ледокола на 60 МВт типа «Арктика», еще три строятся, как и головной ледокол проекта «Лидер» на 120 МВт. Также около 7 млрд руб будет направлено на строительство портов «Бухта Север» для вывоза нефти с проекта Восток Ойл «Роснефти» и «Северная звезда» для вывоза угля с Сырадасайского месторождения.

Газпром получил рекордную чистую прибыль по МСФО за 2021 год в размере 2,093 трлн руб против 135,3 млрд руб годом ранее. Показатель EBITDA составил 3,7 трлн руб, чистый долг снизился на 26%. Компания оценивает объем инвестиций в 2022 году на уровне 2,258 трлн руб против 1,79 трлн руб в 2021 году.

ДВМП запускает регулярный железнодорожный сервис между Россией и странами Европы. Вместе с тем участники рынка ожидают 20-30% снижение ставок на полувагоны в течение 2022 года, после их почти двукратного роста в течение последнего года.

( Читать дальше )

Блог компании Газпромбанк Инвестиции |Новая инфраструктура для нефти и газа: к чему может привести инициатива Минэнерго

- 28 апреля 2022, 14:48

- |

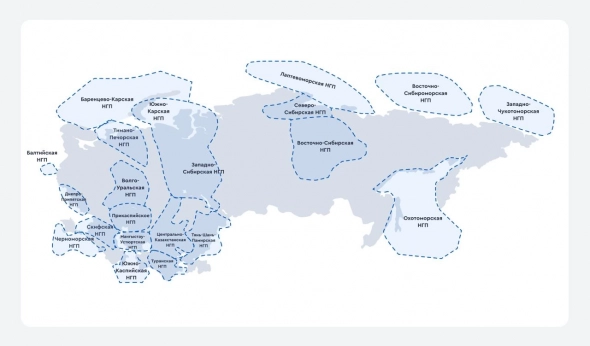

Минэнерго рассматривает строительство трубопроводной нефтяной и потенциально газовой инфраструктуры для экспорта нефти и газа в Мурманске, а также в порту Индиге на берегу Баренцева моря в Ненецком автономном округе.

🌊 Мурманский морской порт является одним из крупнейших незамерзающих портов в России и расположен на стыке транспортных коридоров «Юг — Север» (внутренние водные пути от Черного моря до Мурманска) и «Восток — Запад» (Дальний Восток — Европа).

⛽️ Глубоководный морской порт Индига пока существует только на бумаге, а начало его строительства запланировано на 2024 год. Новый порт мощностью перевалки грузов в 80 млн тонн планировалось построить прежде всего для обработки коксующегося угля, древесины, удобрений и химических продуктов. Теперь параметры проекта могут быть расширены и для перевалки нефтяного и газового сырья. Оба транспортных узла находятся на трассе Северного морского пути (СМП) и являются основной базой для его развития и базой по освоению Арктики.

( Читать дальше )

Блог компании Газпромбанк Инвестиции |Главное на утро

- 28 апреля 2022, 11:47

- |

⬆️ Индекс Мосбиржи: 2 470,86 (+1,91%)

⬆️ Индекс РТС: 1073,71 (+2,26%)

Глава Минпромторга РФ сообщил, что российские производители удобрений планируют войти в капитал узбекских предприятий для организации трехсторонней кооперации с Казахстаном. Речь идет о поставках казахского фосфатного сырья на узбекские заводы и запуске производства новых видов удобрений, в том числе для тепличного хозяйства.

Правительство допускает возможность распространения льготной ипотеки на рынок вторичного жилья в случае, если будет наблюдаться замедление продаж квартир в новостройках.

Россия завершила строительство первого железнодорожного моста через Амур в Китай. Пекин возвел свою часть в 2018 году.

Согласно данным Росстата, в марте производство сжиженного природного газа выросло на 25% в годовом исчислении, выпуск легковых автомобилей упал на 72,1%, безработица осталась на историческом минимуме в 4,1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал