Блог им. gpbinvestments |Нефть снова может взлететь, как в 2008-м. Вот наши аргументы в пользу нового суперцикла

- 14 августа 2023, 08:06

- |

К середине 2008 года баррель Brent торговался по $143, медь выросла более чем в пять раз, каучук — в четыре, золото — втрое. Косвенные факторы говорят о том, что суперцикл может повториться в 2024 году.

Как начинался суперцикл в начале 2000-х годов

Экономический бум в Китае в начале 2000-х годов вызвал скачок цен на нефть в то десятилетие, а также поднял цены на ряд других сырьевых товаров. Рост реального ВВП Китая ускорился со средних 8 до 14%, и основные поставщики ресурсов в мире оказались в затруднительном положении. Они попросту не вложили достаточно средств, чтобы удовлетворить возросший спрос за счет своего предложения.

В результате произошел значительный рост цен на сырье. К концу 2007 года баррель Brent торговался по $143, подорожав в 7,5 раза по сравнению со средней ценой в 1990-е годы. Медь выросла более чем в пять раз, каучук — в четыре, золото — втрое, а цены на фрахт отразили восьмикратный рост.

3 фактора, которые говорят о новом суперцикле

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. gpbinvestments |Рынок волатилен. Профессор ВШЭ Евгений Коган объясняет, как сохранить портфель

- 10 августа 2023, 12:33

- |

Перестать гнаться за легкими деньгами

Российский фондовый рынок растет стремительными темпами. Индекс IMOEX в июне 2023 года тестировал уровень в 2 800 пунктов. Все это создает стимул вложить как можно больше в погоне за прибылью — кажется, что рынок бурлит и можно легко заработать. Но это ошибка, которая может дорого стоить.

Снизить градус агрессивности стратегии

Мы находимся в очень волатильном и очень непредсказуемом моменте нашей истории. Поэтому важно не вкладывать по 20—25% портфеля в один актив, который растет и кажется выигрышным. В этой ситуации можно агрессивно инвестировать, но не более чем на 2—4% от портфеля в конкретного эмитента. Важно быть более консервативными, чем ваша обычная стратегия.

Не складывать яйца в одну корзину

С учетом текущего уровня инфляции в 6—7% и ключевой ставки на российском долговом рынке торгуется огромное количество облигаций с высоким кредитным рейтингом и интересным уровнем доходности: 10—12% к погашению. Для диверсификации можно нарастить долю облигаций до 30—40% или даже больше. Российский долговой рынок пока небольшой, он оценивается в 20 трлн рублей и вполне может расти дальше — еще на 10 или 20 трлн рублей.

( Читать дальше )

Блог им. gpbinvestments |Как сейчас чувствует себя рынок недвижимости

- 21 октября 2022, 17:32

- |

С конца сентября около трети сделок по приобретению жилья было отменено или поставлено покупателями на паузу. Застройщики, особенно в крупных регионах, сообщают о 30–45%-ном снижении обращений и посещений со стороны покупателей, а также об отмене уже оплаченных броней. Спрос на аренду жилья также просел — на 15% в масс-сегменте и примерно вдвое в сегменте элитной недвижимости.

( Читать дальше )

Блог компании Газпромбанк Инвестиции |Частные инвесторы правят рынком

- 04 августа 2022, 17:21

- |

📝 По данным Московской биржи, доля частных инвесторов на рынке акций в июле составила 77%. Год назад их количество было на уровне 36,3%. Доля частных инвесторов на рынке облигаций тоже выросла: она составила 26% против 15,2% в прошлом году.

Основной причиной такого резкого роста послужил запрет доступа к российскому рынку для иностранных инвесторов. Их большую часть представляли крупные фонды, которые и составляли основную долю на рынке акций.

Всего число физических лиц, имеющих счета, в июле увеличилось на 385,9 тыс. человек и теперь составляет 20,8 млн. В июле прошлого года этот показатель не превышал 13,2 млн.

✅ Количество клиентов, совершавших сделки на фондовом рынке, в июле составило 1,9 млн человек — столько же, сколько и год назад. Количество открытых ИИС в июле достигло 5,6 млн — плюс 1,4 млн за год. Оборот по ИИС с начала 2022 года вырос до 1,1 трлн рублей — против 949,2 млрд рублей в 2021 году.

Блог компании Газпромбанк Инвестиции |Инвестирование в различные классы активов и сектора экономики в зависимости от фазы делового цикла

- 29 апреля 2022, 12:25

- |

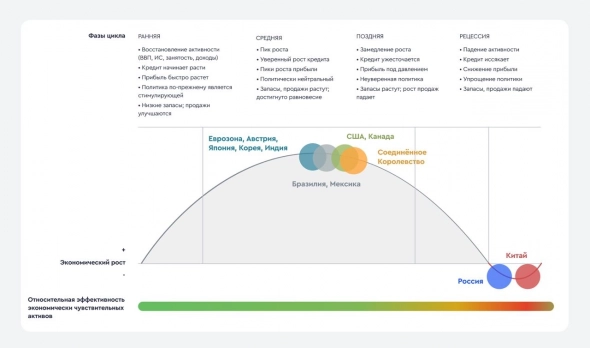

В среднесрочной перспективе эффективность активов в основном определяется циклическими факторами. Они связаны с состоянием экономики, такими как корпоративные доходы, процентные ставки и инфляция.

Таким образом деловой цикл, охватывающий циклические колебания в экономике длительностью до нескольких лет, может быть решающим фактором, который определяет доходность фондового рынка, а также различных активов и секторов экономики. Понимание этой взаимосвязи снижает риски и повышает доходность, а также является одним из примеров портфельной стратегии разумного инвестора.

Деловой цикл — это цикл колебаний валового внутреннего продукта (ВВП) вокруг оси его долгосрочного естественного темпа роста. Деловой цикл отражает расширение и сокращение экономической активности, которое экономика любой страны мира испытывает с течением времени. Изменения в цикле отражают изменения в прибыли компаний, доступности кредита, запасах непроданных товаров, занятости и денежно-кредитной политике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс