Блог им. financialego |Слишком много разговоров о дальнейшем снижении рынка

- 15 декабря 2024, 19:23

- |

Быстро по диагонали сейчас прочитала последние посты и комментарии инвесторов о фондовом рынке и пришла к выводу, что слишком много разговоров о дальнейшем снижении рынка и комментариев в пользу шорта.

Хотя не всё так однозначно.

Понятно, что рынок сейчас закладывается на повышение ставки ЦБ до 23% на заседании в пятницу и дальнейшую жесткую риторику, что во многом обосновано.

Но до этого предстоит ещё целый ряд событий, которые окажут значимое влияние на котировки.

✔️В понедельник состоится встреча крупного бизнеса с Путиным, на которой будет обсуждаться ситуация с инвестиционной привлекательностью российской экономики, ключевой ставкой и курсом доллара и другие вопросы.

Почти наверняка последуют какие-либо позитивные заявления.

✔️ Во вторник состоятся див. гэпы в Лукойле и Северстали, а в последние пару лет рынок уже несколько лет после див. гэпа Лукойла отскакивал и начинал отрастать.

Будет ли так и в этот раз, я не знаю, но вполне допускаю такое развитие событий, к тому же дальше предстоят не менее значимые события.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 48 )

Блог им. financialego |5 акций компаний, которые выигрывают из-за ввода санкций

- 24 июня 2024, 19:11

- |

Сегодня ЕС ввёл новый, уже 14-й по счёту пакет санкций.

На мой взгляд, санкции оказались гораздо менее серьёзными, чем ожидалось, и в моменте, после непосредственной публикации 14-го пакета на нашем фондовом рынке даже наблюдался рывок вверх.Причина в том, что санкции оказались вообще несущественными для экономической ситуации в целом и для отдельных компаний в частности. Такое впечатление, что ЕС ввёл новый пакет санкций, потому что надо было что-то ввести.

Был даже позитивный момент для Алросы: частично был снят запрет на импорт российских бриллиантов, теперь он не распространяется на те из них, «которые находились в ЕС или в третьей стране (кроме России), либо были огранены или произведены в третьей стране до вступления в силу запрета на российские бриллианты».

Так что считаю, что можно уже сделать вывод о том, что фантазии ЕС по поводу новых возможных санкций на исходе, и всё то, что могло оказать серьезное влияние на экономику РФ в целом и на ситуацию в отдельных компаниях в частности, уже введено.

( Читать дальше )

Блог им. financialego |3 лучших дивидендных истории следующей недели

- 16 июня 2024, 15:33

- |

На прошедшей торговой неделе наш фондовый рынок немного поштормило. Однако, всё не так плохо, как показалось многим инвесторам в момент, когда были введены санкции на Мосбиржу, или кажется до сих пор.

На мой взгляд, паническая распродажа, которая произошла на открытии рынка 13 июня после введения санкций больше носила эмоциональный характер, так как в плане среднесрочной перспективы введённые санкции скорее являются позитивным момент для нашего фондового рынка.

Почему?

Если коротко, то теперь курс доллара будет оказывать гораздо меньшее давление на инфляцию, так как его в ближайшее время будет определять ЦБ, валютным спекулянтам уже не удастся на этом заработать, что в перспективе может поспособствовать притоку рублевой ликвидности на рынок акций, а так же тому, что цикл повышения ключевой ставки завершится в конце 2-го — начале 3-го квартала этого года.

Из всего этого следует, что дивидендные акции по-прежнему будут пользоваться популярностью у инвесторов: потому что ставки по депозитам могут пойти вниз уже во втором полугодие этого года. Считаю, что сейчас по ним мы видим максимально возможные значения. А компании, способные генерировать прибыль в такое довольно непростое время, по-прежнему будут выплачивать высокие дивиденды и их размер может быть и дальше стабильным или даже продолжит расти.

( Читать дальше )

Блог им. financialego |В пятницу обвала не состоялось, я сделала ставку на Сбер

- 09 июня 2024, 13:47

- |

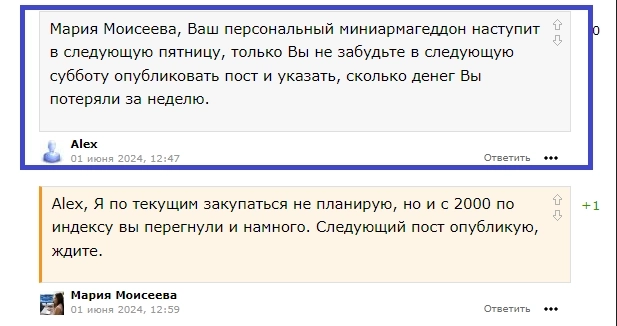

А потому, во-первых, хочу сказать оппоненту: не желай другим того, чего не желаешь себе.

Ну и теперь к сути.

Прошедшее заседание ЦБ для меня было неоднозначным.

Процитирую высказывание, которое прозвучало в самом начале пресс-конференции ЦБ: «По имеющимся данным, нельзя сказать, куда дальше пойдёт экономика»

Мнение по этому поводу уже писала, подводя для себя итоги заседания, включая два основных вывода:

1. ОФЗ раньше июля к покупке не стоит рассматривать.

2. В акциях стоит рассматривать отдельные истории, в которых присутствует драйвер роста. Широким фронтом рост акций пока маловероятен.

С точки зрения, и фундаментального, и технического анализа сейчас не время для того, чтобы фондовый рынок продолжил растущую динамику. Я ожидаю скорее технический отскок из-за перепроданности на ожиданиях повышения ставки до 18%, чему во многом поспособствовала конкуренция ведущих банков за клиента.

( Читать дальше )

Блог им. financialego |Обвал на фондовом рынке - обычная ловушка для инвесторов

- 01 июня 2024, 11:43

- |

Считаю, что ничего подобного нет.

Не нужно искать в текущем снижении рынка каких-либо других причин, кроме той, что крупных игроков не устраивает текущая див. доходность по сравнению с ключевой ставкой и ставками по депозитам.

Падение акций НЛМК после див. отсечки в этом плане является особенно показательным.

И это ведь только первая ласточка.

Продолжение следует. Не переключайтесь:))

Блог им. financialego |Позитивные новости с ВЭФ по Новатэку могут стать драйвером для роста🚀

- 11 сентября 2023, 08:57

- |

Также Новатэк сохранил поставки Спг с «Ямала Спг» на уровне прошлого года, грузы идут в запланированном объеме.

Мощность производственных линий «Арктик СПГ 2» в ближайшем будущем может превысить показатели флагманского проекта Ямал СПГ, за счет которого компания показывает высокие темпы роста бизнеса в течение 5 лет.

Словом, у компании отличные перспективы, ближайшая поддержка по акции находится в районе 1620 -1630₽, при её удержании — ближайшая цель роста 1725 -1730 ₽, среднесрочная цель роста находится в зоне 1970 -2020 ₽.

Основным драйвером для роста акций в среднесрочной перспективе будет служить рост производства СПГ, так как бизнес компании хорошо масштабируем.

https://t.me/financialego

Блог им. financialego |✅Завтра выходит отчётность Сбера. К чему готовиться инвесторам?

- 10 сентября 2023, 14:46

- |

Уже завтра «Сбербанк» опубликует финансовые результаты по РПБУ за 8 месяцев 2023 года.

За 7 месяцев предыдущих месяцев Сбер заработал рекордную прибыль в размере 858,2 млрд рублей, рентабельность капитала достигла 24,9%. Чистый процентный доход за 7 месяцев вырос на 38,6% в годовом выражении, до 1,3 трлн рублей.

И август может побить новый рекорд финансовых показателей 🚀

Дело в том, что в августе банк выдал рекордный объем ипотеки в размере 522,5 млрд руб. По словам зампреда Сбера Кирилла Царева выдача ипотеки по итогам восьми месяцев превысила уровень за весь прошлый год на 6%. Что означает рост ипотечного портфеля банка свыше 24%.

В планах банках на 2023 как раз был рост портфеля ипотечного кредитования до 25%. Таким образом этот показатель может был достигнут уже в ближайший месяц, так как спрос на льготное кредитование продолжает увеличиваться рекордными темпами.

При этом предыдущий исторический рекорд был зафиксирован в июле – банк выдал жилищных кредитов объемом более 386 млрд. рублей. Август превысил этот показатель более чем на 35%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс