SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. eternal2 |Вероятный прокол золотого пузыря

- 13 апреля 2013, 11:02

- |

Существует ли на рынке золота пузырь? Да. По крайней мере, там наблюдаются признаки, которые дают основание это предполагать.

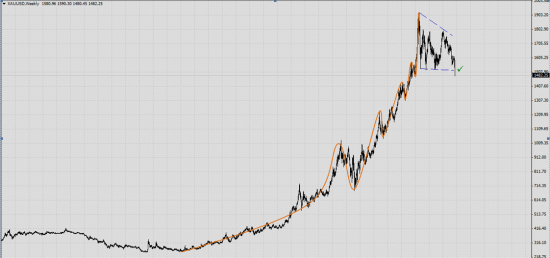

С 2001 года золото росло ускоряясь, стремясь к форме параболы. При этом коррекции становились все менее выраженными. Если использовать терминологию Д.Сорнетте[1]: наблюдался экспоненциальный рост с учащающимися логопериодическими (с периодом, изменяющимся согласно степенному закону) колебаниями. См.рис.1.

Рис.1

С кон. 2009-го года совокупная позиция крупных спекулянтов уменьшалась. Учитывая продолжавшийся в последующий период рост золота, крупные спекулянты в целом получали прибыль (1 на рис.2). Широкий и устойчивый спред между позицией спекулянтов и хеджеров также указывает на значительную уверенность рынка относительно бычьих перспектив золота (2 на рис.2).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 35 )

Блог им. eternal2 |Цитата и золото

- 26 ноября 2011, 22:17

- |

Это выдержка из книги Ричарда Смиттена «Жизнь и смерть величайшего биржевого спекулянта»:

«Берегитесь, когда количество заключаемых сделок становится слишком большим, и акции начинают разворачиваться после длительного направленного вверх тренда. Это ключ, предупреждение, что приближается конец колебания. Это показатель того, что фонды переходят из сильных в слабые руки, от профессионалов к общей массе людей. Общая масса людей зачастую рассматривает этот большой объем заключаемых сделок как показатель энергичного, здорового рынка, проходящего через нормальную коррекцию, а не верхнюю или нижнюю точку.» (выделение — моё)

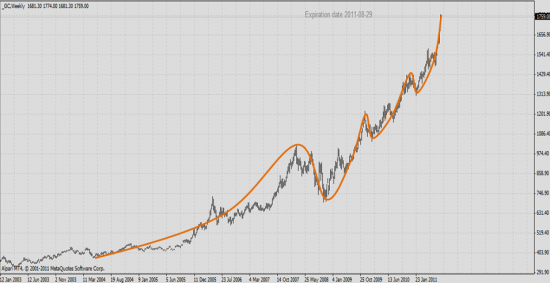

А это график SPDR Gold Shares и объема по нему: :

:

«Берегитесь, когда количество заключаемых сделок становится слишком большим, и акции начинают разворачиваться после длительного направленного вверх тренда. Это ключ, предупреждение, что приближается конец колебания. Это показатель того, что фонды переходят из сильных в слабые руки, от профессионалов к общей массе людей. Общая масса людей зачастую рассматривает этот большой объем заключаемых сделок как показатель энергичного, здорового рынка, проходящего через нормальную коррекцию, а не верхнюю или нижнюю точку.» (выделение — моё)

А это график SPDR Gold Shares и объема по нему:

:

:Блог им. eternal2 |Нарушение обратной корреляции золота и акций

- 22 сентября 2011, 20:47

- |

Мифичность золота как защитного актива упоминалась многими и неоднократно. Обычно защитные активы растут при падении акций и наоборот: существует обратная (отрицательная) корреляция цен. Я не хочу сказать, что золото не является защитным активом — это противоречит очевидной действительности. Однако обратная корреляция золота и акций время от времени исчезает. И в последние дни мы можем видеть как раз это явление. Графики sp500 и золотых фьючерсов (4 часа) соответственно: Что это может означать?

Что это может означать?

Временная положительная корреляция золота и акций как таковая не позволяет делать значимых выводов на основе исторических данных, так как она периодически возникала при разных обстоятельствах, так что найти устойчивые закономерности трудно. Но если отвлечься от эмпирики и попытаться понять, почему золото (возможно — временно) перестало выполнять защитную функцию в сегодняшних условиях, то мне прежде всего приходит на ум перекупленность этого актива. Золото в течение нескольких месяцев являлось лидером доходности среди ликвидных активов. П.э. по бОльшей части использовалось не с целью хеджирования экономического и фондового рисков, а как спекулятивный инструмент. Таким образом сегодняшняя корреляция золота и акций, скорее всего, обусловлена избытком на рынке золота длинных спекулятивных позиций: когда эти позиции закрываются спрос инвесторов, хеджерующих экономические риски, не может создать достаточную ликвидность для спекулятивного предложения.

Опять же помня о долгосрочной перекупленности золота предполагаю что падение цены создает риск того, что спекулятивные позиции продолжат ликвидироваться, а это в свою очередь приведет на рынок медведей.

Что это может означать?

Что это может означать?Временная положительная корреляция золота и акций как таковая не позволяет делать значимых выводов на основе исторических данных, так как она периодически возникала при разных обстоятельствах, так что найти устойчивые закономерности трудно. Но если отвлечься от эмпирики и попытаться понять, почему золото (возможно — временно) перестало выполнять защитную функцию в сегодняшних условиях, то мне прежде всего приходит на ум перекупленность этого актива. Золото в течение нескольких месяцев являлось лидером доходности среди ликвидных активов. П.э. по бОльшей части использовалось не с целью хеджирования экономического и фондового рисков, а как спекулятивный инструмент. Таким образом сегодняшняя корреляция золота и акций, скорее всего, обусловлена избытком на рынке золота длинных спекулятивных позиций: когда эти позиции закрываются спрос инвесторов, хеджерующих экономические риски, не может создать достаточную ликвидность для спекулятивного предложения.

Опять же помня о долгосрочной перекупленности золота предполагаю что падение цены создает риск того, что спекулятивные позиции продолжат ликвидироваться, а это в свою очередь приведет на рынок медведей.

Блог им. eternal2 |Золотой праздник жизни

- 09 августа 2011, 09:48

- |

Летом прошлого года Дж.Сорос сказал, что сделал инвестиции в золото и предупредил, что на этом рынке зреет пузырь. На сегодняшний день пузырь надулся еще сильнее. Но тот ли это пузырь, в который можно инвестировать? Сорос молчит, а Голдман Сакс считают – да!

Доходность золота только за последние две недели составила 9%. При доходности 10-летних трежариз 2,5% годовых. Кривая спекулятивного спроса сильно приблизилась к вертикали.

По этому поводу приходит на ум высказывание Дж.Бендера из «Магов фондового рынка»: Рынок, движущийся за счет притока денег, может быть подвержен небольшим коррекциям, однако вслед за их окончанием он должен немедленно подниматься к новым высотам, привлекая новые деньги. В противном случае денежный поток высохнет, и рынок рухнет. Поэтому рынки такого рода либо имеют растущий тренд, либо резко падают.

Я думаю, что в ближайшее время золото либо должно показать еще большую доходность, либо золотой пузырь должен лопнуть.

Доходность золота только за последние две недели составила 9%. При доходности 10-летних трежариз 2,5% годовых. Кривая спекулятивного спроса сильно приблизилась к вертикали.

По этому поводу приходит на ум высказывание Дж.Бендера из «Магов фондового рынка»: Рынок, движущийся за счет притока денег, может быть подвержен небольшим коррекциям, однако вслед за их окончанием он должен немедленно подниматься к новым высотам, привлекая новые деньги. В противном случае денежный поток высохнет, и рынок рухнет. Поэтому рынки такого рода либо имеют растущий тренд, либо резко падают.

Я думаю, что в ближайшее время золото либо должно показать еще большую доходность, либо золотой пузырь должен лопнуть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс