Блог им. elliotwaveorg |Фондовый рынок США. Среднесрочные перспективы

- 14 сентября 2021, 18:36

- |

В предыдущем обзоре говорилось о том, что фондовый рынок США находится в крайне уязвимом положении, давалось множество графиков указывающих на огромный пузырь с фундаментальной точки зрения.

На графике показан подсчёт с момента окончания обвала прошлого года, это движение можно разметить как законченный импульс. К этому стоит добавить формирование КДТ с середины мая, что говорит о выдыхающемся росте.

В этой ситуации есть два варианта: 1. Разворот уже начался 2. Делаем (iv) в КДТ и потом завершаем рост последней (v). Как всегда в подобных моментах встаёт вопрос: всё или ещё чуть-чуть. Для подтверждения нужно ждать более-менее серьёзного импульса вниз, пока его нет . В ближайшие недели многое должно проясниться.

Циклический анализ также указывает на возможность глубокого нисходящего движения, во второй половине осени ожидаются низы среднесрочного цикла. Важно, как туда будем подходить.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. elliotwaveorg |Нефть. Начало дефляции

- 19 августа 2021, 18:22

- |

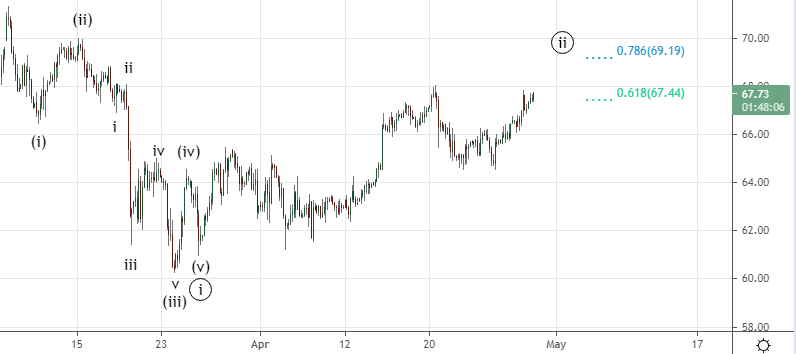

В прошлом обзоре в середине июня говорилось о том, что нефть формирует вершину, как с технической точки зрения так и фундаментальной.

Аномалии вызванные действиями мировых ЦБ и в первую очередь ФРС рано или поздно закончатся , притом “сворачивание” скорее всего начнётся в самой ближайшей перспективе . Как известно из предыдущих кризисов: за инфляционными “эпизодами” следует дефляция, как в реальном так и виртуальном секторе.

6-го июля поставлен максимум и медленно, но верно началось снижение. В первую очередь нужно обратить внимание на “корявую” волновую структуру с множеством зигзагов, которая достаточно длительное время вызывала сомнения.

В закрытом разделе начало этого движения было отмечено уже на следующий день.

07.07. (ссылка).

( Читать дальше )

Блог им. elliotwaveorg |Когда будет следующий медвежий рынок? Три Вещи Расскажут Вам

- 18 августа 2021, 19:16

- |

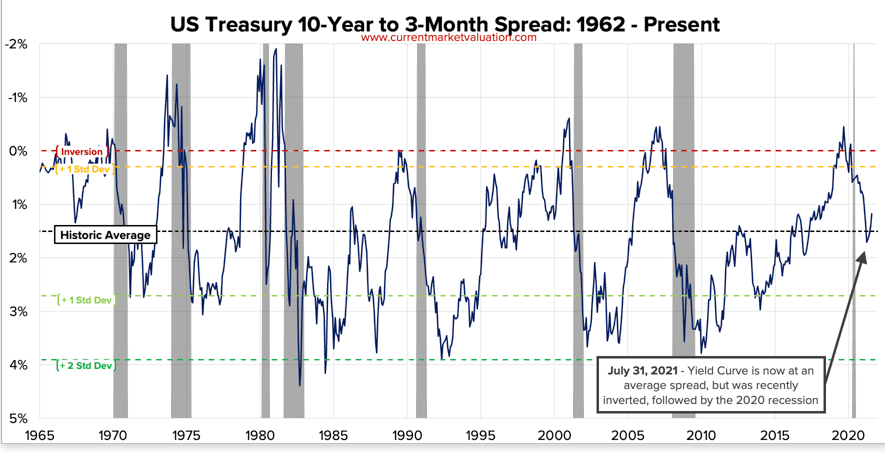

Статья перевод с zerohedge.com раскрывает развитие движений на фондовом рынке и экономической ситуации с точки зрения рынка долга, который является одним из главных катализаторов всех происходящих процессов. Единственное, можно не согласиться с их выводом: нет никаких признаков рецессии и “нет инверсии”. Если посмотреть на график ниже, то всё это началось ещё в августе 2019-го, когда доходность 3-ёх месячных облигаций превысила 10-ти летки. В сентябре были проблемы на рынке РЕПО и ФРС уже тогда стала наращивать баланс, всё это уже указывало на серьёзные трудности. Covid стал только “последней каплей”, система была готова к такому повороту .

Последние полтора года мы наблюдали только локальный отскок в развивающемся мировом кризисе, и следовательно инверсия уже была и рецессия никуда не делась ( смотреть на зелёные уровни) .

( Читать дальше )

Блог им. elliotwaveorg |Момент Минского. Почему крах неизбежен.

- 30 июля 2021, 19:20

- |

Статья перевод с сайта realinvestmentadvice.com

В 2007 году я был на конференции, где Пол Маккалли, который в то время работал в PIMCO, обсуждал идею “Момента Мински”. В то время эта идея осталась “глухой к ушам”, поскольку рынки стремительно росли на фоне бума недвижимости. Однако прошло не так уж много времени, прежде чем “Финансовый кризис ” 2008 года выдвинул тезис о “Моменте Минского” на первый план.

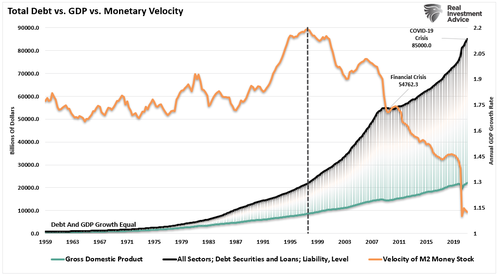

Экономист Хайман Мински утверждал, что экономический цикл в большей степени обусловлен скачками в банковской системе и предложением кредитов. Это отличается от традиционно более критичных отношений между компаниями и работниками на рынке труда. После Финансового кризиса рост задолженности во всех секторах экономики является беспрецедентным.

( Читать дальше )

Блог им. elliotwaveorg |Фондовый рынок США. Почему крах неизбежен.

- 19 июля 2021, 18:27

- |

В прошлом обзоре S&P500 говорилось о формировании грандиозного пузыря, который в любой момент может схлопнуться. За период он продолжил надуваться и ситуация уже мало чем отличается от биткоина. Ниже будет несколько графиков, почему фондовый рынок США действительно ждёт обвал.

Технически ситуация не изменилась: сколько бы рост не продолжался , диапазон 1554 – 665 никуда не денется

Основная сложность – это определение начала разворота т.к. часто в подобной ситуации такие попытки быстро выкупаются и рост продолжается. В последние дни началось неплохое движение вниз, но пока нужно отметить – подтверждения нет. Важный уровень для S&P500 – 4280, для DJ – 33271, а также как туда будем подходить, какая будет циклическая картина и т.д. Эти моменты подробно будут рассматриваться в

( Читать дальше )

Блог им. elliotwaveorg |Нефть. Ждать ли продолжения роста.

- 16 июня 2021, 18:31

- |

В прошлом обзоре цен на нефть говорилось о сильной перекупленности рынка, сентимент рано или поздно должен быть отработан, в данной ситуации остаётся только ждать первых видимых сигналов. 8-го марта была показана вершина, началось локальное снижение. Это движение размечалось как импульс, хотя такой подсчёт был спорным. В первую очередь как подтверждение выступали настроения инвесторов, технические индикаторы и предполагаемое падение фондового рынка, которое так и не началось, а пузырь продолжил надуваться.

График из закрытого раздела 29.04

Brent

Уже по факту можно сказать, что это предположение было ошибочным , пусть и в целом логичным.

Формирование новой вершины вносит сомнения в среднесрочные перспективы т.к. с низов апреля прошлого года прошёл импульс вверх, есть варианты, частью какого паттерна он был.

( Читать дальше )

Блог им. elliotwaveorg |«Мы достигли максимумов июня 2007 года»: сигнал продажи Morgan Stanley достиг рекорда

- 10 июня 2021, 19:13

- |

Перевод статьи с zerohedge.com

В течение последних нескольких месяцев фундаментальные аналитики Morgan Stanley проявляли все более медвежий настрой в отношении акций, при этом пессимистические настроения стабилизировались в начале этой недели, когда главный стратег по акциям Майкл Уилсон сказал, что на рынке слишком много оптимизма и что, в то время как прибыль медленно растущие форвардные мультипликаторы PE слишком высоки и будут снижаться с «понижением рейтинга примерно на 75% или примерно 15% снижением P / E отсюда». В результате, по мнению Уилсона, которое быстро становится самым медвежьим на Уолл-стрит, «пересмотр прибыли не сможет компенсировать это снижение рейтинга, что сделает рынок в целом уязвимым для коррекции на 10-15% в течение следующих 6 лет. “

( Читать дальше )

Блог им. elliotwaveorg |S&P500.Среднесрочный прогноз

- 28 апреля 2021, 18:44

- |

В предыдущем обзоре индекса говорилось о его крайней перекупленности. Для подтверждения какого-то значимого снижения или даже разворота, должен был пройти импульс вниз, которого мы так и не увидели, а соответственно продолжили чертить волну ( 5 ) .

Тем не менее, назревает серьёзный, как минимум среднесрочный разворот , ожидается движение в диапазон 3400 – 2174 ( в прошлом обзоре он также указывался ), а уже дальше могут быть вопросы в первую очередь связанные с циклическим анализом.

На момент прошлого обновления, предполагалось, что верхи годового и среднесрочного цикла будут поставлены в конце января – феврале, примерно как это было в прошлом году, и в марте будет будет падение волновая структура которого и покажет дальнейшее направление. Действительно, прошло локальное движение 26.01 – 01.02 примерно на 200 пунктов , но импульса вниз не было. Был поставлен низ только среднесрочного цикла, а годовой сильно сдвинулся “вправо” . Эта ситуация указывает, на достаточно сильные бычьи среднесрочные настроения, а следовательно,

( Читать дальше )

Блог им. elliotwaveorg |«Потрясающее расхождение»: последние банковские данные показывают, что в финансовой системе что-то окончательно сломано

- 26 апреля 2021, 19:45

- |

Летом прошлого года на сайте был цикл статей о предстоящем дефляционном коллапсе в финансовой системе и экономике. Ниже публикуется перевод статьи с сайте zerohedge.com , где даны отличные графики и пояснения, почему именно дефляция, а не инфляция ( как нам пытаются внушить экономисты и эксперты). Для понимая нужно обратить внимание на понятие “дефляционная спираль” (рассмотрена тут ), так как в статье показаны важные её элементы.

_________________________________________________________________________________

В последнем отчете о прибылях и убытках JPMorgan содержится примечательная информация: крупнейший банк США – организация, которая исторически была наиболее известна предоставлением кредитов широким слоям населения – сообщил, что в первом квартале его общие депозиты выросли на колоссальные 24% по сравнению с прошлым годом и на 6% по сравнению с четвертым кварталом, до 2,278 триллиона долларов, в то время как общая сумма кредитов, выданных банком, была практически неизменной, последовательно составляя 1,011 триллиона долларов, и снизилась на 4% по сравнению с прошлым годом.

( Читать дальше )

Блог им. elliotwaveorg |S&P500. Начало сдувания пузыря.

- 01 марта 2021, 17:50

- |

В последнем среднесрочном обзоре индекса отмечалось состояние его перекупленности , также рассматривалось несколько вариантов дальнейшего движения, т.к. чёткого импульса вниз на тот момент не было . В начале декабря был дан прогноз на этот год. В нём говорилось о скором начале глубокой коррекции, а после неё завершающий “вынос”.

После небольшого испуга, в 2021-ом нас ожидает бурный рост всего и вся с невиданной до этого манией. В реальном секторе мировой кризис уже начался, поэтому для его поддержания и восстановления (как предполагается) ФРС и ЕЦБ продолжат печатать, и в целом повторится ситуация, которая была в феврале-марте этого года.

Спустя три месяца всё больше напрашивается предположение, что та самая “невиданная до этого мания ” уже была и очень близка к окончанию. Это значит “глобальный разворот” где-то рядом, а возможно уже и начался.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс