Блог им. dirgen |ВТБ озадачился капиталом. Часть 2

- 01 августа 2023, 13:04

- |

Решили Утвердить План мероприятий по поддержанию достаточности регуляторного капитала Банка ВТБ (ПАО) на индивидуальном и консолидированном уровне согласно Приложению 6 к настоящему Протоколу, согласно e-disclosure.ru/portal/event.aspx?EventId=2rIC6XZrAUGySn-AO1yqPMw-B-B

И с учётом www.vtb.ru/media-files/vtb.ru/sitepages/ir/disclosure/documents/izmenenie_5_v_ustav_banka_vtb_25-07-2023.pdf имеется

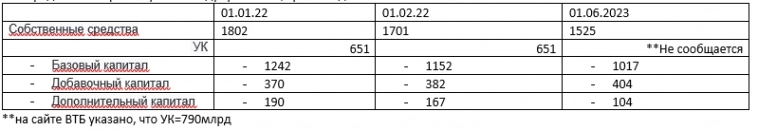

УК состоящий из

Судя по этим данным, ВТБ может еще добавить до 240 млрд в УК за счет обычки и тем самым сровнять доли обычки и префов в УК

Зачем держат эту морковку перед Минфином, мне не понятно, так как бизнес-логикой такой УК объяснить невозможно.

Хотя может быть и такой план, что префы АСВ выкупят, и тогда префы Минфина составять не более 25% от УК, что и соответствует ГК, ведь при этом надо будет увеличить УК лишь на 70 млрд к текущему. А поскольку прибыль за 2023 ожидается 400 млрд, то этот вопрос при его правильном согласовании с ЦБ и Минфином, можнол было бы решить уже в 1ом полугодии 2024го…

( Читать дальше )

- комментировать

- 5.6К | ★1

- Комментарии ( 5 )

Блог им. dirgen |ВТБ озадачился капиталом. Впервые

- 28 июля 2023, 13:50

- |

8. Об утверждении Плана мероприятий по поддержанию достаточности регуляторного капитала Банка ВТБ (ПАО) на индивидуальном и консолидированном уровне.

Очень коррелирует с тем, что вчера обсуждалось по поводу переразмещения еврооблиг из валюты в рубли

smart-lab.ru/blog/925850.php

TRANSLATE with x/> /> English

( Читать дальше )

Блог им. dirgen |ВТБ: частное мнение

- 27 июля 2023, 17:43

- |

Полагаю, что на фундаментальный анализ сейчас можно не особенно ориентироваться.

Это не значит, что в балансе у втб исчезли проблемы. Не исчезли.

Тем не менее на фундаментальную оценку можно забить, пока ценник на текущих уровнях.

Не хочу сказать, что надо сломя голову покупать фишку, но в данным момент очевиден бычий сентиментTRANSLATE with x/> /> English

( Читать дальше )

Блог им. dirgen |ВТБ: 1П2023 ФинРезы

- 27 июля 2023, 17:16

- |

ВТБ официально обновил прогноз

- по прибыли на 2023 год с «лучше уровня 2021 года (327 млрд рублей)» до «около 400 млрд рублей».

- рентабельности капитала повышен с 16,5% до более 20%.

- также улучшил ожидания по кредитованию юрлиц на этот год с 12% до «более 12%».

- по темпам роста розничного портфеля кредитов вырос с 12% до 15%.

- о стоимости риска и чистой процентной марже остались на уровне около 1% и свыше 3% соответственно.

- по росту чистых комиссионных доходов повышен с более 10% до более 12%.

- соотношения расходов к доходам — менее 40% (старый таргет -порядка 40%).

- Достаточность базового капитала на конец года, как и прежде, ожидается на уровне примерно 6%.

2.ФИНРЕЗЫ во втором квартале 2023 года

- Заработал чистую прибыль по МСФО в размере 142,6 млрд рублей, в целом за полугодие — рекордные 289,8 млрд

- Заработал чистую прибыль по МСФО в размере 142,6 млрд рублей, в целом за полугодие — рекордные 289,8 млрд Чистые процентные доходы 194,6 млрд рублей, показав прирост по сравнению с предыдущим кварталом на 12% и став самым значимым компонентом прибыли банка.

( Читать дальше )

Блог им. dirgen |ВТБ: портерт инвестора

- 11 июля 2023, 17:00

- |

В результате чего долгосрочный инвестор в акции ВТБ должен выглядеть примерно так

Блог им. dirgen |Годовой отчет ВТБ - Стратегия надежности

- 05 июля 2023, 13:28

- |

Первая страница настолько красноречива, что дальше уже читать не хочется:))

Блог им. dirgen |ВТБ: текущая оценка

- 04 июля 2023, 20:02

- |

Кредитные организации могут не раскрывать отчетность до конца 2023го, согласно ЦБ

В условиях отсутствия нормальной отчётности возможности проведения оценки снижаются, поэтому воспользуюсь довольно простым методом сравнения с прошлыми результатами самого же банка.

Часть 1.

Но перед тем как прибегнуть к методу сравнения, сравним данные отчетов собственного капитала.

ВТБ утвердил убытки за 2022 в размере 760 млрд https://e-disclosure.ru/portal/event.aspx?EventId=-AtQjAq0gV0qOLT0eMqJ4Ig-B-B, которые естественно уменьшили капитал на соответствующую сумму.

Глядя на величину капитала по новому отчету, за 5М2023 ВТБ умудрился добавить в капитал полтриллиона рублей.

Если учесть, что взнос+рнкб+2допки принесли лишь 148+60+180=490млрд, то всё сходится. Разницав 95млрд скорее всего объясняется прибылью текущего года, которая не отражена в отчете о собственных средствах, но о которой ВТБ отчитался ранее. Только за 1кв23 прибыль 100млрд (рсбу) и 146 по мсфо.

Часть 2.

На начало 2022 котировки ВТБ 420-480 руб/лот. Число бумаг выросло вдвое. Было 13трлн, стало 27трлн

( Читать дальше )

Блог им. dirgen |Активы Банков - лузеры vs winners

- 03 июля 2023, 11:30

- |

Winners: Сбер, ГПБ, МКБ, Совкомбанк, ВБРР, Тинькофф

Сворачиваются: Райффайзен, Росбанк, Юникредит

Нейтрально: Россия

Рост активов — это хорошая новость для банков. Банки зарабатывают на активах, сорри за банальность

Если банк

Табличка красноречиво показывает, кто куда едет, а соответственно и котировки:

Скромный Аптренд — Сбер, МКБ и Тинькофф

Даунтренд или Рейндж на дне — ВТБ

По табличке хорошо видно, что присоединение Открытия не добавит драйва котировкам ВТБ

В этой табличке отсутствует БСПБ

Но вы сами видите, что там и рост активов и рост котировок.

Правда, дрйвером для последнего являются несколько другие корпоративные события:)TRANSLATE with

( Читать дальше )

Блог им. dirgen |ВТБ: ДОПКИ не решили проблемы с нехваткой капитала

- 20 июня 2023, 14:04

- |

e-disclosure.ru/portal/event.aspx?EventId=HOKloiaxjU2XKbyB76-ADxg-B-B

2.3. Повестка дня заочного голосования Наблюдательного совета Банка ВТБ (ПАО):

1. Об утверждении новой редакции Плана восстановления финансовой устойчивости Банка ВТБ (ПАО).

видимо,

предыдущий план не был выполнен

а это значит, как предупреждали большевики, впереди у втб НОВЫЕ ДОПКИ

о чем и будет приниматься решение в Новой редакции плана

Блог им. dirgen |"Подушка" Сургута - Слабый РУБЛЬ. Версия

- 20 июня 2023, 13:34

- |

ОВП Банков, деньги Сургута и прочие нюансы обзора банковского сектора за 1 кв. 2023. ▪️ В 1 кв. банки заработали 1/4 прибыли на валюте (229 из 876 млрд руб.). Часть ~100 млрд — благодаря ОВП, а остальное — благодаря производным и каким-то другим валютным операциям. Такие доходы обычно должны стремиться к нулю. ▪️ Банк России отметил сокращение балансовой ОВП банков до 0 (общей с $19 до 13 млрд). Я почти поверил, но из других таблиц это не следует. По динамике чистых иностранных активов, кредитов и депозитов в инвалюте ОВП осталась $50-60 млрд. Из этого можно вычесть заблокированные иностранные активы банков на $20+ млрд, но где остальное? В прочих обязательствах нашел ошибку у ЦБ — сумма по строкам 6.1-6.6 меньше итого по строке 6 на $16 млрд. ▪️ Валютные ликвидные активы банков даже подросли до $58.2 млрд. ЦБ с гордостью отмечает, что покрытие средств клиентов в валюте выросло с 42% до 49%. Почему же банки не хотят продавать избыточную ликвидность?!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс