Блог им. boomin |Главное на рынке облигаций на 16.04.2024

- 16 апреля 2024, 12:57

- |

- «Интерлизинг» сегодня с 11:00 до 15:00 по московскому времени проведет сбор заявок на трехлетние облигации серии 001P-08 объемом 3 млрд рублей. Андеррайтер — банк «Уралсиб». Ориентир ставки купона — не выше 16,25% годовых. Купоны ежемесячные. Выпуск будет доступен для приобретения неквалифицированными инвесторами после прохождения теста. По займу предусмотрена амортизация. Техразмещение запланировано на 18 апреля. Организаторы — Совкомбанк, Московский кредитный банк, «ВТБ Капитал Трейдинг» и банк «Уралсиб». Кредитный рейтинг эмитента — ruA- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций «Татнефтехим» серии 001-Р-02. Регистрационный номер — 4B02-02-00017-L-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — BB+(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Итоги торгов за 15.04.2024

- 16 апреля 2024, 12:36

- |

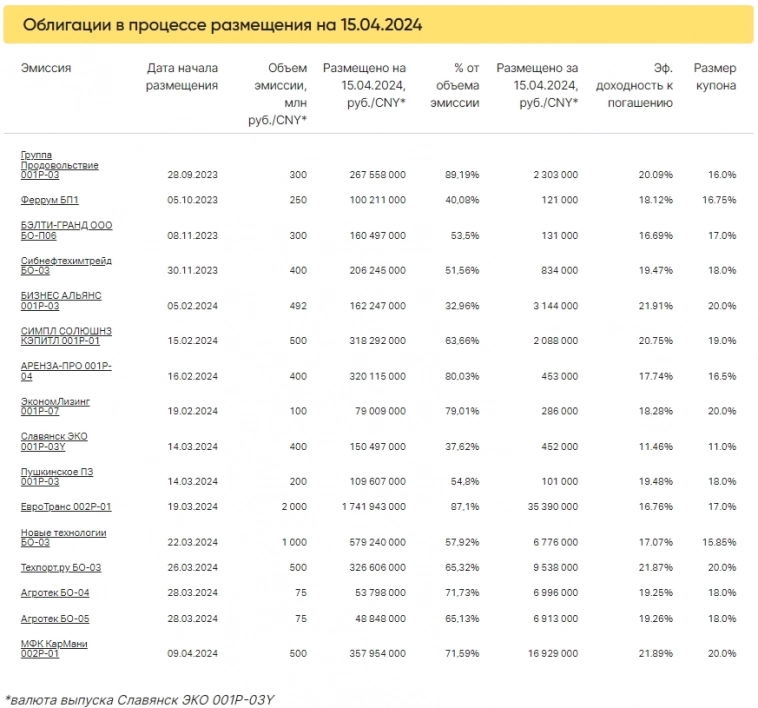

Коротко о торгах на первичном рынке

15 апреля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 423 выпускам составил 1118,2 млн рублей, средневзвешенная доходность — 16,23%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |ID Collect увеличит региональную сеть на 67%

- 16 апреля 2024, 12:33

- |

С начала 2024 г. компания открыла пять новых офисов в городах России, к концу года сеть прирастет еще 19-ю представительствами. С расширением присутствия в ID Collect связывают значительное увеличение сборов по долговым портфелям.

C начала 2024 г. сервис по возврату просроченной задолженности ID Collect (эмитент — ООО «ПКО «АйДи Коллект», входит в финтех-группу IDF Eurasia) открыл пять новых офисов в регионах России, рассказала коммерческий директор компании Татьяна Волегова. Компания обеспечила физическое присутствие в Калуге, Рязани, Брянске, Смоленске и Кургане. Всего в течение 2024 г. организация планирует 24 филиала в городах России. Таким образом, региональное покрытие ID Collect по итогам текущего года вырастет на 67% и достигнет 60.

По словам генерального директора ID Collect Александра Васильева, расширение географии компании позволяет увеличивать эффективность взыскания просроченной задолженности.

«Присутствие представительств в регионах позволяет увеличить сборы по долговому портфелю в полтора-два раза на стадии исполнительного производства», — отмечает он.

( Читать дальше )

Блог им. boomin |«Феррум» проведет прямой эфир для инвесторов

- 15 апреля 2024, 14:15

- |

В рамках онлайн-встречи с инвесторами, которая пройдет в четверг, 18 апреля, на YouTube-канале Boomin, представители компании расскажут о результатах работы в 2023 г., а также о размещении дебютного выпуска биржевых облигаций.

Прямой эфир с директором ООО «Феррум» Антоном Токаренко и финансовым директором компании Ириной Федченко состоится 18 апреля в 12:00 по московскому времени на YouTube-канале Boomin. В мероприятии также примет участие директор АО «НФК-Сбережения» (организатор размещения выпуска) Евгений Наумов. Модератором выступит главный редактор портала Boomin Екатерина Днепрова.

Онлайн-встреча посвящена итогам работы ООО «Феррум» — нижегородской компании, специализирующейся на обработке и поставке металлопроката для судостроения и судоремонта, — а также размещению дебютных биржевых облигаций. Пятилетний выпуск серии БО-01-001P объемом 250 млн рублей доступен для покупки как на первичном, так и на вторичном рынках. Последняя установленная ставка купона (13-й купонный период) —20% годовых. Купоны выплачиваются ежемесячно. Регистрационный номер — 4B02-01-00110-L-001P, ISIN — RU000A106ZQ4. Дата окончания размещения — 19 сентября 2024 г. Эмитент имеет кредитный рейтинг от АКРА на уровне BB-(RU) со стабильным прогнозом.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 15.04.2024

- 15 апреля 2024, 13:31

- |

- МФК «Займер» в ходе IPO привлекла 3,5 млрд рублей. Цена размещения составила 235 рублей (диапазон был установлен на уровне в 235-270 рублей). Доля акций в свободном обращении (free-float) составляет около 15%. В рамках IPO было подано около 60 тыс. заявок от частных и институциональных инвесторов. Торги акциями на Московской бирже начались 12 апреля.

- Московская биржа зарегистрировала облигации МФК «Фордевинд» серии 001P-04 со сроком обращения 3,5 года и объемом 300 млн рублей. Регистрационный номер — 4B02-04-00616-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Компания планирует начать размещение 18 апреля. Бумаги предназначены только для квалифицированных инвесторов. Ориентир ставки купона на первый год обращения — 20,75% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Блог им. boomin |Итоги торгов за 12.04.2024

- 15 апреля 2024, 13:10

- |

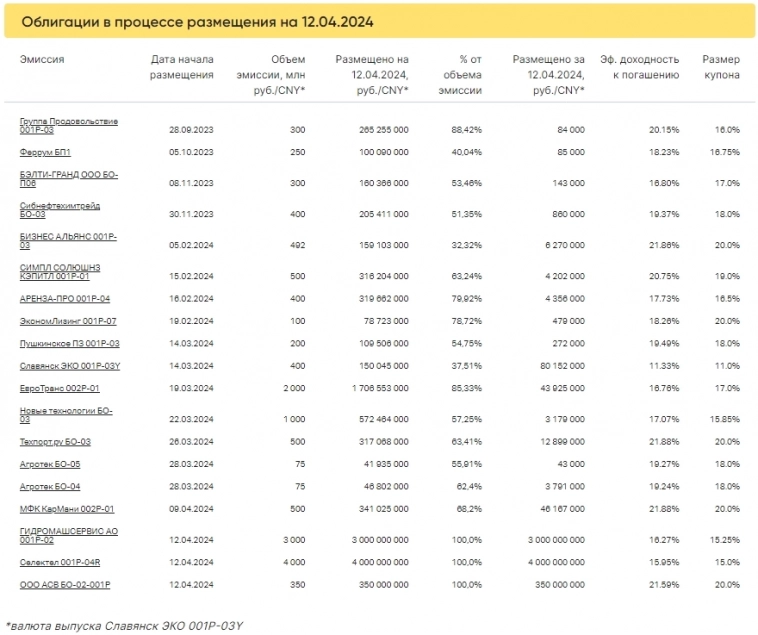

Коротко о торгах на первичном рынке

12 апреля стартовало размещение трех выпусков. Выпуски были полностью размещены в первый день торгов.

ГИДРОМАШСЕРВИС АО 001Р-02 объемом 3 млрд рублей разместился за 1 589 сделок. Средняя заявка — 1, 89 млн рублей.

Селектел 001P-04R объемом 4 млрд рублей разместился за 20 858 сделок. Средняя заявка — 191, 7 тыс. рублей.

ООО АСВ БО-02-001P (ООО «Агентство Судебного Взыскания») объемом 350 млн рублей разместился за 1 116 сделок. Средняя заявка — 313, 6 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 409 выпускам составил 1136,3 млн рублей, средневзвешенная доходность — 16,2%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |ГК «Солтон» выйдет с выпуском на 150 млн рублей

- 15 апреля 2024, 12:45

- |

Старт размещения трехлетних биржевых облигаций запланирован на 17 апреля.

Как рассказала Boomin генеральный директор ООО «Группа компаний «Солтон» Евгения Герасименко, начать размещение дебютных трехлетних облигаций серии БО-01 объемом 150 млн рублей компания планирует 17 апреля. Ориентир ставки 1-3-го ежемесячных купонов — 20% годовых. Ставки последующих купонов компания планирует сделать переменными, они будут рассчитываться по формуле: ключевая ставка Банка России плюс 3% годовых. Амортизация и оферты по выпуску не предусмотрены.

Перед выходом на биржу ГК «Солтон» получила кредитный рейтинг от НКР на уровне BB.ru со стабильным прогнозом. Как отметили в рейтинговом агентстве, «хорошее знание рынка и гибкость в принятии оперативных решений по плану севооборота посевных земель и продаже сельскохозяйственных культур» позволяют группе поддерживать высокую рентабельность бизнеса. «У компании есть потенциал роста, включая расширение номенклатуры выращиваемых культур, увеличение доли продукции с добавленной стоимостью (мука, масложировая продукция) и доли экспортных поставок», — считают в НКР.

( Читать дальше )

Блог им. boomin |«Фабрика ФАВОРИТ» расширяет клиентский портфель в рамках трех направлений

- 15 апреля 2024, 07:50

- |

В 2024 году эмитент продолжил реализацию одной из ключевых задач по постепенному расширению клиентского портфеля. «Фабрика ФАВОРИТ» заключает контракты как с отечественными, так и с зарубежными покупателями, а также работает с b2b-сегментом.

ООО «Фабрика ФАВОРИТ» отмечает положительную динамику в рамках расширения клиентского портфеля. За первые месяцы 2024 года эмитент заключил контракты с покупателями из Якутии, Канска и Санкт-Петербурга.

В планах — наращивание позиций на Дальнем Востоке. Для оперативной связи и эффективной коммуникации с клиентами «Фабрика ФАВОРИТ» приняла регионального менеджера в Хабаровске.

Есть успехи и в рамках развития экспорта. Напомним, что в 2023 году торговый отдел «Фабрика ФАВОРИТ» прошел обучение в «Школе экспорта». После компания приступила к освоению Монголии: сотрудники эмитента посетили Улан-Батор, разослали коммерческие предложения на монгольском языке и провели серию успешных переговоров. Результат — запущенные поставки масложировой продукции, которые уже успели стать регулярными: в марте эмитент направил клиентам новую партию весом порядка 10 тонн.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 12.04.2024

- 12 апреля 2024, 14:06

- |

- ПКО «Агентство судебного взыскания» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии БО-02-001P объемом 350 млн рублей. Регистрационный номер — 4B02-02-00048-L-001P. Бумаги включены в Третий уровень котировального списка. Ставка купона установлена на уровне 20% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ВB+|ru| со стабильным прогнозом от НРА.

- «Селектел» сегодня начинает размещение двухлетних облигаций серии 001P-04R объемом 4 млрд рублей. Регистрационный номер — 4B02-04-00575-R-001P. Бумаги включены во Второй уровень котировального списка. Ставка купона установлена на уровне 15% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 9 апреля. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. Бумаги включены в Сектор РИИ. Организатор — Газпромбанк. Кредитный рейтинг эмитента — ruAA- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Блог им. boomin |Реализация имущества и пополнение конкурсной массы: новости по банкротству ООО «Дядя Денер»

- 12 апреля 2024, 12:08

- |

В рамках банкротства ООО «Дядя Денер» появились новые подробности, сообщил представитель владельцев облигаций — ООО «Юнилайн Капитал Менеджмент». Детали — в материале.

Новые торги в реализации имущества должника

Напомним, что ООО «Дядя Дёнер» признан банкротом, открыто конкурсное производство. Требования представителя владельцев облигаций — ООО «Юнилайн Капитал Менеджмент» (ООО «ЮЛКМ») — включены в реестр требований кредиторов.

Проведена оценка имущества должника и в настоящий момент активно идет его реализация. Последние торги состоялись 04.04.2024. На текущий момент реализовано 5 торговых павильонов.

Продолжается спор о привлечении к ответственности контролирующих должника лиц

На текущий момент рассматривается обособленный спор о привлечении контролирующих должника лиц (КДЛ) к субсидиарной ответственности.

Приняты обеспечительные меры в виде ареста имущества КДЛ (определения от 08.12.2023 и от 27.12.2023). Следующее заседание назначено на 14.05.2024. Целью является пополнение конкурсной массы для полного удовлетворения требований кредиторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс