Блог им. boomin |Итоги торгов за 13.05.2024

- 14 мая 2024, 13:55

- |

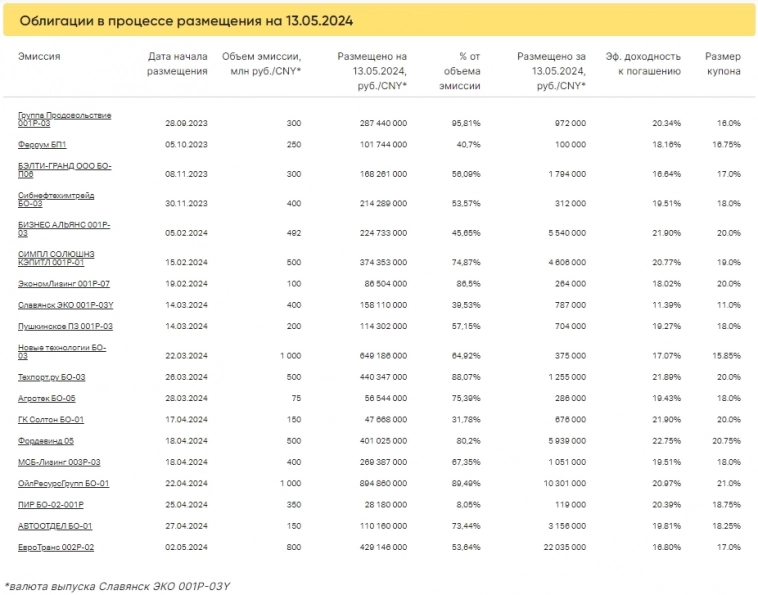

Коротко о торгах на первичном рынке

13 мая новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 423 выпускам составил 1083,9 млн рублей, средневзвешенная доходность — 16,51%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |GFN подтвердил кредитный рейтинг

- 14 мая 2024, 13:44

- |

Рейтинг факторинговой компании обусловлен высокой эффективностью бизнеса, адекватным качеством активов, удовлетворительным уровнем корпоративного управления и приемлемой ликвидной позицией, считают аналитики «Эксперта РА».

Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» на уровне ruВ+ со стабильным прогнозом. В качестве сдерживающего фактора рейтинговой оценки агентство называет незначительные рыночные позиции компании на федеральном факторинговом рынке: по итогам 2023 г. доля Global Factoring Network в совокупном портфеле российских факторов составила менее 0,1%. Всего в прошлом году компания предоставила финансирование 86 клиентам, поставляющим товары и услуги в адрес 342 дебиторов. При этом «Эксперт РА» отмечает ускорение темпов прироста факторингового портфеля (50% в 2023 г. против 18% в 2022 г.), а также расширение клиентской базы на 16%.

В 2023 г. объем финансирования, предоставленного факторинговой компанией клиентам под уступку денежных требований, составил 2,2 млрд рублей, объем факторингового портфеля по итогам года достиг 1,36 млрд рублей, активы — 1,43 млрд рублей, чистая прибыль — 25,9 млн рублей.

( Читать дальше )

Блог им. boomin |«Ультра» продемонстрировала рост внешней выручки и объемов реализации продукции в 2023 году

- 14 мая 2024, 13:37

- |

По итогам 12 месяцев 2023 года эмитент смог увеличить внешнюю выручку практически до 1,1 млрд руб. ООО «Ультра» сохраняет позитивную динамику объемов реализации продукции, CAGR или среднегодовой темп роста за два последних года достиг 10%.

«Ультра» завершает инвестиционный этап развития, который был направлен на расширение ассортимента основных групп товаров: за прошедший 2023 год эмитент разместил два облигационных выпуска на сумму в 350 млн руб. В том числе благодаря размещенным в 2023 году облигационным выпускам, было приобретено новое оборудование на сумму более 260 млн руб., производственной мощностью до 300 тыс. ед. в год (1,53х от объема продаж стеллажей в 2023 г.). Внеоборотные активы увеличились в 2,34х раза, прирост составляет 232 млн руб.

В 2024 г. помимо эрго и эконом-стеллажей, к реализации которых эмитент успел приступить, в продажу поступят гардеробные системы. Уже проведены пуско-наладочные работы оборудования, необходимого для их производства, нанят новый персонал, идет завершающий процесс по сертификации продукции. На текущий момент осуществляется производство пробных партий новой продукции. Стоит отметить, что наибольший прирост (27,8%) в отрасли обрабатывающих производств по сумме отгруженных товаров показало производство готовых металлических изделий.

( Читать дальше )

Блог им. boomin |ООО «Транс-Миссия» об итогах освоения средств, привлеченных в рамках выпуска Транс-Миссия БО-02

- 14 мая 2024, 13:26

- |

В декабре 2023 года компания разместила четвертый по счету облигационный заем объемом 300 млн рублей (ISINRU000A107FG5, № 4B02-02-00447-R от 15.12.2023). Об итогах освоения средств и о том, насколько выгодно привлекать средства на фондовом рынке, мы побеседовали с генеральным директором ООО «Транс-Миссия» Максимом Федоровым.

Эмитент использует стратегию, нацеленную на развитие брендов «Ситимобил» и «Таксовичкоф», в рамках которой ООО «Транс-Миссия» инвестирует денежные средства в маркетинг и мотивацию партнеров сервисов.

Средства, привлеченные в результате размещения очередного выпуска были направлены на реализацию выбранной стратегии:

- Мотивацию перевозчиков и клиентов;

- Финансирование развития программного обеспечения;

- Маркетинг;

- Пополнение оборотных средств.

После размещения облигационного выпуска часть привлеченных частных инвестиций была использована на погашение бридж-кредита в сумме 200 млн руб., полученного ранее от банка «ТКБ» на озвученные выше цели.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 13.05.2024

- 13 мая 2024, 12:58

- |

- Московская биржа зарегистрировала облигации ФПК «Гарант-Инвест» серии 002Р-09 сроком обращения 2,4 года объемом 4 млрд рублей. Регистрационный номер — 4B02-09-71794-H-002P. Бумаги включены в Третий уровень котировального списка. Сбор заявок на выпуск компания запланировала на 17 мая. Ориентир ставки купона — не выше 17,5–17,6% годовых. Длительность 1-го купонного периода составит шесть дней, со 2-го по 30-й купонные периоды предусмотрены ежемесячные купоны. Размещение запланировано на 22 мая. Организаторы — Газпромбанк и БКС КИБ. Кредитный рейтинг эмитента — ВВВ|ru| с позитивным прогнозом от НРА.

- «Агро-Фрегат» 16 мая начнет размещение трехлетних облигаций серии БО-01 объемом 200 млн рублей. Ставка купона установлена на уровне 22,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация и call-опцион. Организатор — ИК «Диалот». Кредитный рейтинг эмитента — B-(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

Блог им. boomin |Итоги торгов за 08.05.2024

- 13 мая 2024, 07:34

- |

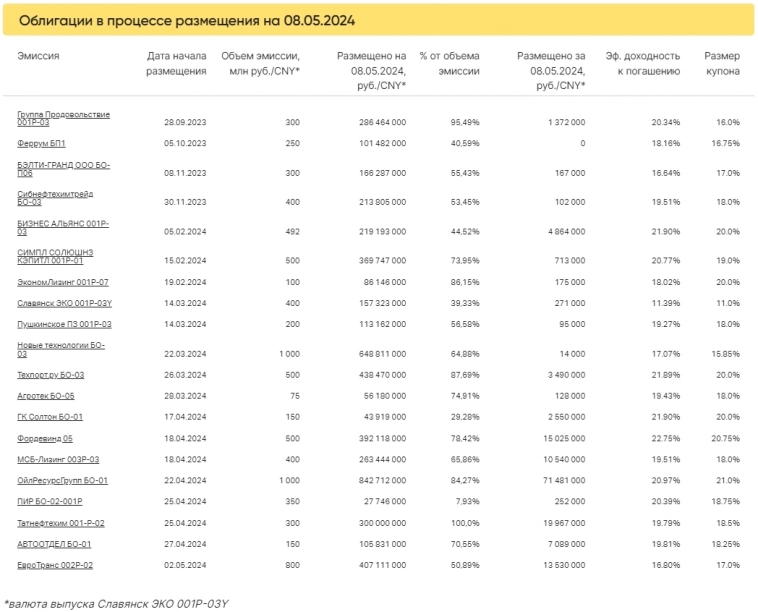

Коротко о торгах на первичном рынке

8 мая новых размещений не было.

Завершилось размещение выпуска Татнефтехим 001-P-02 объемом 300 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 410 выпускам составил 856,8 млн рублей, средневзвешенная доходность — 16,91%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 08.05.2024

- 08 мая 2024, 14:39

- |

- Московская биржа зарегистрировала трехлетние облигации «Антерра» серии БО-02 объемом 250 млн рублей. Регистрационный номер — 4B02-01-00074-L. Бумаги включены в Третий уровень котировального списка и Сектор роста. По выпуску предусмотрена возможность досрочного погашения размещаемых облигаций по усмотрению эмитента. Кредитный рейтинг эмитента — ВВ-|ru| со стабильным прогнозом от НРА.

- Московская биржа зарегистрировала выпуск облигаций «Агро-Фрегат» серии БО-01. Регистрационный номер — 4B02-01-00150-L. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — B-(RU) со стабильным прогнозом от АКРА.

- «Цифра брокер» выплатит 10-й купон по выпуску облигаций серии П01-02 в рублях. Общий размер выплат составит 42,5 млн рублей. Кредитный рейтинг эмитента — ruВВВ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Блог им. boomin |Итоги торгов за 07.05.2024

- 08 мая 2024, 14:23

- |

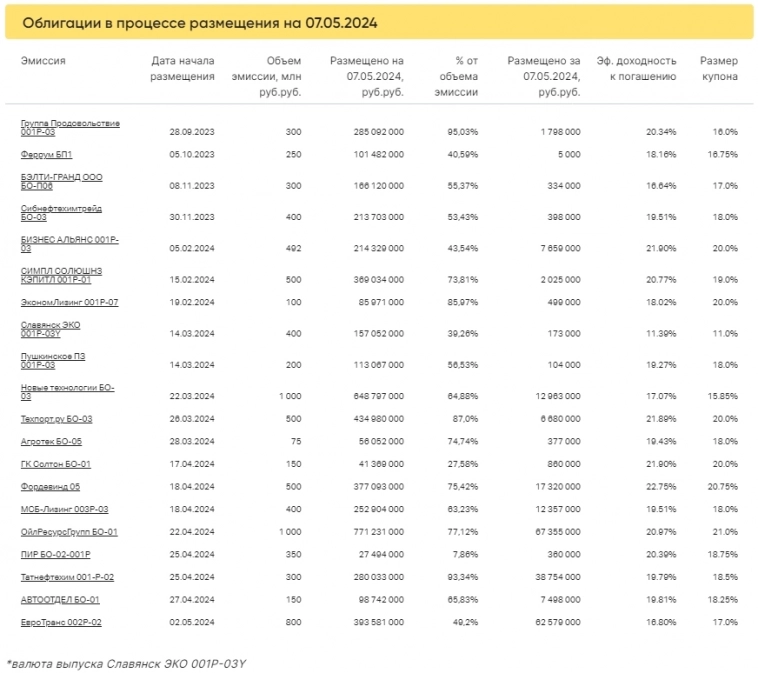

Коротко о торгах на первичном рынке

7 мая новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 416 выпускам составил 805,0 млн рублей, средневзвешенная доходность — 17,09%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |По итогам 2023 года «СЕЛЛ-Сервис» увеличил выручку на 69%

- 08 мая 2024, 14:13

- |

2023 год эмитент завершил, продемонстрировав позитивную динамику по ключевым финансовым показателям на 15% и более. О ключевых достижениях ООО «СЕЛЛ-Сервис» в аналитическом обзоре.

Ключевые показатели финансово-хозяйственной деятельности «СЕЛЛ-Сервис» за 12 мес. 2023 г. продемонстрировали существенный рост к АППГ. Так, выручка увеличилась на 69% относительно 12 месяцев 2022 года, а валовая и чистая прибыли на 52% и 15% соответственно. Основными причинами роста продолжают оставаться увеличение объемов продаж и ослабление курса рубля.

( Читать дальше )

Блог им. boomin |Итоги торгов за 06.05.2024

- 07 мая 2024, 13:25

- |

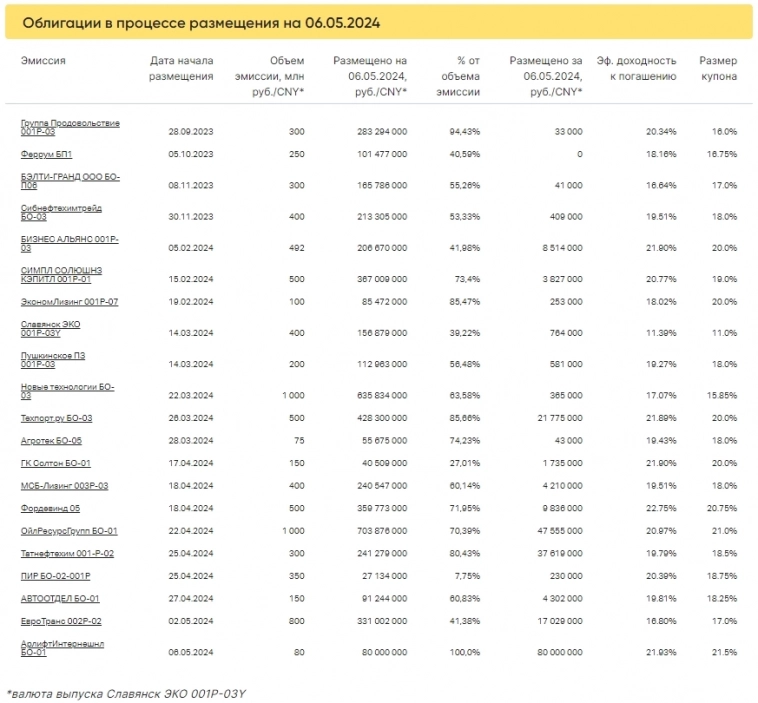

Коротко о торгах на первичном рынке

6 мая стартовало размещение среди квалифицированных инвесторов четырехлетних облигаций АрлифтИнтернешнл БО-01. Выпуск объемом 80 млн рублей был полностью размещен в первый день торгов за 98 сделок, средняя заявка 816, 3 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 423 выпускам составил 1045,5 млн рублей, средневзвешенная доходность — 16,91%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс