Блог им. boomin |Главное на рынке облигаций на 28.10.2024

- 28 октября 2024, 11:51

- |

- МФК «Мани Мен» зарегистрировала облигации серии БО-01 на Московской бирже. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер – 4B02-01-00343-R. Выпуск предназначен для квалифицированных инвесторов. Эмитент имеет действующий кредитный рейтинг на уровне ruBBB- со стабильным прогнозом от «Эксперта РА».

- «Антерра» приняла решение о размещении трехлетних облигаций серии БО-03 объемом 350 млн рублей. По выпуску будет предусмотрена возможность досрочного погашения по усмотрению эмитента. Эмитент имеет действующий кредитный рейтинг ВВ-(ru) со стабильным прогнозом от НРА.

- «НФК-СИ» 28 октября начнет размещение десятилетних классических облигаций серии 001П-03 объемом 200 млн рублей. Ставка 1-3-го купонов установлена на уровне 28% годовых. Купоны ежемесячные.

- СЛДК 29 октября начнет размещение среди квалифицированных инвесторов выпуска трехлетних облигаций серии 001P-01 объемом 500 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Итоги торгов за 25.10.2024

- 28 октября 2024, 11:08

- |

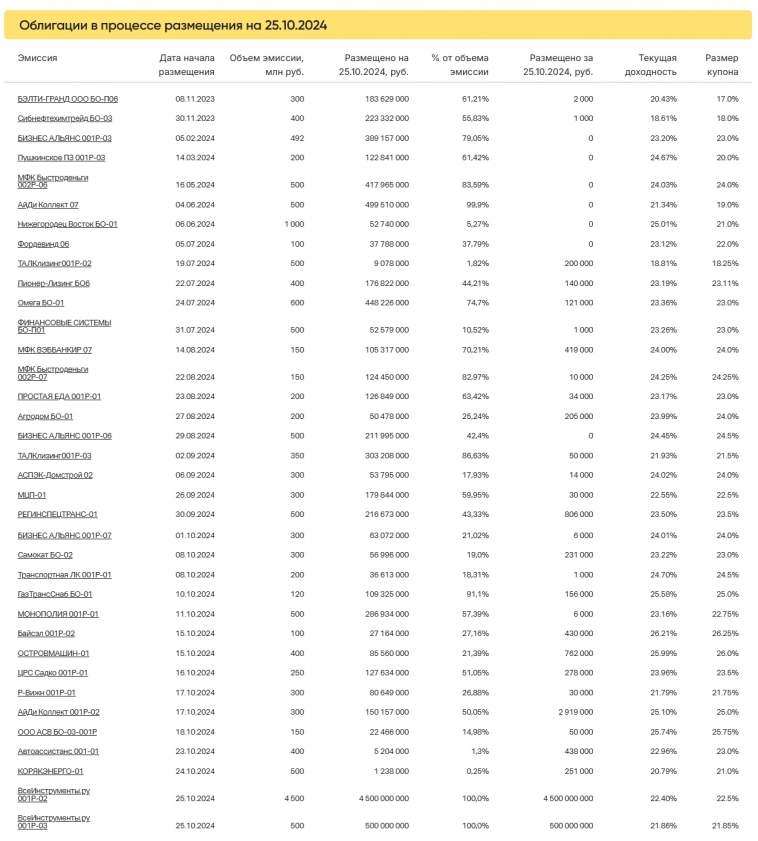

Коротко о торгах на первичном рынке

25 октября стартовало размещение двух выпусков.

ВсеИнструменты.ру 001Р-02 объемом 4,5 млрд рублей был полностью размещен за 102 сделки, средняя заявка 44 млн 117,6 тыс. рублей.

ВсеИнструменты.ру 001Р-03 объемом 500 млн рублей был полностью размещен за 119 сделок, средняя заявка 4 млн 201,7 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 466 выпускам составил 1507,9 млн рублей, средневзвешенная доходность — 21,67%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 25.10.2024

- 25 октября 2024, 12:00

- |

- Сегодня «ВсеИнструменты.ру» начинают размещение выпусков облигаций серий 001Р-02 и 001P-03. Оба выпуска включены в Третий уровень котировального списка. Объем трехлетних облигаций серии 001P-02 — 4,5 млрд рублей. Ставка купона переменная, определяется как ключевая ставка Банка России + 3,5%. Объем облигаций серии 001P-03 со сроком обращения 2,5 года — 500 млн рублей. Ставка купона фиксированная — 21,85% годовых. Также каждый из выпусков имеет следующие параметры: номинал — 1000 рублей, цена размещения — 100% от номинала, купоны ежемесячные. Способ размещения облигаций серии 001P-02 — открытая подписка только для квалифицированных инвесторов, серии 001P-03 — открытая подписка, бумаги доступны неквалифицированным инвесторам после прохождения теста. Минимальная сумма покупки при размещении — 1,4 млн рублей. Организаторы — Газпромбанк, БКС КИБ. АКРА присвоило выпускам облигаций ООО «ВсеИнструменты.ру» серий 001Р-02 и 001Р-03 ожидаемый кредитный рейтинг еA-(ru).

( Читать дальше )

Блог им. boomin |Итоги торгов за 24.10.2024

- 25 октября 2024, 11:52

- |

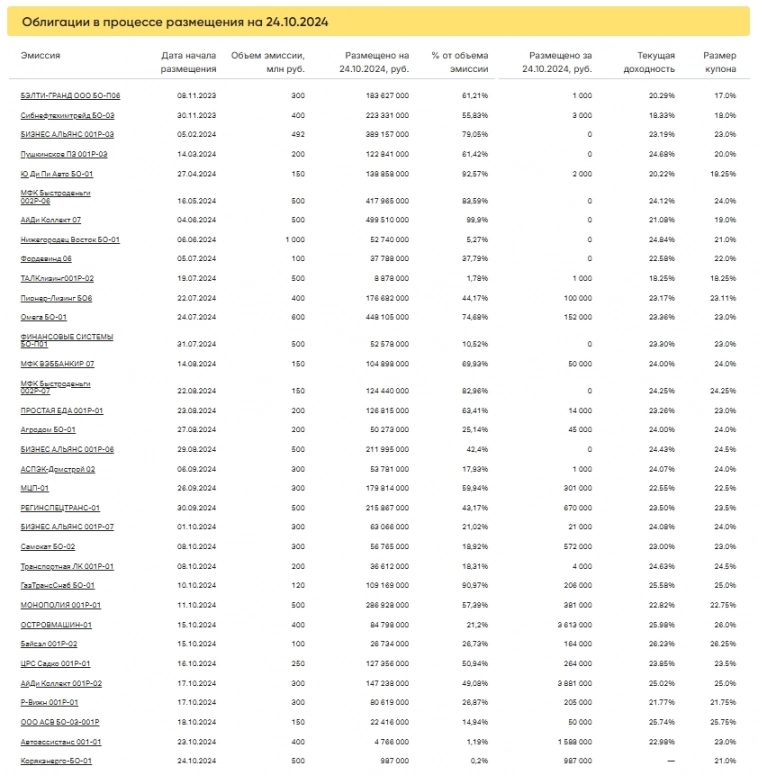

Коротко о торгах на первичном рынке

24 октября стартовало размещение Корякэнерго-БО-01. Выпуск объемом 500 млн был размещен на 987 тыс. рублей (0,2% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 442 выпускам составил 853,8 млн рублей, средневзвешенная доходность — 20,35%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |«Круиз» оптимизирует бизнес-процессы в ответ на рыночные вызовы

- 24 октября 2024, 13:20

- |

Текущая экономическая ситуация сильно влияет на спрос в сегменте грузоперевозок: многие клиенты стали гораздо чувствительнее к стоимости услуг и товаров и перешли к сберегательной политике из-за роста цен и ускоряющейся инфляции. В первом полугодии 2024 наблюдалось нехарактерная волатильность спроса на грузоперевозки. За первые 5 месяцев 2024 года в целом по рынку спрос на них в Москве упал на 13,2% по сравнению с АППГ.

По всем направлениям деятельности «Грузовичкоф»: малотоннажные и крупнотоннажные перевозки, сборные грузы (LTL) — во втором квартале 2024 г. наблюдалось нетипичное сокращение количества заказов. При этом первый квартал показал, наоборот, – необычно высокий спрос, особенно в феврале, хотя на рынке этот период считается «мертвым» сезоном.

Так, в первом квартале 2024 оборот сервиса по услугам грузового такси вырос на 21% по сравнению с аналогичным периодом 2023 года. Бизнес-аналитики эмитента отмечают, что это нехарактерная картина, так как по наблюдениям именно второй квартал ежегодно показывал стабильный рост спроса.

( Читать дальше )

Блог им. boomin |В III квартале 2024 г.«Хромос инжиниринг» расширил производственные мощности

- 24 октября 2024, 12:55

- |

Компания готовит к открытию новый цех в г. Дзержинске Нижегородской области и осуществляет ремонт приобретенной производственной площадки в Нижнем Новгороде. Оборудование для них уже заказано и проходит таможенный досмотр. Также ведется работа по развитию присутствия компании в других регионах.

Представители эмитента сообщают, что строительство нового цеха в Дзержинске завершено на 98%. Сейчас на объекте ведется заключительный этап работ: подводят электричество, завозят и устанавливают оборудование. В конце октября запланирован запуск этой производственной площадки в эксплуатацию.

Уже в ноябре там же будет заложен фундамент для еще одного производственного корпуса. В настоящий момент эмитент окончательно согласовывает проект и закупает арматуру под фундамент.

Параллельно компания диверсифицирует продукцию и для этого развивает производственные мощности в Нижнем Новгороде. В третьем квартале приобретена площадка в 1,1 гектара, где расположились 5,8 тыс. кв. м. производственных помещений. Для этой площадки закуплено оборудование в Израиле, поступить оно должно в конце октября-начале ноября.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 24.10.2024

- 24 октября 2024, 12:37

- |

- Сегодня «Корякэнерго» начинает дебютное размещение трехлетних облигаций серии БО-01 объемом 500 млн рублей. Ставка купона: КС+2% (ставка первого купона — 21%). Купоны ежемесячные. По выпуску предусмотрена амортизация: по 25% в дату окончания 27-го, 30-го, 33-го, 36-го купонных периодов, а также возможность досрочного погашения по усмотрению эмитента в дату окончания 6-го, 12-го, 18-го, 24-го, 30-го купонных периодов. Организатор — ИК «Диалот». Эмитент имеет действующий кредитный рейтинг на уровне ВВ от НКР со стабильным прогнозом.

- «Селлер» выплатил оставшуюся часть денежных средств по частичному досрочному погашению облигаций серий БО-01. Обязательства исполнены в полном объеме в размере 250 рублей на 1 облигацию на общую сумму 37,5 млн рублей, тем самым компания смогла выйти из техдефолта. Эмитент объясняет задержку выплаты по амортизации «изменением банковских ковенант, а также в связи с задержкой платежей от контрагентов». В октябре «Эксперт РА» понизил рейтинг кредитоспособности ООО «Селлер» до уровня ruC, прогноз — «развивающийся».

( Читать дальше )

Блог им. boomin |Итоги торгов за 23.10.2024

- 24 октября 2024, 12:14

- |

Коротко о торгах на первичном рынке

23 октября стартовало размещение Автоассистанс 001-01. Выпуск объемом 400 млн был реализован на 3 млн 178 тыс. рублей (0,79% от общего объема эмиссии).

Завершилось размещение выпуска СОЛИД СпецАвтоТехЛизинг 01 объемом 500 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 434 выпускам составил 910,1 млн рублей, средневзвешенная доходность — 20,55%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 23.10.2024

- 23 октября 2024, 12:59

- |

- Сегодня, 23 октября, АО «Автоассистанс» начинает размещение дебютных трехлетних классических облигаций серии 001-01 объемом 400 млн рублей. Регистрационный номер выпуска 4-01-63519-H-001P. Бумаги включены в Третий уровень листинга Московской биржи. Ставка купона установлена в размере 23% на весь срок обращения. Купоны ежемесячные. Номинал — 1000 рублей. Выпуск предназначен для квалифицированных инвесторов и будет размещаться по закрытой подписке. Организатор — ИК «Финам»

- «ВсеИнструменты.ру» зарегистрировала выпуски облигаций серий 001Р-02 и 001P-03. Оба выпуска включены в Третий уровень котировального списка. Объем размещения трехлетних облигаций серии 001P-02 составит 4,5 млрд рублей. Финальный ориентир спреда к значению КС Банка России установлен на уровне 350 б.п. Объем размещения облигаций серии 001P-03 со сроком обращения 2,5 года составит 500 млн рублей. Финальный ориентир по ставке купона установлен на уровне 21,85% годовых. Также каждый из выпусков имеет следующие параметры: номинал — 1000 рублей, цена размещения — 100% от номинала, купоны ежемесячные.

( Читать дальше )

Блог им. boomin |Итоги торгов за 22.10.2024

- 23 октября 2024, 12:26

- |

Коротко о торгах на первичном рынке

22 октября стартовало и завершилось в первый день торгов размещение выпуска ДельтаЛизинг-001Р-01 объемом 1 млрд рублей за 1 сделку.

Завершилось размещение выпуска ПИР БО-02-001P объемом 350 млн рублей. Эмитент реализовал 12,3% выпуска на 43 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 452 выпускам составил 1049,6 млн рублей, средневзвешенная доходность — 25,26%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс