Блог компании БКС Мир инвестиций |IPO: что такое хорошо и что такое плохо

- 22 февраля 2024, 16:37

- |

Что важно знать

В первую очередь нужно оценить бизнес, в который собираемся инвестировать: как он устроен, насколько устойчив, востребован, масштабируем и уязвим. Важно знать его структуру и конечных бенефициаров.

Далее необходимо четко понять причину размещения, ведь IPO — не только плюсы, но и определенные риски для компании.

Основная цель любого публичного размещения — это привлечение финансирования и повышение капитализации. Привлеченные средства могут быть направлены на расширение производства, исследования, разработку технологий и еще ряд целей, связанных с развитием бизнеса в зависимости от его направленности.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Движения за рамками топа

- 22 февраля 2024, 14:57

- |

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Покупка с плечом

Покупка с плечом позволяет увеличивать сумму вложений, когда собственных средств в моменте не хватает для получения приемлемого результата по прибыли. Например, вы видите в бумаге потенциал роста 7–10%. Используя плечо, можно увеличить количество покупаемых акций — в итоге получить уже не 7–10%, а 15–20%, сыграв на краткосрочном движении.

Игра на понижение

Продажа акций с плечом работает зеркально. Например, продаем Аэрофлот по 40 с целью выкупить у брокера обратно по 34. Ставка риска — 35%, то есть можем зашортить в 2,9 раза больше, чем имеем. Предположим, 1000 штук будут проданы за 40 тыс. руб., обратная покупка обойдется в 34 тыс. Итого 6 тыс. прибыли при вложенных 14 тыс. Это 43% со сделки.

( Читать дальше )

Блог компании БКС Мир инвестиций |Фавориты стратегии 2024: технологический сектор и ритейлеры

- 21 февраля 2024, 14:21

- |

Аналитики БКС сохраняют позитивный взгляд на сектор технологий, медиа и телекоммуникаций (ТМТ) и ритейлеров. В данном материале рассмотрим Яндекс, HeadHunter, Ростелеком-ап, АФК Система, Х5, Магнит, Fix Price, Henderson и Novabev.

Позитивный взгляд на TMT и ритейл

В cтратегии 2024 аналитики БКС поделились позитивным взглядом на рынок на горизонте 12 месяцев, при этом рекомендовали обратить внимание на отдельные бумаги, в частности, на Магнит. Аналитики видели в ритейле значимый потенциал роста — 51% против 32% по рынку в целом. Сектор ТМТ тоже обнадеживал — потенциал роста оценивался в 47%.

Аналитики придерживались позитивного взгляда относительно всех перечисленных компаний: Яндекс, HeadHunter, Ростелеком-ап, АФК Система, Х5, Магнит, Fix Price, Henderson и Novabev. Каждая ставка сработала — все компании показали рост.

Лидером выступил Яндекс, котировки которого взлетели на 54%. Далее следуют Х5 с ростом на 18%, а также HeadHunder и Henderson, которые укрепились на 15%. Акции Магнита подорожали на 13% — на уровне Fix Price и Ростелеком. Меньше всех укрепились бумаги Novabev (+4%). Поговорим о каждой бумаге по отдельности.

( Читать дальше )

Блог компании БКС Мир инвестиций |Лишь закончится обвал рынка — 3 акции на подбор

- 21 февраля 2024, 13:09

- |

3 идеи на потом на подбор

Ростелеком-ао. Лидер недели по доходности (+7%), один из фаворитов месяца (+12%) и с начала года (+26%). Буквально вчера акции обновили максимумы с декабря 2021 г. на фоне анонса дивидендов за 2023 г. и IPO одной из дочек корпорации. На пике сессии было 89,2 руб., а далее откат на общерыночном завале.

Технически поддержка пролегает в области 83 руб., это предыдущее сопротивление 2023 г. Если акции вдруг туда нырнут, это может быть интересно с перспективой очередных многолетних максимумов выше 90.

Сургутнефтегаз-ап. В понедельник «префы» в очередной раз переписали исторические максимумы. На пике было 61,8 руб., и это верхняя граница динамического сопротивления по локальным максимумам. Пошел откат, и акции скорректировались в область 58 руб.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная корзина. Впечатляющее опережение рынка

- 20 февраля 2024, 17:42

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• Северсталь

• Татнефть

• МТС

• ЛУКОЙЛ

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

Главное

• Дивдоходность индекса МосБиржи снизилась до 9,1% на фоне роста рынка.

• Средняя дивдоходность корзины может составить более 16% благодаря ожидающемуся высокому разовому дивиденду от Сургутнефтегаза-ап.

• Корзина за последний месяц прибавила почти 5%, опередила рынок на 2 п.п. за месяц. Уверенное опережение на горизонте 6 месяцев на 17 п.п. и почти +80% за последний год, лучше рынка на 29 п.п.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Меняем бумаги в двух корзинах

- 20 февраля 2024, 16:59

- |

В краткосрочной перспективе не исключаем консолидацию по индексу МосБиржи под уровнем 3300 п., который является верхней границей полугодовой широкой боковой формации. Впрочем, отдельные истории могут продолжить свой рост без остановки.

Главное

• Краткосрочные идеи: в фаворитах меняем Роснефть на Ростелеком-ао, в аутсайдерах — Сургутнефтегаз-ао на Pоlymetal.

• Динамика портфеля за последние три месяца: индекс МосБиржи показал незначительный рост в пределах 2%, фавориты выросли на 6%, аутсайдеры показали снижение на 4%.

Краткосрочные фавориты

• ЛУКОЙЛ / Татнефть — у обеих компаний может быть интересная дивидендная доходность.

• Сбер — сильная фундаментальная история, объявление дивидендов послужит катализатором.

• Магнит — возврат к дивидендам на постоянной основе позитивно отразится на капитализации компании.

• Северсталь — ждем высокую дивидендную доходность на горизонте 12 месяцев.

• Транснефть-ап — дробление акций компании должно расширить круг потенциальных инвесторов.

( Читать дальше )

Блог компании БКС Мир инвестиций |В копилку инвестора: истории стоимости на российском рынке

- 20 февраля 2024, 13:43

- |

Хотите инвестировать в стабильность? Новая подборка бумаг в копилку инвестора. Речь идет об историях стоимости, торгуемых на Мосбирже.

Речь идет об акциях. Они принадлежат более «скучным» компаниям, чем истории роста. Взлет котировок таких бумаг маловероятен. При этом можно получить условно стабильный приток доходов за счет дивидендных выплат. У этих акций более низкие значения мультипликаторов, чем в среднем по рынку, поэтому возможно получение дохода за счет последовательного увеличения цены бумаг.

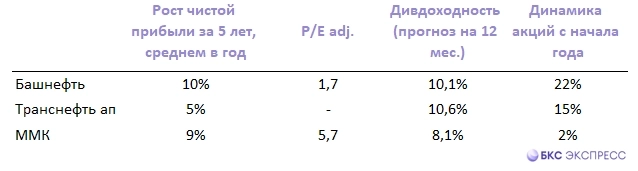

Давайте оценим несколько бумаг. Они относятся к сырьевым секторам. Прирост чистой прибыли за пять последних отчетных лет — от 5% до 10%. Рентабельность собственного капитала — положительная. P/E без учета единовременных факторов довольно низкая — от 1,7 до 5,7. Долгосрочный взгляд БКС Мир инвестиций — «нейтральный» или «позитивный».

Взгляд нейтральный. Цель на год — 2800 руб. / +5%

Интегрированная нефтяная компания второго эшелона.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Драйверы актуальны

- 19 февраля 2024, 15:43

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1493 млрд руб. чистой прибыли. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,1 руб. на бумагу или 12% дивдоходности — привлекательный уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +28%

Притоки капитала

Стоит обратить внимание на акции Транснефти в свете ожидаемого дробления (сплит) акций. Текущая стоимость одной акции не позволяет добавлять бумаги в портфели инвесторам с небольшим капиталом.

( Читать дальше )

Блог компании БКС Мир инвестиций |Разбираем, как ставка ЦБ повлияет на рынок. И подводим итоги недели

- 17 февраля 2024, 16:01

- |

В новом выпуске «Без плохих новостей» обсуждаем главное за неделю: решение ЦБ, раздел активов «Яндекса» и Ozon, обстановка на рынке IPO, и почему префы «Сургутнефтегаза» обновили исторические максимумы?

Ведущий — Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Смотреть БПН:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — Влияние ставки ЦБ.

Также поговорим о важных новостях недели, объявим победителей конкурса и разыграем подарки.

Главная тема

На этой неделе российский центральный банк оставил ключевую ставку без изменений. Она составляет 16%. При этом регулятор повысил оценку среднего диапазона ставки в этом году на 1%. Теперь при самом лучшем сценарии среднегодовой уровень составит 13,5%. Иными словами, теперь если в первом полугодии ставка будет 16, то среднее ее значение во втором должно быть 11. В каком-то смысле шансы на 10% остаются к декабрю, но они явно ухудшились.

( Читать дальше )

Блог компании БКС Мир инвестиций |В погоню за индексом: 3 интересные отстающие акции

- 16 февраля 2024, 16:30

- |

Главное

• Индекс МосБиржи подходит к границе полугодового боковика.

• Здесь наступает развилка — либо этот потолок будет пробит и продолжится движение выше, либо случится очередная коррекция. Факторы есть как в пользу первого сценария, так и в пользу второго.

• Главным вдохновителем индекса по традиции может выступить Сбер. Потенциал для роста у банка хороший. Технический анализ тоже на стороне подъема — на этой неделе акции Сбера пробили важное сопротивление. Доля обыкновенных и привилегированных бумаг банка в индексе составляет почти 15%. Еще 14% веса принадлежит ЛУКОЙЛу, 11,58% — Газпрому, 6,96% — Норникелю, 7,1% — Татнефти.

• В любом случае перед началом сильного движения в какую-либо из сторон индекс может некоторое время «топтаться» на месте. В это время оживление обычно наступает в отстающих бумагах. Сколько таковых осталось на рынке?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал