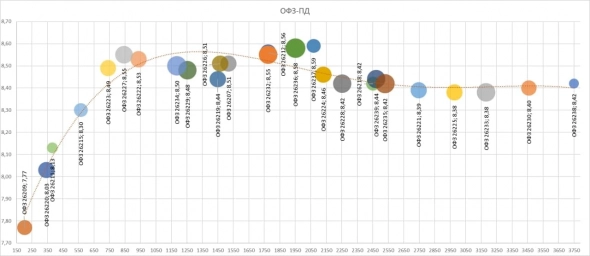

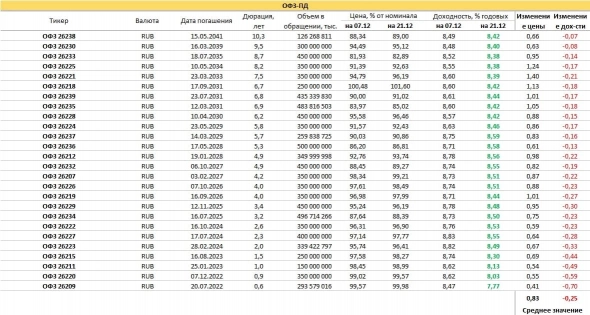

Блог компании Иволга Капитал |PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон, ВДО. Отскок и волатильность

- 24 декабря 2021, 08:15

- |

- комментировать

- ★4

- Комментарии ( 10 )

Блог компании Иволга Капитал |Скрипт заявки на участие в размещении облигаций АСПЭК-Домстрой 01 (ruB, YTM 15,3%, только для квалифицированных инвесторов)

- 23 декабря 2021, 09:57

- |

Скрипт заявки для участия в размещении выпуска облигаций АСПЭК-Домстрой 01 (ruB, 400 млн.р., 3 года, купон с ежеквартальной выплатой 14,5% годовых, только для квалифицированных инвесторов):

— полное / краткое наименование: АСПЭК-Домстрой 01 / АСПЭКДом01

— ISIN: RU000A104B53

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Размещение 23 декабря 2021 г.

Время приема заявок: с 10-00 до 13-00, с 16-45 до 18-30 мск (с перерывом на клиринг)

Контакты организатора выпуска ИК «Иволга Капитал»:

dcm@ivolgacap.com

+ 7 495 150 08 90

Блог компании Иволга Капитал |Результаты и тактика облигационного доверительного управления в ИК "Иволга Капитал" (средняя чистая доходность до НДФЛ - 8,9%)

- 23 декабря 2021, 07:57

- |

Сумма активов частных инвесторов под управлением ИК «Иволга Капитал» за неделю выросла на 3 млн.р. до 458 млн.р. Накопленный клиентами совокупный доход после резкого падения в первой половине декабря постепенно увеличивается и составляет теперь 23,2 млн.р.

Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) сохранился на уровне 13,5 млн.р. (3,0% от активов). Сам фонд последнее время мы не пополняем, поскольку помимо него в 4 квартале включили механизм минимально допустимой доходности, это тоже потенциальная выплата клиентам, доходности счетов которых не достигли среднего уровня банковских депозитов.

( Читать дальше )

Блог компании Иволга Капитал |АСПЭК-Домстрой. Интервью с топ-менеджментом

- 22 декабря 2021, 19:57

- |

На завтра намечено размещение дебютного выпуска облигаций строительной компании АСПЭК-Домстрой. Если Вы заинтересованы пополнить Ваш портфель их облигациями, то это видео в первую очередь для Вас.

В преддверии размещения мы посетили столицу Удмуртии — Ижевск, чтобы изучить проекты Группы и обсудить с руководством АСПЭК-Домстрой перспективы Компании и строительной отрасли в целом.

Предлагаем ознакомится и Вам.

( Читать дальше )

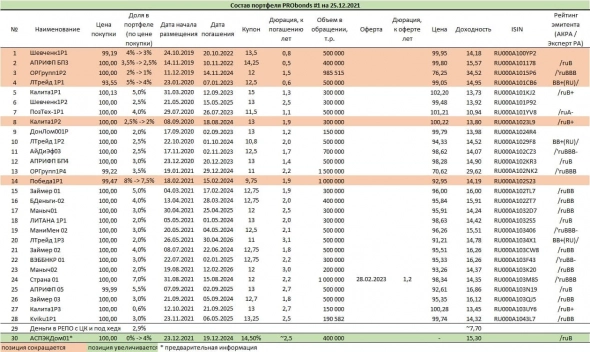

Блог компании Иволга Капитал |Портфели PRObonds чуть восстановили показатели, до 6-7% годовых

- 22 декабря 2021, 08:13

- |

Портфели PRObonds чуть восстановили показатели. Результат облигационного портфеля PRObonds #1 вернулся почти к 7% годовых (6,9% за последние 365 дней), результат смешанного портфеля #2 составил 6,0%.

( Читать дальше )

Блог компании Иволга Капитал |Разбор нового эмитента. АСПЭК-Домстрой

- 20 декабря 2021, 16:38

- |

Сегодня, 20 декабря, в 18:00 (мск) проведем разбор нового имени из строительной отрасли.

ГК «АСПЭК» - громкое имя в Удмуртии, помимо девелопмента Холдинг занимается автодилерским и сельскохозяйственным бизнесом.

На эфире узнаете:

- Чем занимается «большой» АСПЭК?

- Какие конкурентые преимущества есть у компании?

- В какие регионы планируется зайти в следующем году?

( Читать дальше )

Блог компании Иволга Капитал |23 декабря - размещение дебютного выпуска облигаций ООО "АСПЭК-Домстрой" (ruB, 400 млн.р., 3 года, ориентир купона/доходности 14,5%/15,3% годовых)

- 20 декабря 2021, 15:22

- |

На четверг 23 декабря намечено размещение дебютного выпуска облигаций девелопера из Ижевска ООО «АСПЭК-Домстрой» (ruB, 400 млн.р., 3 года, ориентир купона/доходности 14,5%/15,3% годовых). Облигации предназначены для квалифицированных инвесторов.

На четверг 23 декабря намечено размещение дебютного выпуска облигаций девелопера из Ижевска ООО «АСПЭК-Домстрой» (ruB, 400 млн.р., 3 года, ориентир купона/доходности 14,5%/15,3% годовых). Облигации предназначены для квалифицированных инвесторов.ИК «Иволга Капитал» — организатор размещения. Контакты нашего клиентского блока:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 908 912 48 69

— dcm@ivolgacap.com, +7 495 150 08 90

Не является инвестиционной рекомендацией

Презентация эмитента и выпуска облигаций:Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 20 декабря 2021, 10:30

- |

с 20.12 по 24.12.2021, в пересчёте на 1 облигацию

20.12.2021

• МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

• Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

21.12.2021

• Калита, 001P-01 Ежемесячные выплаты ставка купона 15% Сумма купона 12,33 руб.

22.12.2021

• АПРИ Флай Плэнинг (АО), БО-П04 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

• Лизинг-Трейд, 001P-03 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

23.12.2021

• МФК Эйрлоанс, 001Р-01 Ежемесячные выплаты ставка купона 13,25% Сумма купона 10,89 руб.

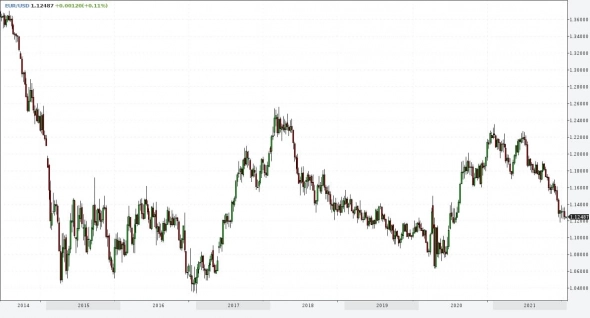

Блог компании Иволга Капитал |Рынки и прогнозы. Без уверенности и направления

- 20 декабря 2021, 08:01

- |

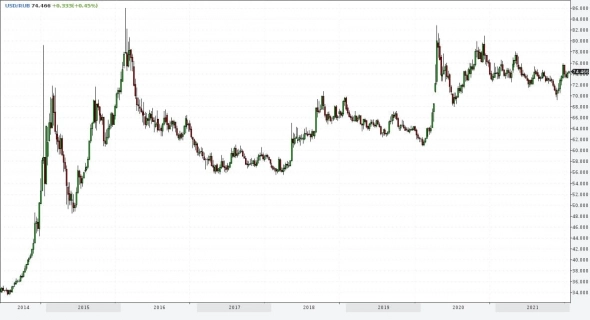

Рубль. В прошлом прогнозе сообщал, что наиболее велики шансы рубля на новый откат. И подтверждаю прогноза уже на новую неделю. Не знаю, насколько серьезным откат будет. На перспективу, продолжаю считать рубль устойчивой валютой для хранения денег. Диапазон его колебаний к доллару – 71-78 единиц, как мне видится.

( Читать дальше )

Блог компании Иволга Капитал |Результаты и тактика облигационного доверительного управления в ИК "Иволга Капитал" (средняя чистая доходность до НДФЛ - 8,1%)

- 17 декабря 2021, 07:59

- |

Сумма активов частных инвесторов под управлением ИК «Иволга Капитал» за 2 последних недели выросла на 18 млн.р. до 455 млн.р. Накопленный клиентами совокупный доход снизился на 4 млн.р. до 21 млн.р.

В конце ноября мы начали реализовывать механизм минимально допустимой доходности для счетов ДУ. Минимальный доход будет обеспечиваться за счет средств ИК через маркетинговую акцию для действующих клиентов и должен составлять не менее средней максимальной депозитной ставки, публикуемой Банком России. В 4 квартале ставка составит, вероятно, около 7% до уплаты НДФЛ.

Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) сохранился на уровне 13,5 млн.р. (3,0% от активов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал