Блог компании Иволга Капитал |Портфель PRObonds ВДО обновил максимум, впервые с января

- 12 сентября 2022, 07:42

- |

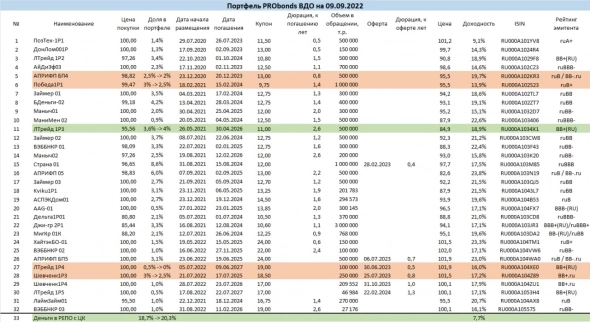

Наш индикативный портфель высокодоходных облигаций PRObonds ВДО продолжил прибавлять. С начала драматичного 2022 года он вышел в плюс на 1,2% и достиг нового максимума накопленного дохода, 152,6%. Предыдущий максимум, 151,9% был поставлен более полугода назад, 11 января. Так что портфель, наконец. вышел из самой глубокой в своей истории просадки. Ожидаемый доход всего нынешнего года – 6-6,5%. При этом внутренняя доходность портфеля на сегодня – 16,7%, примерно столько он должен принести к сентябрю следующего года, если сохранит состав, близкий к нынешнему, и избежит дефолтов и неожиданных просадок или взлетов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО

- 10 сентября 2022, 09:13

- |

ООО «СибАвтоТранс»

НРА присвоило кредитный рейтинг на уровне «BB-|ru|»

ООО «СибАвтоТранс» зарегистрировано в 2016 году в Омске. Компания занимается в основном строительно-монтажными работами в Ямало-Ненецком автономном округе на месторождениях компаний группы «Газпром нефть».

Ключевыми положительными факторами рейтинговой оценки являются:

• Низкая долговая нагрузка. Отношение чистого долга с учетом обязательств по лизингу к показателю EBITDA за последние 12 месяцев от отчетного периода на 30.06.2022 г. составило 0,7х (на 31.12.2021 г.: 1,4х);

• Комфортная рентабельность чистой прибыли для отрасли инфраструктурного строительства. Показатели за период 01.07.2021–30.06.2022 гг. составил 5% (2021 год: 7%);

Ключевыми сдерживающими факторами рейтинговой оценки являются:

• Отрицательное сальдо денежных средств от текущих операций за 2021 года и период 01.07.2021–30.06.2022 гг. На показатель оказывает давление рост потребности в оборотном капитале;

( Читать дальше )

Блог компании Иволга Капитал |АО АПРИ «Флай Плэнинг»: операционные показатели продаж за август 2022 года (+2,5% год к году)

- 09 сентября 2022, 15:09

- |

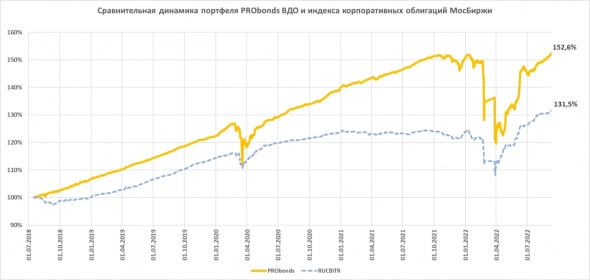

Публикуем операционные показатели продаж строительного холдинга АО АПРИ «Флай Плэнинг» за август 2022 года (источник данных – АО АПРИ «Флай Плэнинг», интерпретация – ИК «Иволга Капитал»).

За январь – август 2022 Холдинг продал жилой недвижимости на 3,18 млрд руб. (+2,5% к январю – августу 2021).

31 августа мы также публиковали отчетность холдинга по МСФО за 6 месяцев текущего года: smart-lab.ru/company/ivolga_capital/blog/833955.php

/Облигации АО АПРИ «Флай Плэнинг» входят в индикативный портфель PRObonds ВДО на 11,8% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |МФК "Займер" подводит итоги ушедшего лета. Объемы выдач выросли, при этом уровень просроченной задолженности стал ниже в сравнении год к году.

- 09 сентября 2022, 11:51

- |

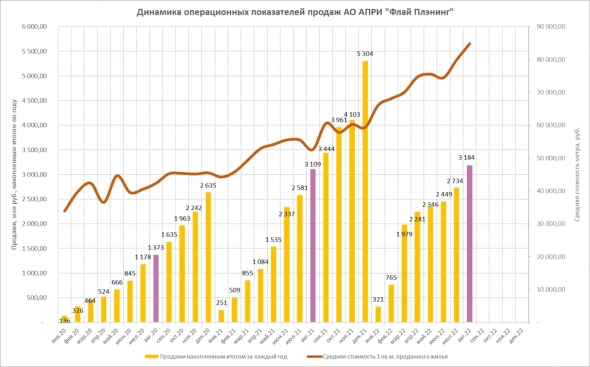

С началом осени на микрофинансовом рынке заканчивается «низкий» сезон: летом спрос на микрозаймы падает на 10-20%. Но летние объемы выдач МФК «Займер» год от года растут несмотря даже на консервативную политику, которой она придерживается последние 3 года.

В результате этой политики летом-2022 уровень текущей просроченной задолженности ниже, чем летом-2021, на 1,7 п.п.

Росту бизнеса компании способствуют:

- переток клиентов из банков, усиливших требования, и из ушедших с рынка МФО;

- прогрессирующая цифровизация финансового рынка;

- растущая популярность бренда «Займер».

/Облигации МФК Займер входят в индикативный портфель PRObonds ВДО на 9,9% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

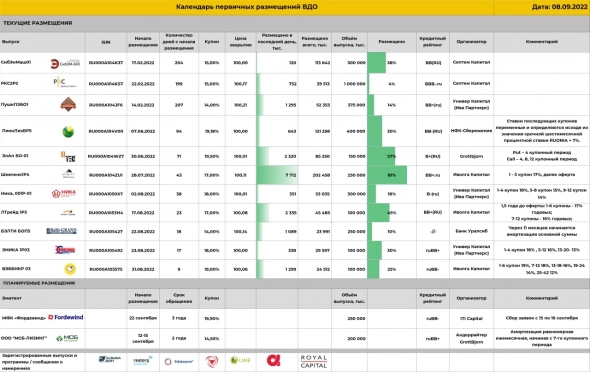

Блог компании Иволга Капитал |Календарь первичных размещений ВДО

- 09 сентября 2022, 08:10

- |

Из того, что вот-вот разместится — 4-й выпуск АО им. Т.Г. Шевченко. Из перспективного — Фордевинд

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

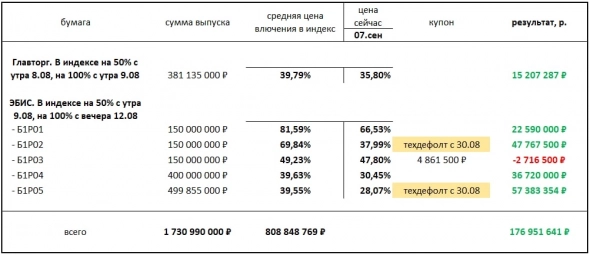

Блог компании Иволга Капитал |Результативность ИК Иволга Капитал как организатора облигационных размещений. По состоянию на сентябрь

- 09 сентября 2022, 07:32

- |

Продолжаем публиковать информацию о результативности ИК Иволга Капитал в качестве организатора облигационных размещений. Предыдущая публикация здесь: https://t.me/probonds/8078

Приведенный график отражает динамику совокупного облигационного долга, организованного Иволгой. А также совокупного абсолютного результата вложений в этот долг: купоны минус дефолты.

Динамика – с учетом сентября. И включая сентябрь, результат вложений вырос до суммарных 286 млн.р. (август – 151 млн.р.). При этом портфель облигационных выпусков стагнирует. Что важно. Гашений больше, чем новых размещений. С одной стороны это повышает риски портфеля (накопление долга – более безопасный процесс, чем его обслуживание и рефинансирование). С другой стороны, ограничение роста портфеля – и наша позиция, т.е. мы чаще отказываем эмитентам в выходе на рынок по причинам кредитного качества или несоответствия рынку их ожиданий по купонам.

( Читать дальше )

Блог компании Иволга Капитал |Большая доля облигаций в общем долге – маркер риска ВДО

- 08 сентября 2022, 07:50

- |

Почему эта информация важна? Есть объективные проблемы с привлечением долга на облигационном рынке. Весь сегмент высокодоходных облигаций привлекает в месяц в лучшем случае 1 млрд.р. новых денег. Год назад это было 5 млрд.р. и более.

Соответственно, заемщикам нужна пластичность их долгового портфеля. У большинства эмитентов она есть, облигации для них – часть портфеля займов, иногда чисто коллекционная.

Среди примерно 115-120 эмитентов ВДО доля облигаций в их общем долге в среднем, по нашей оценке, составляет 51%. Из них у 25 эмитентов эта доля 70% и выше, а у 17 – 90% и выше.

Компании с преимущественно облигационным долгом неоднородны, отличаются по кредитному качеству, отраслям и масштабам. Но перевес – в сторону небольших эмитентов с низкими рейтингами или вовсе без рейтинга. Однако вне зависимости от кредитного качества эмитента сугубо облигационный долг – маркер недостаточной финансовой гибкости. Что на нынешнем этапе деградации фондового рынка можно считать маркером риска.

( Читать дальше )

Блог компании Иволга Капитал |Индекс потенциальных дефолтов. Состояние на 6 сентября

- 07 сентября 2022, 08:18

- |

Индекс потенциальных дефолтов накапливает первую статистику. Приведенный график индекса отражает совокупную величину обесценения облигаций, помещенных в него, в рублях (за вычетом выплаченных по этим бумагам купонов).

( Читать дальше )

Блог компании Иволга Капитал |АСПЭК-Домстрой публикует отчётность по МСФО за 1 полугодие 2022

- 06 сентября 2022, 11:54

- |

С начала года компания уже сдала 26,9 тыс. м2, план на 2022 года 62,5 тыс. м2.

На текущий момент в строительстве находятся 9 проектов: 3 дома в ЖК «Плюс Один», по 2 дома в проектах Artnova и Forest и по одному дому в проектах Bershacity и Васнецово. Общая площадь в строительстве составляет 99,4 тыс. м2.

За счёт значительных накоплений на эскроу-счетах группа поддерживает отрицательное значение чистого долга.

Финансовые показатели по итогам 1 полугодия 2022 года, LTM:

- Выручка 3 056 млн.

- EBITDA 556 млн.

- Чистая прибыль 351 млн.

- Долг 1 786 млн.

- Капитал 1 844 млн.

- Остатки на эскроу 3 511 млн.

Источник: www.e-disclosure.ru/portal/files.aspx?id=38560&type=4

/Облигации ООО «АСПЭК-ДОМСТРОЙ» входят в портфели PRObonds на 2,7% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

Блог компании Иволга Капитал |Актуальные облигационные размещения ИК Иволга Капитал: МФК Вэббанкир, Лизинг-Трейд, Шевченко.

- 05 сентября 2022, 11:39

- |

На данный момент на нашей полке 3 первичных размещения облигаций:

1. МФК ВЭББАНКИР 03

Выпуск размещен на 18%

- кредитный рейтинг эмитента: ruBB-, прогноз «стабильный»

- размер выпуска: 100 млн.р.

- срок обращения: 1 260 дней (3,5 года)

- периодичность купона: 30 дней

- ставка купона:

19% — 1 – 6 купонные периоды

18% — 7 – 12 купонные периода

16% — 13 – 18 купонные периоды

14% — 19 – 24 купонные периоды

12% — 25 – 42 купонные периоды

- Выпуск предназначен для квалифицированных инвесторов

Скрипт для участия в первичном размещении:

- полное / краткое наименование: МФК ВЭББАНКИР 03 / ВЭББНКР 03

- ISIN: RU000A105575

- контрагент (партнер): ИВОЛГАКАП [MC0478600000]

- режим торгов: первичное размещение

- код расчетов: Z0

- цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал