Блог компании Иволга Капитал |PRObondsмонитор. Карта рынка рублевых облигаций рейтингов BBB-, BBB, BBB+

- 14 января 2021, 08:19

- |

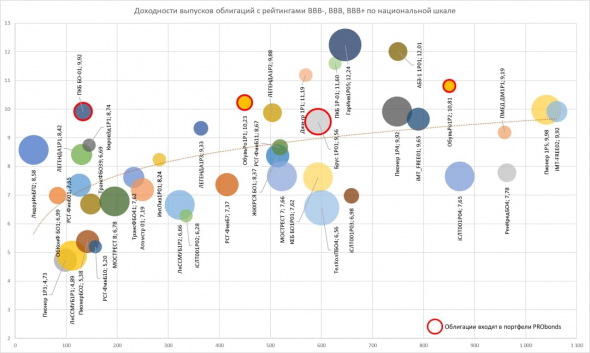

В следующий вторник стартует размещение облигаций ООО «Обувь России» (1,5 млрд.р., 4 года, купон/доходность 11%/11,57%). Насколько оправдана доходность в сравнении с другими облигациями аналогичного кредитного качества (ОР имеет кредитный рейтинг BBB (RU) от Эксперт РА) и в сравнении с обращающимися выпусками самого эмитента?

Взглянем на доходности облигаций, обладающих рейтингами группы BBB по национальной шкале (включая BBB- и BBB+). В выборке выпуски размером от 1 до 5 млрд.р. 2 рыночных выпуска «Обуви России» показывают доходности 10,2 и 10,8%, что немного выше средних ставок для соответствующих сроков обращения. Впрочем, то же справедливо для ПКБ и «Брусники», как и ОР, входящих в публичные портфели PRObonds. Предстоящий выпуск с эффективной доходностью 11,57% даст небольшую премию к торгующимся выпускам, но не тоже останется вблизи средних величин доходностей для данной группы рейтингов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. andreihohrin |Молчаливое падение Софтлайна

- 25 апреля 2019, 08:42

- |

Вчера предпринял очередную и последнюю попытку дозвониться если не до боссов Софтлайна, то хотя бы до каких-то ответственных за связи с общественностью. Вопрос простой и, очевидно, наболевший: объясните причины падения облигаций вашей компании.

В качестве ответа опять невнятная девочка на общей линии. Опять предложение записать мои контакты, с обещанием «мы с Вами обязательно свяжемся», опять какое-то неразборчивые слова, что специалиста нет на месте. И предложение «написать официальное письмо» на info@softline.com. Ответ будет через 5 дней. Чему я и верить не хочу, и делать не желаю. Звонков, аналогичных моим, Софтлайн за последние недели получил массу. Сужу по тому, что несколько знакомы их коллег параллельно старались достучаться до компании.

Мне не важен поиск справедливости или обучении компании вежливому тона. У меня своя, чисто инвестиционная логика.

( Читать дальше )

Блог им. andreihohrin |Такие разные ВДО (высокодоходные облигации). Инфографика годовых отчетностей. Иметь или не иметь?

- 09 апреля 2019, 08:25

- |

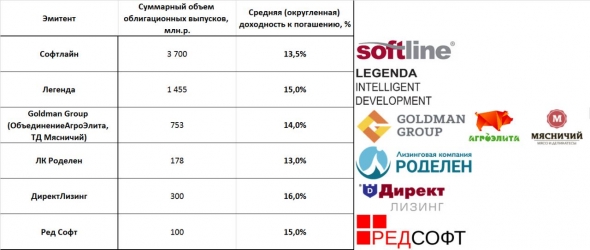

Выводы сразу:

- Не нравится Ред Софт

- Тревожит Софтлайн

- Надеемся на продолжение бурного роста ДирекЛизинга, чтобы облигационный долг был полностью оправдан

- Роделен, Легенда, Goldman Group, несмотря на разницу масштабов и бизнесов, вызывают уважение и, как минимум, для нас попадают в лист положительных рекомендаций.

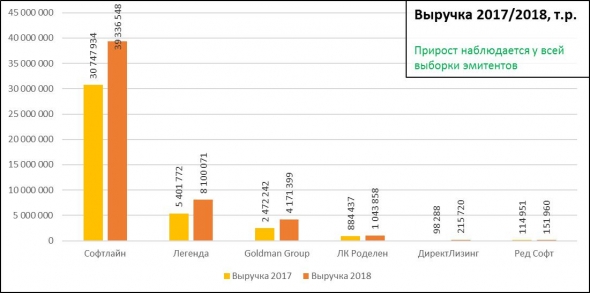

Выручка. Гиганты и не только.

( Читать дальше )

Блог им. andreihohrin |Облигации IT-компании Софтлайн (13,5%). Покупать?

- 03 апреля 2019, 07:30

- |

29 марта Софтлайн Трейд опубликовала отчетность за 2018 год (https://www.e-disclosure.ru/portal/files.aspx?id=37065&type=2). Финансовый результат бизнеса – главный критерий формирования ставки доходности. Сейчас 2 выпуска облигаций Софтлайна, на 1 млрд.р. с погашением в декабре 2021 года и на 2,7 млрд.р. с погашением в декабре 2020 года, торгуются с доходностями 13,2% и 13,6% соответственно. Оба стоят ниже номинала.

Насколько интересны эти доходности в свете последней отчетности?

Немного отчетных данных:

• Выручка компании достигла 39 млрд рублей, что в 2,6 раза больше совокупного долга компании. Прирост выручки составил 28%

• Прибыль выросла на 73% до 206 млн рублей.

• С учетом нераспределенной прибыли капитал компании — 705 млн рублей

Согласно рейтингу CNews, Softline — 4 по размеру IT компания России. Она крупнее Ростелекома (торгуется с доходностью 9,18%) (http://www.cnews.ru/reviews/rynok_it_itogi_2017/review_table/5ea292822e4f02a7c71a3495f1e456e5b320f86a)

Головная компания Softline — Axion Holding, является поручителем по выпускам облигаций, а также имеет международный рейтинг от S&P B со стабильным прогнозом. Таким образом, на выпуски распространяется тот же международный рейтинг B. Лучше, чем у Элемент Лизинга (доходность 10,5%) и Россиума (доходность 9,01%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал