Блог им. andreihohrin |ФРС снизила ставку. Что это дает рынкам?

- 19 сентября 2019, 07:18

- |

ФРС США понизила ставку (с 2-2,25% до 1,75-2%). Что это дает рынкам?

Американские акции, торгующиеся по индексу S&P500 на уровне 3 000 п., получают дополнительный денежный аргумент к росту. Ожидания +5-10% по росту индекса – в силе. Впрочем, один из вариантов – продолжительный боковой диапазон, из которого акции выйдут вниз, причем на долгое время. Но этот запасной вариант менее актуален. Хотя, как бы не складывались события, американские акции – акции предельно или запредельно дорогие. И долгосрочный растущий тренд в них на излете.

Снижение ставки ФРС – очень серьезное монетарное действие. Валюта, на которую приходится до 60% товарного обмена и более 80% валютообменного оборота, стала дешевле на четверть процента. Деньги стали доступнее, денег стало больше. А свободные деньги идут, как правило, не в защитные, а в т.н. рисковые активы. Так что отношение к золоту остается сдержанным или негативным (короткая позиция в золоте с целью в районе 1 350 долл./унц. сохраняется). Тогда как пусть и дорогие акции и длинные облигации могут не вырасти, но вряд ли сейчас могут упасть. Спрос в них.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Блог им. andreihohrin |Прогноз на неделю. Время спокойствия

- 02 сентября 2019, 09:00

- |

- На прошедшей неделе рынки, в основном, возвращались к трендам роста или в спокойное состояние. Скорее всего, это начало нового восхождения, а не временная передышка перед еще большей турбулентностью.

- Наиболее вероятным представляется сценарий, при котором на нынешней неделе и далее, в течение сентября риск-аппетит вернется на торговые площадки, провоцируя повышение мирового и российского рынков акций, облигаций и товаров. Впрочем, о товарах суждения противоречивы.

- Нефтяные котировки все еще находятся в среднесрочном падающем тренде и выйдут из него, лишь преодолев вверх отметку в 61 долл./барр. для сорта Brent. Причем 5-балльный ураган «Дориан» пока не подталкивает их вверх. Возможно, даже при расширении глобального спекулятивного спроса, нефть окажется в стороне.

- Просадка рубля, которую мы наблюдаем с начала августа, на фоне относительно дешевой нефти, тоже может в какой-то степени продолжиться. Хотя сейчас даже 68 рублей за доллар выглядят не слишком перспективный вариант. Однако нельзя отрицать и того, что рубль потерял 4 фигуры к доллару с легкостью. При столь слабом сопротивлении падению дополнительная фигура – статистически не значимая величина. И шансы на несколько более дешевый рубль значительны. В то же время, рубль остается высококлассной по кредитному качеству валютой, и это серьезный фактор к его относительной стабильности на перспективу хотя бы нескольких месяцев.

- Золото, предположительно, вобрало в себя если не весь спекулятивный и стратегический спрос, то основную его часть. Истекшая неделя парадоксальна для этого актива: позитивных суждений и прогнозов относительно роста его цены стало больше, а сама цена за неделю снизилась. Все более реалистично, что максимальные отметки прошлого понедельника (в районе 1 550 долл./унц.) станут среднесрочным ценовым максимумом. А сами котировки постепенно откатятся к более оправданным 1 300 – 1 200 долл./унц.

- Российский облигационный рынок продолжает штурмовать новые ценовые высоты. 6 сентября состоится заседание совета директоров Банка России по денежно-кредитной политике. Предполагается, что рублевая ключевая ставка будет снижена. Возможно, после этого сами цены облигаций не поднимутся, но рост последних дней – это, видимо, рост на ожиданиях снижения ставки. Так и иначе, отечественные облигации, как государственные, так и корпоративные, перспективно видятся достаточно стабильным сектором фондового рынка.

( Читать дальше )

Блог им. andreihohrin |Позиции на неделю

- 26 августа 2019, 09:56

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Блог им. andreihohrin |Рынки в панике

- 26 августа 2019, 08:23

- |

Рынки в панике. Пятница задала мощные импульс котировкам: на пару процентов упали американские фондовые индексы и нефть, стремительно выросло золото. Рубль, хоть и просел, все же, в основном, устоял. Золото продолжило дорожать утром понедельника, параллельно с некоторой просадкой фьючерсов на американские акции.

Вопрос в том, продемонстрированные биржевые движения – это начало трендов падения (продолжение тренда роста – для золота) или пусть и серьезный, но локальный всплеск?

Информационная повестка напряженная. Речь Дж.Пауэлла по ориентирам денежно-кредитной политики США, произнесенная им в конце недели, не обозначила четких ориентиров ДКП и не стала определяющей новостью. Но следом Китай и США обменялись жесткими и уже оцифрованными решениями о взаимных торговых пошлинах. Что и вызвало, под завязку торгов, резкие изменения котировок.

Торговая война большинством участников рынка воспринимается как абсолютное экономическое зло. Она же считается важным основанием для предполагаемого падения заокеанского фондового рынка. Однако американские власти идут на протекционистские меры не для того, чтобы обрушить рынок, а для стимулирования собственных производств и для продолжения курса на возврат производственных мощностей в приделы страны. Протекционизм, в идеале, должен поддержать или увеличить стоимость акций. Аналогично, те же меры должны положительно влиять на стоимость доллара.

( Читать дальше )

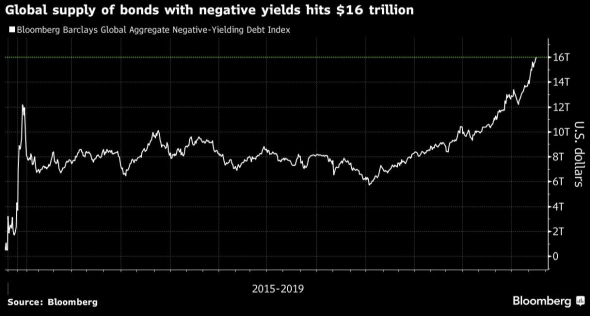

Блог им. andreihohrin |И снова о долгах с отрицательными ставками. Теперь их уже 16 трлн.долл.

- 20 августа 2019, 08:19

- |

При этом, скорее всего, золото, которое должно бы являться бенефициаром процесса удешевления денег, уже подорожало на опережение. Не будет странным, если сейчас оно или остановится, или будет дешеветь. Золото проигрывает тем же самым гособлигациям. Если деньги дешевеют, то облигации на удешевление реагируют линейно: их доходности также снижаются / их цены растут. Соответственно, инвесторы считают предсказуемой игру по покупке длинных долгов, когда каждый пункт снижения доходности влечет умноженное на количество лет число пунктов прироста цены. Интересная ситуация, когда драгметалл проигрывает в инвестпредпочтениях 100-летним облигациям с околонулевыми ставками.

( Читать дальше )

Блог им. andreihohrin |Продолжая играть на повышение американского рынка

- 12 июля 2019, 07:36

- |

( Читать дальше )

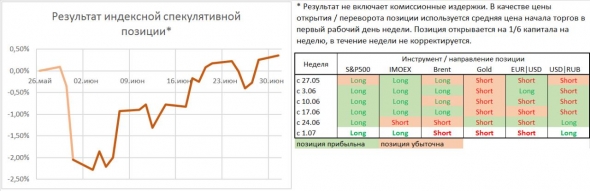

Блог им. andreihohrin |Позиции на неделю: S&P500, iMoex, Brent, Gold, EUR|USD, USD|RUB

- 08 июля 2019, 07:55

- |

Наши спекулятивные дела последние 5 недель шли хорошо. Посмотрим, что даст новая неделя.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Блог им. andreihohrin |Позиции на неделю. Эксперимент с продолжением

- 01 июля 2019, 09:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Блог им. andreihohrin |Наши сценарии по основным инструментам. На неделю и в принципе

- 01 июля 2019, 08:46

- |

- S&P500 (американские акции). Рост вряд ли остановлен. Растущий тренд продолжает формирование. Хотя его можно оценивать как формирование фондового пузыря. Поскольку участники рынка воспринимают этот рост скептически, можно предполагать наличие на рынке большого числа коротких позиций. Которые могут спровоцировать быстрый подъем рынка в случае своего закрытия. Пока этого не произошло, тогда как шансы на такое развитие событий значительны.

- Российский рынок акций, в первую очередь рублевый, может как продолжить повышение, так и испытать коррекцию. Коррекция – следствие значительного роста последних месяцев. Однако на прошедшей неделе рынок колебался на примерно одних и тех же отметках. Эти колебания могли заменить полноценную коррекцию. Если делать прогнозы на продолжение роста западных рынков акций, то рост российского рынка в эти прогнозы хорошо укладывается: отечественные акции остаются дешевыми в сравнении с европейскими и американскими, более доходными по дивидендам, а мировой спрос на рисковые активы способен поддерживать и наш рынок.

( Читать дальше )

Блог им. andreihohrin |Оперативные прогнозы, позиции и предстоящие сделки

- 24 июня 2019, 08:54

- |

- Американский рынок акций. Рынок обновляет максимумы. Похоже, эта тенденция не завершена, хотя сейчас, день ото дня, рискованность вложений в американские акции будет возрастать. Открывать короткую позицию считаем преждевременным делом.

- Золото. После достижения 1 400 долл./унц. коррекционные риски высоки. Насколько глубокой окажется коррекция и начнется ли она с нынешних отметок, сказать затруднительно. Однако во времени эти риски нарастать будут быстро.

- Нефть. Цель локального роста на 65+ долл./барр. достигнута. Ожидания эскалации конфликта между США и Ираном, вероятно, в ценах. Время ожидать возврата к снижению, даже с просто с позиций высокой волатильности.

- EUR|USD. «Возможно, удар по доллару будет нанесен после заседания ФРС 19 июня», сообщал наш прогноз недельной давности. Возможность реализовалась, пара ушла к 1,14. Наиболее вероятно возвращение цен к прежней нисходящей тенденции, с целями в районе 1,1. Разница ставок этому способствует.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал