Блог компании Иволга Капитал |Портфель ВДО (33% за 365 дней, 13,7% внутренняя доходность). Апрель. Замедляя бег

- 05 мая 2023, 07:01

- |

- комментировать

- ★1

- Комментарии ( 13 )

Блог компании Иволга Капитал |Сокращение позиций в портфелях PRObonds

- 04 мая 2023, 09:45

- |

В портфеле PRObonds ВДО сокращаются доли облигаций:

— Маныч02,

— ЛТрейд 1P5,

— АПРИФП 2Р1,

— АПРИФП 2Р2.

Каждое сокращение — на 0,1% от активов в день в течение 5 ближайших сессий, начиная с сегодняшней (исключение — ЛТрейд 1P5, там для полного вывода бумаги достаточно 4 сессий).

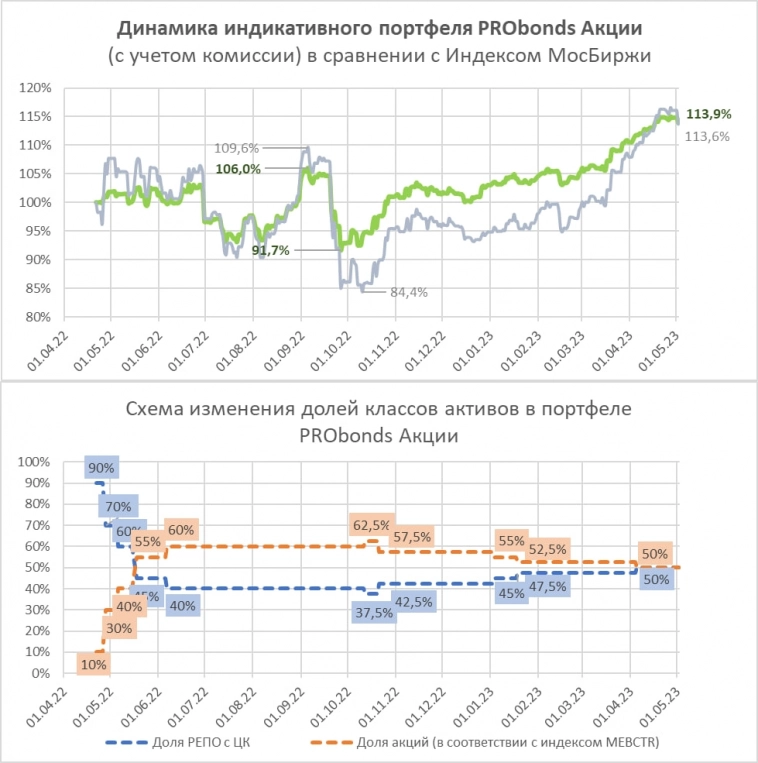

В портфеле PRObonds Акции совокупная доля акций сегодня сокращается с 47,5% до 45%.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Не боялся бы сейчас быть в деньгах

- 03 мая 2023, 07:20

- |

Портфель PRObonds Акции после долгого отставания от рынка начал немного его компенсировать. Хотя разрыв велик. С начала года индекс МосБиржи полной доходности (включая дивиденды) поднялся на 20,5%, портфель – на 10,5%. Если добавить 2022 год, то далеко уже рынку до портфеля.

Как много потеряют отечественные акции в ходе нынешней коррекции, как всегда, неизвестно. Но вряд всего 3%, которые уже в среднем потеряли.

О том, что рынок перегрет, это касается и акций, и облигаций, говорю примерно месяц. Причем за 2 последних недели роста уже и не было.

А вчерашняя заявка на снижение, вероятно, одним днем и даже одной неделей не ограничится

Слишком всё безмятежно. Здоровому фондовому рынку безмятежность противопоказана.

Ну, и нефть. Которая тоже, думаю, не остановится на 75 долларах.

Если сегодня Индекс МосБиржи обновит вчерашний минимум (вчера он опускался к 2 560 п.), доля акций в портфеле будет снижена с де-факто 51% до 47,5%. Денег, размещаемых на денежном же рынке (в однодневных сделках РЕПО с ЦК) в этом случает станет 52,5% от активов.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО. 7,3% с начала года и готовность к падению рынка

- 25 апреля 2023, 07:10

- |

Результаты. 7,3% — доход портфеля PRObonds ВДО с начала 2023 года. Доход за последние 365 дней – 39,9%. Среднегодовая доходность за весь период ведения, почти за 5 лет – 12,2% годовых.

Ориентир дохода на нынешний год – 14%. Больше половины уже есть, а впереди еще 2/3 года. Так что вероятность достижения высокая независимо от обстоятельств. Получится больше – будем только рады.

Основные параметры портфеля на 24 апреля:

• Доходность к погашению: 13,5%,

• Дюрация: 1 год,

• Кредитный рейтинг: ВВВ по нац.шкале,

• Доля свободных денег (размещаются в РЕПО с ЦК): 18,8% от активов.

С такими характеристиками портфель готов к просадке рынка. Есть ликвидность под покупки упавших бумаг, если они упадут, есть короткая дюрация, сдерживающая падение уже имеющихся облигаций.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции. Почти 15% за год. И хуже рынка

- 24 апреля 2023, 07:02

- |

Официально первый год ведения портфеля PRObonds Акции завершен. С 22 апреля 2022 (момент запуска) по 22 апреля нынешнего года портфель получил 14,8% с учетом комиссионных издержек, это около -1%. По пути портфель падал на -13% и проиграл рынку акций.

За год накопилась база для работы над ошибками и оформились контуры стратегии управления. Основное правило стратегии – покупка акций на паниках и продажа на эйфориях. Если с первым более-менее получилось, то продажи, особенно в этом году происходили субъективно. Что результат значительно и не вовремя подрезало. Хотя причина была и у субъективности: как работать с фондовым рынком в стране, участвующей в активных боевых действиях, до сих пор не вполне понятно. Однако уже понятно, что работать можно.

За год, хоть и декларировал, не приступил к структуре и развесовке акций. Она как повторяла Индекс голубых фишек, так и повторяет. Однажды займусь и структурой. Однако приоритетом останется балансирование между совокупными долями акций и денег. Оно мне более понятно и, надеюсь, со временем даст больше толка.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО: годовой депозит – за 3,5 месяца, сделки и теория фантиков

- 19 апреля 2023, 07:26

- |

Результат портфеля PRObonds ВДО остается на экстремальных значениях: прирост за год (последние 365 дней) – 40%, пусть значительная его часть – компенсация предыдущего падения, прирост с начала 2023 года – уже 7,2%. Можно сказать, годовой банковский депозит за 3,5 месяца.

Однако радость на рынке должна сопровождаться осторожностью и ожиданием подвоха. В наших головах, надеюсь, сопровождается. И на весь этот год от портфеля как ожидали, так и ожидаем около 14%. Достижение цели сейчас кажется простым. Но рынок не преминет нарушить кажущуюся простоту.

Сделки. Впереди несколько облигационных размещений, которые пополнят портфель новыми бумагами. Их анонсы – дело ближайших дней. А до этого хочется улучшить ликвидность и среднюю доходность вложений. В данном случае через сокращения в двух выпусках АПРИ Флай Плэнинг. В одном из-за слишком большого веса в портфеле. Во втором – из-за слишком низкой доходности (ввиду заметного прироста тела облигации). В обоих случаях продажа по рыночным ценам по 0,1% от активов за сессию, начиная с сегодняшней. При этом совокупное присутствие АПРИ в портфеле сохранится значительным. Вероятно, как и сейчас, наибольшим среди эмитентов.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции. 13,9% за первый год

- 18 апреля 2023, 07:23

- |

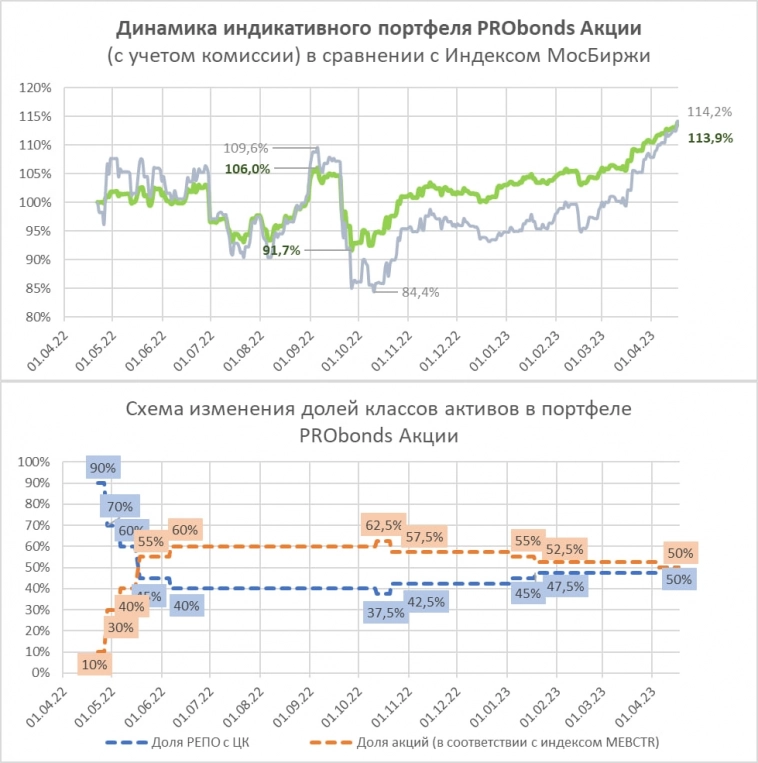

Результат первого года. Портфель PRObonds Акции был запущен 22 апреля 2022, почти ровно год назад. Пессимистичной целью ставились 10-15% прироста за первый год ведения. Итог – 13,9%.

Неплохая точка входа обеспечила положительный старт. Осторожность добавила устойчивости: портфель колебался и падал куда меньше рынка акций. Она же, как теперь видим, оказалась излишней и не позволила портфелю подступиться к 20%-ному порогу. Который сам рынок акций, учитывая дивиденды, с апреля по апрель перешагнул.

Если брать в расчет календарные годы, картинка несколько иная. Индекс МосБиржи с учетом дивидендов в 2022 году упал на -37%. Портфель PRObonds Акции в 2022 году вырос на 3%. Год за портфелем. В наступившем 2023 году индекс вырос уже 21%, портфель – всего на 10,5%. Относительное отставание от индекса, скорее, сократится, чем увеличится. Хотя для результата в абсолютных значениях лучше бы рынок акций продолжал расти.

Планов на будущее, как почти и всегда, не делаю. Постепенно учусь работать с этой моделью, не облигационной. И всегда готов реагировать на возможности и опасности. Часто не точно реагировать и больше на второе.

( Читать дальше )

Блог компании Иволга Капитал |ВДО оказались вдвое доходнее широкого облигационного рынка

- 11 апреля 2023, 07:30

- |

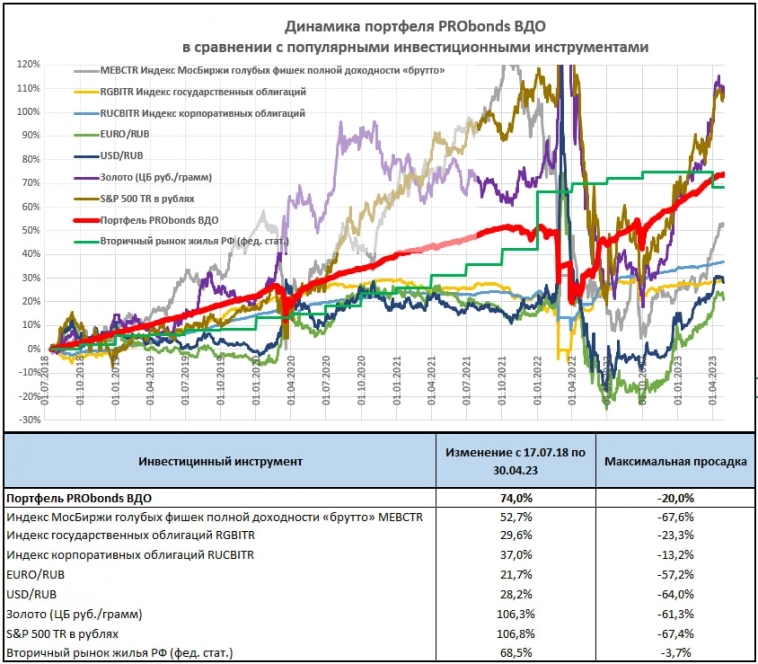

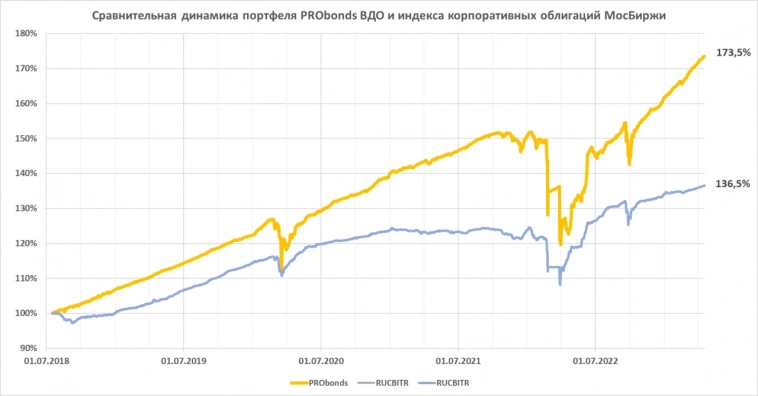

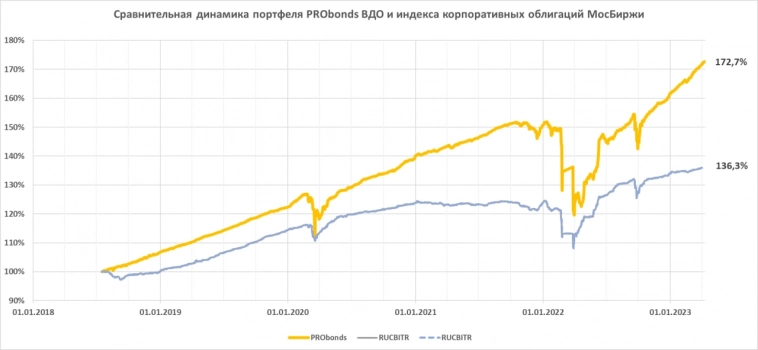

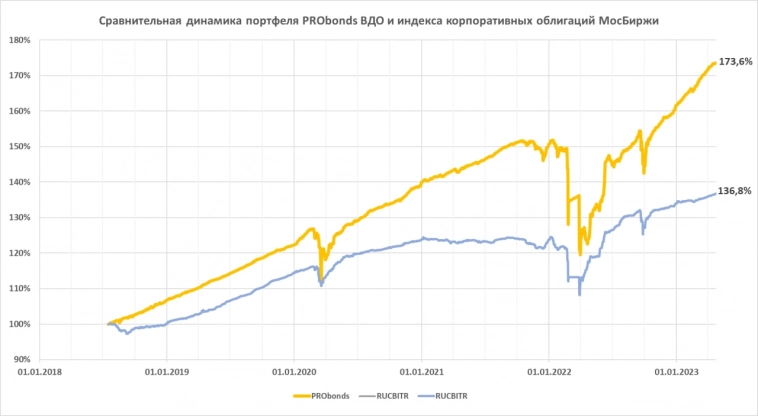

• Результаты. Портфель PRObonds ВДО за последние 365 дней вырос на 37% (учитываем, что это рост после просадки). За 4 с ¾ года – на 72,7%. Что соответствует в среднем 12,2% годовых, после комиссий, но до НДФЛ.

• Параметры. Кредитный рейтинг портфеля, который соответствует сумме рейтингов входящих в него инструментов, это ВВВ по национальной шкале. Доходность к погашению (тоже сумма доходностей бумаг и денег) – 13,5% годовых, причем на 1% от активов портфель состоит из юаней, т.е. доходность на 1/100 юаневая. Дюрация – 1,1 года.

Чуть не после каждого обзора портфеля получаю вопросы о его «реальности». Еще раз повторюсь, PRObonds ВДО – это индикативный портфель, модель. Но. В соответствии с ним управляются портфели ДУ в Иволге, ориентированные на ВДО. В них сейчас примерно 420 млн.р.

• Сравнения. Доход портфеля в 2 раза выше дохода облигационного рынка. Если сравнивать с индексом корпоративных облигаций МосБиржи: 72,7% накопленного дохода в портфеле против 36,3% — в индексе. За неполные 5 лет ВДО обыграли облигационный рынок вдвое.

( Читать дальше )

Блог компании Иволга Капитал |Портфель акций (+11,7% с апреля 2022). Превентивная осторожность снижает результат

- 06 апреля 2023, 07:44

- |

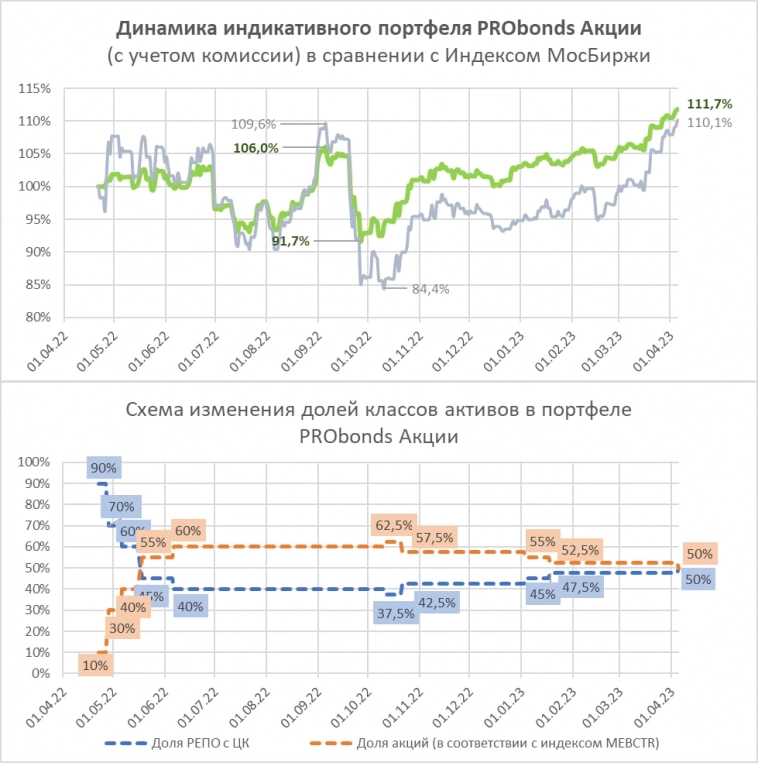

Превентивная осторожность снижает результат. И продолжает снижать. Вчера портфель PRObonds Акции вновь сместил баланс активов в пользу денег (https://t.me/probonds/9360). Теперь ровно по их половине в акциях и сделках РЕПО с ЦК (доходность опять опустилась к 7% годовых).

Прирост портфеля за уже почти полный год ведения (старт портфеля – 22 апреля 2022) – 11,7%. В рамках пессимистичного для портфеля сценария 10-15%, в зоне наибольшего пессимизма.

За это же время Индекс МосБиржи полной доходности вырос на 23%.

Проиграл ли портфель рынку? Безусловно. В теории. А на практике, когда я его запускал, рынок отечественных акций мало кому был нужен. Из нашего ДУ (оно в основном из ВДО, но эмоции инвесторов те же) за тот апрель клиенты вывели около 1/3 всех активов, самый большой для нас отток, что в процентах, что в рублях. Дополняя статистический ряд, потеря Индекса Мосбиржи полной доходности за весь 2022 год -38%. Результат портфеля за весь 2022 год +3%.

Свой первый год портфель PRObonds Акции завершает без реальных активов. В отличие от портфеля PRObonds ВДО, подкрепленного более чем 400 млн.р. денег в управлении. Это нормально: портфель молодой, результаты не впечатляющие, стратегия управления формируется. Второй год начнет исправлять ситуацию.

( Читать дальше )

Блог компании Иволга Капитал |Снижаем долю акций в портфеле

- 05 апреля 2023, 10:22

- |

Совокупная доля акций в портфеле PRObonds Акции сокращается с фактических ~55% от активов до 50% от активов.

Подробнее о портфеле завтра. Предыдущий срез динамики и состава здесь: t.me/probonds/9320

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал