Андрей Хохрин

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 27 августа 2024, 09:13

- |

- комментировать

- 302

- Комментарии ( 0 )

Почему, скорее, продолжится и чему учит вчерашний рост рынка акций? И почему к росту не присоединились ВДО?

- 27 августа 2024, 06:57

- |

Вчера российский рынок акций неожиданно устремился вверх. И, ☑️наше мнение, это движение продолжится. Мы достаточно давно придерживались или противоположного, или хотя бы осторожного мнения. И готовы его изменить.

Сравним 2 ситуации. Вчерашний рост и похожий на него рост рынка 13 июня, после обвала на санкциях против МосБиржи.

Июньский рост быстро сменился новым падением. Чего мы не ждем сейчас. В чем разница? 2,5 месяца назад рост был встречен с энтузиазмом. Вчера, напротив, участники рынка разбирались с причиной бурного отскока. Но в его продолжение верить, в массе, отказывались.

На нашем опыте, ☑️если движение рынка неожиданно для участников, оно, скорее, продолжится. В случае с российским рынком акций речь о движении вверх.

Соответственно, для нас рациональнее вставать в сторону произошедшего движения, роста рынка. Что мы вчера обозначили покупками в публичном портфеле PRObonds Акции / Деньги (не первыми за лето, но наиболее активными). И покупки продолжим.

Вчерашний рынок примечателен именно этим наблюдением. Следованием за неожиданной траекторией. Не знаем, точно ли позади минимум падения. Но предполагаем, что приближение к нему или его обновление самой логики с истощением нисходящего тренда не ломают.

( Читать дальше )

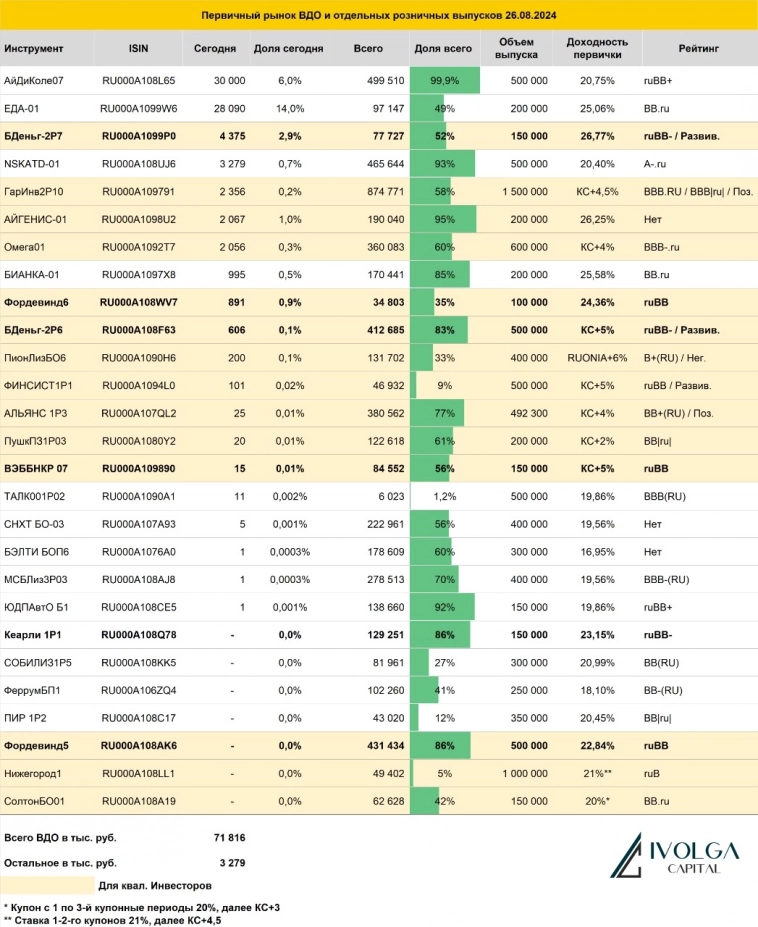

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 августа 2024 г.

- 26 августа 2024, 18:37

- |

Рынок МФО. Итоги полугодия с Эльманом Мехтиевым. Прямой эфир 28 августа 17:00

- 26 августа 2024, 17:45

- |

28 августа в 17:00 в прямом эфире встретимся с председателем СРО «МиР» Эльманом Мехтиевым. Поговорим о ключевых событиях на рынке МФО, определяющих дальнейшую траекторию движения микрофинансового бизнеса.

Основные темы:

— Итоги первого полугодия 2024 на рынке МФО.

— Последствия уже введенного регулирования.

— Планы Банка России на сектор.

Эфир пройдет на трех площадках:

Ссылка на YOUTUBE

Ссылка на VK Видео

Ссылка на RUTUBE

Задавайте свои вопросы о рынке МФО в комментариях под этим постом или в нашем чате, мы обязательно ответим на них в прямом эфире!

ледите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

29 августа АО БИЗНЕС АЛЬЯНС (BB+(RU)) выводит на рынок облигации с формулой купона: КС+5,5%

- 26 августа 2024, 12:25

- |

Один из крупнейших лизингодателей в сегменте ВДО, АО БИЗНЕС АЛЬЯНС (BB+(RU) с позитивным прогнозом), выводит на рынок облигации с интересной формулой купона:

• «Ключевая ставка + 5,5%» — первые 13 месяцев,

• «Ключевая ставка + 4,5%» — следующие 14 месяцев,

• «Ключевая ставка + 3,5%» — оставшиеся 15 месяцев

500 млн р. Старт размещения — 29 августа

Подробнее о предварительных параметрах выпуска - в тизере флоатера АО БИЗНЕС АЛЬЯНС

Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/?id=e66725964f0f6b33da8141360baff9f9#

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Раскрытие информации и эмиссионная документация АО БИЗНЕС АЛЬЯНС

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Песочница LIVE: чему нас учат дефолты? 26 августа 16:00

- 26 августа 2024, 11:56

- |

В продолжении темы дефолтов по облигациям — новый выпуск импровизированной Песочницы. В прошлом видео мы разбирали недавние истории с дефолтами (смотреть YOUTUBE | ВК | RUTUBE)

Предлагаем снова проанализировать прошлое и попытаться извлечь из этих историй полезные уроки. Ваши вопросы по теме, пожалуйста, в комментарии к посту.

Встречаемся сегодня, 26 августа, в 16:00. Ссылки для подключения к трансляции YOUTUBE | ВК | RUTUBE

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

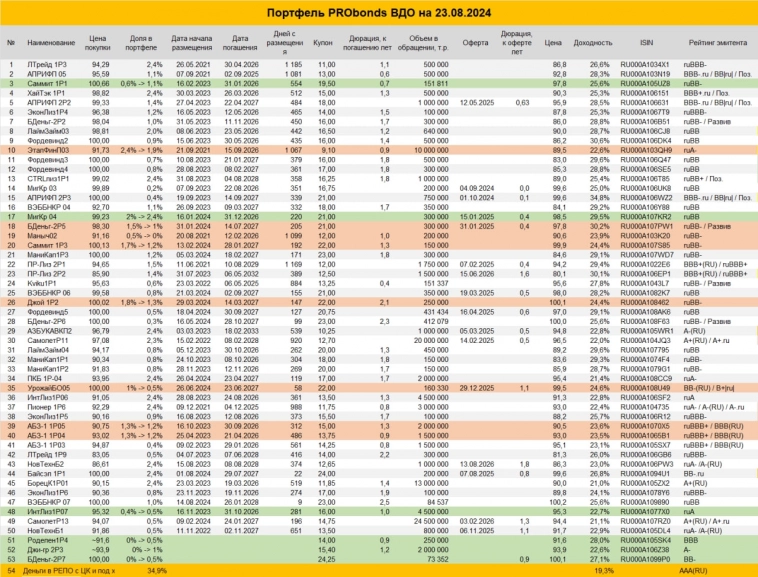

Сделки в портфеле ВДО. Оптимизация доходностей + Джи-групп

- 26 августа 2024, 09:34

- |

Сегодня — только оптимизация облигационных позиций в публичном портфеле PRObonds ВДО. Менее доходные — на выход, более доходные — на вход. Все операции — по 0,1% от активов за торговую сессию, начиная с сегодняшней. Исключения — Джи-групп, здесь покупка по 0,2% от активов за сессию, и Быстроденьги 2P7 (https://t.me/probonds/12504), здесь вся покупка сегодня на первичных торгах.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Доходности облигаций уносятся ввысь

- 26 августа 2024, 06:47

- |

Стоимость денег поднимается, настроения участников торгов портятся, рынок акций падает, идут вниз котировки облигаций, растут их доходности.

На нашем портфеле высокодоходных облигаций это мало заметно. Но хорошо заметно на графиках с динамикой доходностей. Приводим динамку доходностей для облигаций с кредитными рейтингами от B- до A+ (от ВДО до чуть выше ВДО). И график с доходностями ОФЗ с разными сроками погашения, на нем еще и история ставки денежного рынка (однодневных сделок РЕПО с ЦК).

( Читать дальше )

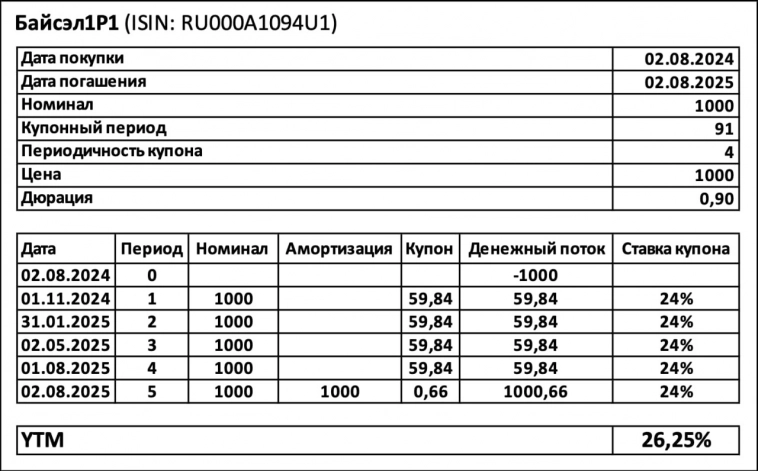

🤔 Что такое YTM и как ее считать?

- 25 августа 2024, 12:03

- |

Если вы только начали изучать облигации, то, вероятно, заметили, что доходность, которую пишет брокер рядом с наименованием облигации выше, чем ставка купона. Давайте разберемся в чем дело.

YTM (Yield to Maturity) — общий доход, ожидаемый от облигации, если облигация удерживается до погашения.

Этот вид доходности предполагает реинвестирование купонов внутри года и позволяет наиболее корректно сравнивать бумаги с разными параметрами (срок, купон, изменение цены)

На изображении, на примере недавнего выпуска облигаций Байсэл1Р1, показано как можно рассчитать YTM самостоятельно. Для этого в Excel необходимо расписать денежные потоки по облигации и даты их выплаты. Далее используем формулу ЧИСТВНДОХ(), которая и посчитает нам YTM.

Большинство инвесторов на практике используют калькуляторы доходности для подсчета, такие есть, например, на сайте Мосбиржи.

Более развернуто о важности этого параметра мы так же рассказывали в одной из серий обучающих видео 👉 YOUTUBE | ВК | RUTUBE

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал