Блог компании Иволга Капитал | 🤔 Что такое YTM и как ее считать?

- 25 августа 2024, 12:03

- |

Если вы только начали изучать облигации, то, вероятно, заметили, что доходность, которую пишет брокер рядом с наименованием облигации выше, чем ставка купона. Давайте разберемся в чем дело.

YTM (Yield to Maturity) — общий доход, ожидаемый от облигации, если облигация удерживается до погашения.

Этот вид доходности предполагает реинвестирование купонов внутри года и позволяет наиболее корректно сравнивать бумаги с разными параметрами (срок, купон, изменение цены)

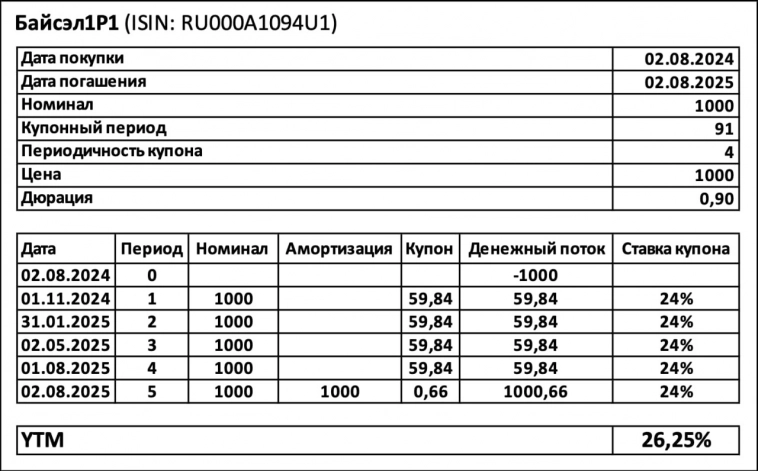

На изображении, на примере недавнего выпуска облигаций Байсэл1Р1, показано как можно рассчитать YTM самостоятельно. Для этого в Excel необходимо расписать денежные потоки по облигации и даты их выплаты. Далее используем формулу ЧИСТВНДОХ(), которая и посчитает нам YTM.

Большинство инвесторов на практике используют калькуляторы доходности для подсчета, такие есть, например, на сайте Мосбиржи.

Более развернуто о важности этого параметра мы так же рассказывали в одной из серий обучающих видео 👉 YOUTUBE | ВК | RUTUBE

Если у вас все еще есть вопросы, пишите их в комментариях.

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Это утверждение не соответствует действительности, сколько бы раз это ни было написано в инете. Не надо вводить в заблуждение неопытных инвесторов.

Если владеете английским, то также рекомендую хороший документ на эту тему.

Допустим, есть два стула варианта инвестиций: вкладывать каждый год по тысяче рублей в течение трех лет, или вложить тысячу сразу на три года. Если годовая ставка r не меняется со временем, оба варианта должны дать одинаковую будущую стоимость. То есть, трехлетняя инвестиция должна дать результат 1000(1+r)**3 — банк предложит именно такую сумму при погашении безотзывного трехлетнего вклада. Это можно интерпретировать так, что произошло последовательное «реинвестирование» 1000 рублей. С облигациями ситуация похожая. Любую купонную облигацию на таком рынке можно заменить бескупонной с той же приведенной стоимостью (бескупонная облигация — аналог вклада с капитализацией процентов). В конце трехлетнего срока, вложения в бескупонную и купонную должны дать одинаковый результат. Для бескупонной облигации его получить легко — PV*(1+r)**3. Для того, чтобы будущая стоимость купонной облигации совпала с этим значением, все ее купоны должны быть реинвестированы под ставку r. Именно это и имеют ввиду «академические издания», когда говорят про реинвестирование и YTM. Они всегда имеют будущую стоимость, future value. В формуле дисконтирования это не так очевидно, хотя тот факт, что каждый купон делится на величину в степени времени, неявно на это указывает.

тут вы упускаете ежегодную капитализацию. Т.е. либо вам банк платит проценты ежегодно и вы их докидываете на этот вклад, либо сам банк делает ежегодную капитализацию, но только в этом случае формула со степенью 3 будет работать.

Всё-таки обычно когда говорят об реинвестировании, речь идёт о купонах, а не об основной сумме. А когда основную сумму возводят в степень как у вас, то это называется аннуализация, а не реинвестирование. Я согласен, что это похожие вещи, и люди их путают, но это не значит, что можно утверждать, что чтобы получить текущую Ytm, надо реинвестировать купоны (или не дай бог аморты).

Сложноватый пример для меня, если я правильно понял, речь идёт о том, что люди не хотят принимать концепцию ранних выплат (купонов или даже процентов), а хотят мыслить только в рамках вклада с выплатой в конце, т.е. есть сумма и срок до погашения, а если какие-то выплаты им приходят раньше, то их надо куда-то срочно пристроить до погашения, и потом уже считать полный результат после погашения.

Ну такая точка зрения есть. Я на старом форуме банков много спорил по этому поводу с BAY, к-й такой подход оправдывал «заботой о новичках», а то мол запутаются. Но я боюсь, что никто про эти нюансы не знает. Фраза «реинвестирование купонов» для большинства означает, что купоны надо реинвестировать, а если этого не делать, то и Ytm не получишь. Но на самом же деле получишь, только не для всей суммы на весь срок.

СергейК, ну да, я тут забыл упомянуть, что конечно же и проценты реинвестируются вместе с основой суммой. 1000*(1+r) = 1000 + 1000*r. 1000*r это проценты. Вы их на следующий год вносите вместе с полученной назад тысячей на тот же вклад — то есть однозначно реинвестируете. (1000 + 1000*r)*(1+r) = 1000*(1+r)**2 и так далее.

Таким образом, видно что квадрат получается как результат реинвестирования (скобки можно раскрыть). Это математический результат, известный как бином Ньютона, аналогичное разложение работает для любых натуральных степеней.

Таким образом, капитализация может быть интерпретирована, как в том числе и реинвестирование полученных процентов.

Нужно задаться вопросом, отчего вообще весь сыр-бор с реинвестированием и YTM? Ведь достаточно формулы дисконтированных денежных потоков. YTM — ставка дисконтирования, которая приравнивает приведенную стоимость денежных потоков по облигации к ее цене. Все, точка. Четкое определение и никакого упоминания реинвестирования в нем нет.

Все дело в существовании еще одной концепции — horizon rate of return, holding period return. Доходность за период владения. Она нацелена на оценку финансового результата (прогноз или апостериорная доходность) и напрямую связана с необходимостью реинвестирования полученных денежных потоков. Если купить облигацию, реинвестировать все получаемые по ней денежные потоки (купоны, купоны на купоны, купоны на купоны на купоны и т.д...) а ставки будут меняться с течением времени, то финансовый результат в виде реализованной доходности при погашении облигации — [накопленная будущая стоимость/начальная инвестиция]**(1/T) — не совпадет с тем, который можно было бы изначально рассчитать с помощью YTM. Так проявляется риск реинвестирования.

Я думаю, академические авторы видят картину инвестиций в целом, и хотят как можно более полно изложить понятие YTM, упоминая про реинвестирование. Этим они, возможно, сбивают с толку читателей, таких как тот революционер, чей документ Вы посоветовали мне прочесть.

Я Вам очень рекомендую ознакомиться с книгой М. Лейбовица Inside the Yield Book, 2013 г. Это глубокий автор, долго и плодотворно анализирующий рынок облигаций и он разжевывает все концепции очень тщательно. Он лучше Фабоцци в смысле изложения самых основ.

Что касается Влада Бэя, — он, безусловно, дилетант в теме fixed income. Я помню, как он спорил со мной про дюрацию. Но этот человек начал и продолжает делать огромнейшую работу в том, что касается юридических и налоговых аспектов финансовых инструментов с постоянной доходностью. Я всегда обращаюсь к его блогу в случае каких-то сомнений.

Боюсь что в реальности они сбивают с толку наоборот 99% простых инвесторов, к-е просто не понимают смысла Ytm и верят на слово написанному, а своего мнения у них нет.

И мне не очень нравится, что вы называете того человека революционером. Я так понимаю, вы так делаете просто потому что не читали тот документ, а зря, там всего пара страниц по сути. Там чёткие логические рассуждения и хорошее объяснение Ytm.

>>Все дело в существовании еще одной концепции — horizon rate of return, holding period return. Доходность за период владения.

Если я правильно понял, вы пишете про то же самое, про что я уже ответил (вклад или любая инвестиция с выплатой в конце без промежуточных выплат), в таком случае я не очень понял зачем. Т.к. этот аргумент уже рассмотрен.

>>Так проявляется риск реинвестирования

Но он существует только в рамках концепции «все выплаты в конце». У нормальной Ytm ничего такого нет.

все сайт русбондса мучил

Спасибо!

Тогда формула простой доходности D к погашению без реинвестирования будет :

D = ( (N+S)/X ) ^ (1/T) — 1

Правильно я рассуждаю?

Эффективная доходность к погашению, обратите внимание, там ориентировочная, по упрощенной формуле. Простая к погашению тоже есть.

Ayrisu, Добрый день! Чтобы посчитать простую доходность к погашению, достаточно использовать следующую формулу:

пусть N — Цена продажи ( номинал, если держать до погашения)

X- Цена покупки

S — Сумма купонных выплат

Ax — НКД на дату покупки

An — НКД на дату погашения или продажи

T — дней до продажи или погашения

тогда ((N + An — Ax + S) / X ) ^ (365 / T ) - 1