SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev |Сравним сегодняшнее время с бумом доткомов 2000 года

- 19 марта 2021, 08:25

- |

Оптимистичные крайности в средствах массовой информации и на рынке могут сигнализировать о конце эпохи. Мы приведём пример из прошлого… в сравнение с аналогичной крайностью сегодня.

Автор: Роберт Фолсом

Перевод в субтитрах:

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

- комментировать

- 183

- Комментарии ( 9 )

Блог им. Yaitsev |Крипто-помешательство становится еще более безумным

- 18 марта 2021, 07:31

- |

Elliott Wave International обратила внимание на биткойн еще в сентябре 2010 года, когда цифровая валюта стоила копейки. С тех пор мир «криптовалют» сильно изменился. Сегодня узнаем об одной из последних криптовалютных разработок.

Автор: Боб Стокс

Перевод в субтитрах:

Текстовая версия видео:

Мир криптовалют продолжает расширяться.

Всё началось с Биткойна, кстати, о котором Боб Пректер писал ещё в «Теоретике Волн Эллиотта» 17 сентября 2010 года, когда цифровая валюта стоила копейки! Ниже цитата:

Биткойны обладают необходимыми свойствами денег: средством обмена (анонимным и на больших расстояниях), расчётной единицей (частной), делимостью (до восьми знаков после запятой), дефицитом (21 миллион), переносимостью (передаётся электронным способом) и является средством сбережения (текущий обменный курс -- по состоянию на август 2010 года составляет 1 биткойн, или BTC, равный 0.065 доллара США).

( Читать дальше )

Блог им. Yaitsev |Как выиграть у опасного «стадного импульса»

- 16 марта 2021, 20:30

- |

Мы все любим недорогие покупки… ...

Если только они не появляются на фондовом рынке.

Причина сводится к неопределенности. Мы знаем, сколько должны стоить фрукты и овощи у бакалейщика — но мы гораздо менее уверены в том, сколько платить за акции голубых фишек или акции индекса S&P 500.

Итак, как наш разум принимает решения, которые связаны с определённостью и неопределённостью?

Роберт Пректер и Уэйн Паркер, соавторы статьи «Финансово-экономическая дихотомия в социальной поведенческой динамике: социономическая перспектива» («Journal of Behavioral Finance», том 8, № 2, стр. 84–108, 2007) объяснят, что в каждой ситуации работают разные области мозга — буквально.

Когда мы тратим деньги в качестве потребителей, мы зависим от области неокортекса мозга, где живёт наша способность мыслить разумно.

( Читать дальше )

Блог им. Yaitsev |Как определить торговые установки на очень волатильном рынке?

- 15 марта 2021, 14:55

- |

Автор: Джеффри Кеннеди

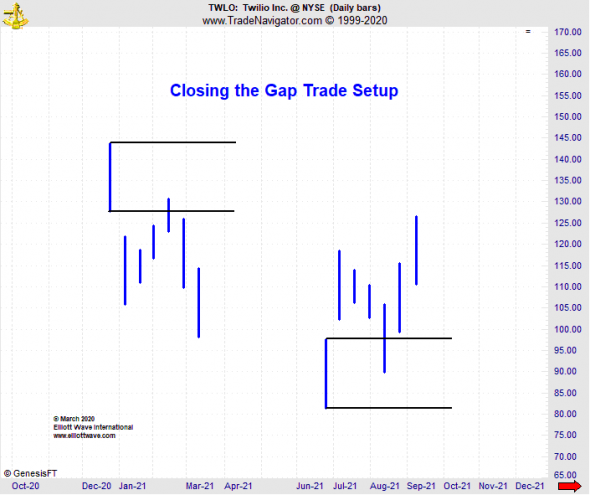

Признаками нестабильной рыночной среды являются ценовые разрывы. Как вы знаете, ценовой разрыв образуется, когда диапазоны двух ценовых баров не перекрываются, что приводит к появлению свободного пространства на вашем графике. Ценовые разрывы предлагают много информации, а также высоконадежные торговые установки.

Когда возникает ценовой разрыв, цены обычно пытаются его закрыть. Под этим я подразумеваю, что цены стремятся стереть разрыв заполнив свободное место на вашем графике. Когда это происходит, это называется установка закрытия разрыва.

Когда разрыв нисходящий, сперва я определяю диапазон бара, предшествующий этому разрыву. Следующим шагом является определение цены для входа в этом диапазоне. Это может занять один торговый день или несколько недель. Ключевой момент здесь быть терпеливым, наблюдать и ждать.

( Читать дальше )

Блог им. Yaitsev |Сэкономим $200,000? Сентимент WallStreetBets онлайн и бесплатно.

- 21 февраля 2021, 09:54

- |

Автор: TYLER DURDEN

На прошлой неделе мы писали, что после восстания на Reddit (и рейдов коротких сжатий), которые продемонстрировали громадную мощь онлайн-форума фондового рынка, один недавно созданный фонд Cindicator Capital пытался нанять «трейдеров специализирующихся на настроениях» у которых есть обширный опыт в Wall Street Bets, то есть кого-то у кого есть «3+ года активного опыта торговли с впечатляющими прибылями и убытками, глубокое знание опционов и индикаторов, твёрдое представление о вероятности, даже если кандидат незнаком с теорией. (т.е. хороший игрок в покер) и самое важное, кандидат должен «быть» активным участником r/wallstreetbets с учётной записью более > 365 дней и кармой более 1000".

Последнее требование было самым важным, поскольку фонд надеялся нанять «авторитетного участника» WSB, который представлял бы торговые идеи как «опытнейший» аккаунт WSB у которого хотя бы одна рекомендация вызывала безумные покупки (или продажи).

( Читать дальше )

Блог им. Yaitsev |Амстердам вытесняет Лондон и становится главным центром торговли акциями в Европе.

- 14 февраля 2021, 05:40

- |

Выход Великобритании из ЕС вызвал изменение в торговле акциями и производными финансовыми инструментами.

Автор: TYLER DURDEN

«Символично».

Именно так Аниш Пуаар — аналитик рыночных структур из Rosenblatt Securities в Лондоне, описывает событие в котором Лондон только что утратил статус центра торговли акциями ЕС.

Как сообщает The Financial Times, после того как Голландия выкупила бизнес, потерянный Великобританией после Brexit в прошлом месяце, Амстердам превзошёл Лондон в качестве крупнейшего центра торговли акциями в Европе.

На Euronext Amsterdam и голландских филиалах CBOE Europe и Turquoise в январе торговалось акций на сумму в среднем 9,2 млрд евро в день, что более чем в четыре раза больше, чем в декабре, это произошло из-за резкого падения объёмов торгов в Лондоне.

( Читать дальше )

Блог им. Yaitsev |Новые тенденции в Европе

- 11 февраля 2021, 08:20

- |

Подводя итог «одному из самых странных месяцев в истории рынка» пора заглянуть в будущее, как говорит наш глобальный рыночный аналитик в этом новом видео.

Автор: Brian Whitmer

Перевод в субтитрах:

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

Блог им. Yaitsev |Защитные стопы

- 28 января 2021, 20:08

- |

Автор: Джеффри Кеннеди

Четыре вида защитных стопов

Я давно хотел поговорить о защитных стопах в торговом классе, потому что это один из самых сложных аспектов успешного управления торговлей. Почему? Потому что, если защитный стоп установлен слишком близко, скорее всего, вы будете вынесены из торговли прямо перед большим движением, которому вы следовали. И наоборот, если защитный стоп установлен слишком далеко от того места, где цены в настоящее время торгуются, это подвергает вас ненужному рыночному риску.

Итак, прежде чем я скажу что либо на эту тему, давайте разберём, что такое защитные стопы? Защитные стопы это часть стратегии, которая направлена на ограничение потенциальных потерь путём установки защитного стопа на продажу, если у вас открыты длинные позиции или на покупку,

( Читать дальше )

Блог им. Yaitsev |Как использовать технику прочерчивания каналов Джеффри Кеннеди?

- 27 января 2021, 19:38

- |

Автор: Джеффри Кеннеди

Мы разобрались с линиями тренда и техникой прочерчивания каналов Р.Н. Эллиотта. Прежде чем перейти к следующей теме, я хотел бы поделиться своей техникой прочерчивания каналов.

Слишком часто эллиоттчики совмещают бычью разметку с альтернативной медвежьей. Тяжело осознать, что предполагаемая вами волна C, была на самом деле третьей волной. Как же узнать, когда волна C становится третьей волной? И как узнать, что вола четыре которую вы ведёте соответствует волне два, не большей и не меньшей степени волны два? Я потратил годы, пытаясь разработать инструмент или технику, которые подтверждали бы волновые паттерны и давали ответы на эти вопросы. Вот что я придумал.

Моя теория проста: пять волн состоят из трёх каналов, а три волны — только из одного. Движение цены в пределах каналов и выход из них подтверждает каждую волну Эллиотта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс