SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev |Почему банки стали более подвержены рискам, чем в прошлом?

- 07 октября 2024, 16:36

- |

Европейские налогоплательщики до сих пор ощущают на себе негативные последствия финансового кризиса, который произошёл шестнадцать лет назад. Возможно, в ближайшее время ситуация усугубится. Узнайте о новых рисках, которые сейчас возникают в банковском секторе.

Это не просто очередной финансовый кризис. Люди, которые платят налоги, ещё не оправились от потрясений, которые мировая финансовая система пережила шестнадцать лет назад. А сейчас, похоже, над банковским сектором нависла угроза ещё одного потенциального кризиса.

В нашем октябрьском обзоре Global Market Perspective, который был опубликован ранее, мы подробно рассказывали о...

Продажа правительством Германии части акций Commerzbank в прошлом месяце может привести к обострению ситуации. Как сообщает Financial Times, продажа акций на сумму 700 миллионов евро вызвала обвинения друг к другу и вопросы о том, кто и когда был в курсе происходящего.

Чтобы лучше понять ситуацию, нужно вернуться в январь 2009 года, когда правительство Германии впервые приобрело 25% акций Commerzbank в рамках мер по спасению во время мирового финансового кризиса.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Yaitsev |Можно ли сказать, что ваш банк является надёжным?

- 10 сентября 2024, 17:53

- |

Возможно, уже пришло извещение о необходимости оплатить счёт? Вот как заранее узнать о проблемах с банком, не дожидаясь, пока об этом заговорят все СМИ.

С 2000 года в США обанкротились почти 600 банков. Большая часть этих банкротств (более 80%) пришлась на период с 2008 по 2012 год. Можно ли сказать, что проблема, связанная с банкротствами банков, была решена за это время?

Мюррей Ганн, редактор издания «Global Rates & Money Flows», считает, что поспешность в этом деле может быть излишней, и в своём материале указывает на возможные риски и опасности.

Кредитный риск

Мы усовершенствовали наш сервис Bank Health Monitor и добавили в него больше банков США из разных регионов.

( Читать дальше )

Блог им. Yaitsev |Очередной банк стал банкротом.

- 20 мая 2024, 19:54

- |

Нет дыма без огня. Руководитель отдела глобальных исследований EWI — Мюррей Ганн показывает ключевой показатель, по обнаружению «дыма».

Еще один крах банка, еще одна низкая цена акций.

Базирующийся в Филадельфии Republic First Bank был закрыт в пятницу, а активы были проданы Fulton Bank. Republic First станет первым банкротством банка в 2024 году и явно не последним, учитывая наш прогноз волн Эллиотта для фондового рынка (так называемой экономики).

( Читать дальше )

Блог им. Yaitsev |Руководители центральных банков борются с тенденцией, пока она не закончится, а ЗАТЕМ присоединяются

- 15 апреля 2024, 17:49

- |

Приводит ли массовая покупка или продажа инвестиционного объекта центральными банками к росту или падению цены этого актива? Вы можете быть удивлены.

В своей знаковой книге «Социономическая теория экономики» основатель Elliott Wave International Роберт Пректер раскрывает 13 рыночных мифов, которые вредят инвесторам.

Большинство инвесторов принимают эти идеи за истину, но они обманывают инвесторов, заставляя их принимать неразумные решения. Вы можете прочитать их все, перейдя по ссылке ниже.

Прямо сейчас я хочу продолжить и обсудить один из этих мифов, который связан с утверждением, что целевые покупки и продажи центральных банков движут рынками.

Например, большинство экономистов и инвесторов согласятся с тем, что если центральные банки купят золото на миллиарды долларов, цена должна взлететь. И наоборот, активные продажи приведут к падению цены на золото.

Однако Роберт Пректер демонстрирует иную взаимосвязь:

( Читать дальше )

Блог им. Yaitsev |Приведут ли эти 2 сектора к снижению фондового рынка?

- 14 июня 2023, 16:22

- |

Индекс S&P 500 уже несколько месяцев находится в узком торговом диапазоне. Конечно, еще предстоит увидеть, куда приведет фондовый рынок следующее решающее движение цены. Если говорить о минусах, то эти сектора выглядят главными кандидатами на роль лидеров медвежьего рынка.

Автор: Bob Stokes

Хотя иногда кажется, что фондовый рынок США находится в нисходящем тренде с января 2022 года.

Причина, по которой это не так, заключается в том, что S&P 500 начиная как минимум с ноября находился в узком торговом диапазоне между 3700 и 4300 в течение более шести месяцев.

Некоторые наблюдатели полагают, что узкий торговый диапазон сохранится (Рейтер, 24 мая):

Акции настроены на диапазонную торговлю, поскольку центральные банки приближаются к финалу: опрос Reuters

Неудивительно, что некоторые считают, что если акции вырвутся из этого торгового диапазона, они будут расти.

Сильное ралли 2 июня, когда индекс Dow Industrials вырос более чем на 700 пунктов, безусловно, подтверждает это оптимистичное мнение.

( Читать дальше )

Блог им. Yaitsev |Le Crunch

- 18 апреля 2023, 16:17

- |

Автор: Мюррей Ганн

Кредитный кризис на нас.

2023 год становится годом суровых реалий конца эры легких денег. Уже были доказательства того, что кредитование сокращается, но недавние банковские колебания усугубили этот процесс.

( Читать дальше )

Блог им. Yaitsev |Цена кредитно-дефолтных свопов послужила предупреждением для Credit Suisse.

- 30 марта 2023, 18:02

- |

Цена страховки от дефолта (свопы кредитного дефолта) взлетела до небес из-за Credit Suisse, а теперь и из-за Deutsche Bank. Elliott Wave International предупреждали об этом еще в ноябре.

Автор: Боб Стокс

Кредитно-дефолтные свопы были придуманы в середине 1990-х годов, но многие люди не знали о них примерно до 2000 года, осведомленность резко возросла во время финансового кризиса 2008 года. Как вы помните, тогда во всех новостях были так называемые CDS.

Сегодня эти производные финансовые инструменты снова в новостях.

Короче говоря, кредитно-дефолтные свопы — это страховка от дефолта по долгу: чем выше предполагаемый риск дефолта, тем выше премии.

Имея это в виду, еще в ноябре издание Global Market Perspective опубликовало этот график:

( Читать дальше )

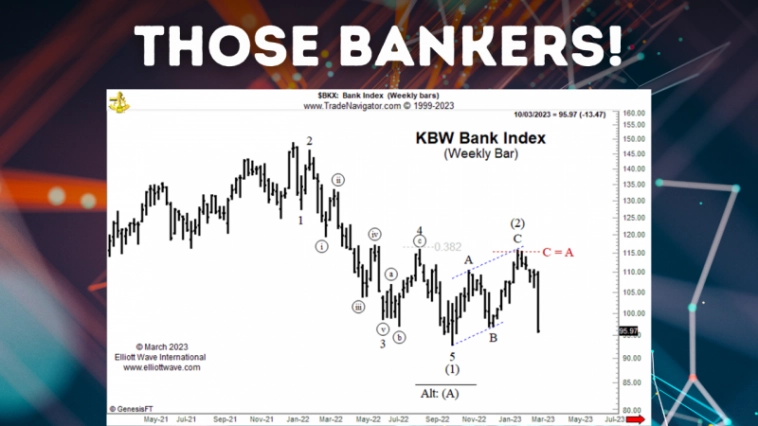

Блог им. Yaitsev |Ох уж эти банкиры!

- 20 марта 2023, 20:07

- |

Автор: Мюррей Ганн

Их снова начнут во всём обвинять.

Вот что мы говорили еще в октябре: «… с точки зрения волн Эллиотта кажется совершенно очевидным, что банковский сектор продолжит падать…»

Внезапно банки оказались в центре внимания. Крах криптобанка Silvergate совпал со старым добрым банком Силиконовой долины (SVB). Банк накопил большие убытки по своему портфелю облигаций и в конце концов, из-за оттока вкладчиков принял на себя часть удара. Обеспокоенность, ведущая к беспокойству, ведущая к панике со стороны большего количества вкладчиков в SVB, которые в основном состоят из венчурных инвесторов, которым не хватает одного-двух шиллингов (британцы говорят о высоком собственном капитале). Этим утром на финансовых рынках, по-видимому, ощущались отголоски, финансовые СМИ в волнении с высоким уровнем адреналина сообщали нам, что это произошло совершенно неожиданно. Однако для подписчиков EWI это всего лишь сбывающийся прогноз.

Еще в октябре прошлого года мы показывали приведенный сегодня график банковского индекса KBW. Под заголовком «Скучные банки, разбухающие из-за проблемных облигаций» мы писали о том, что банки несут большие убытки по своим портфелям облигаций и что эта проблема не исчезнет. Самое главное, мы отметили очень очевидное пятиволновое снижение индекса и констатировали:

( Читать дальше )

Блог им. Yaitsev |Пластик фантастик

- 17 января 2023, 16:58

- |

Автор: Мюррей Ганн

Отчаявшиеся британские потребители обращаются к кредитным картам.

Данные по потребительским кредитам за ноябрь, опубликованные в Великобритании на этой неделе, показали увеличение использования кредитных карт на 1,2 миллиарда фунтов стерлингов, что намного выше ожиданий. На протяжении 2022 года использование кредитных карт неуклонно снижалось, но внезапно подскочило до самого высокого месячного уровня с 2004 года. Почему?

При тенденции к понижению социальных настроений (а именно, индекса FTSE 250) этот внезапный скачок в использовании кредитных карт не происходит, потому что потребители чрезвычайно уверены в завтрашнем дне. Напротив, точно так же, как американские потребители выбрасывают свои кредитные карты по мере того, как норма сбережений падает, это является признаком снижения реальной заработной платы, что скорее всего заставит людей обращаться к кредитам, чтобы поддержать свой уровень жизни. Времена все более отчаянные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс