Блог им. Vladimirnabirzhe |Бюджет до 2042 года: жизнь в режиме дефицита

- 18 декабря 2025, 19:34

- |

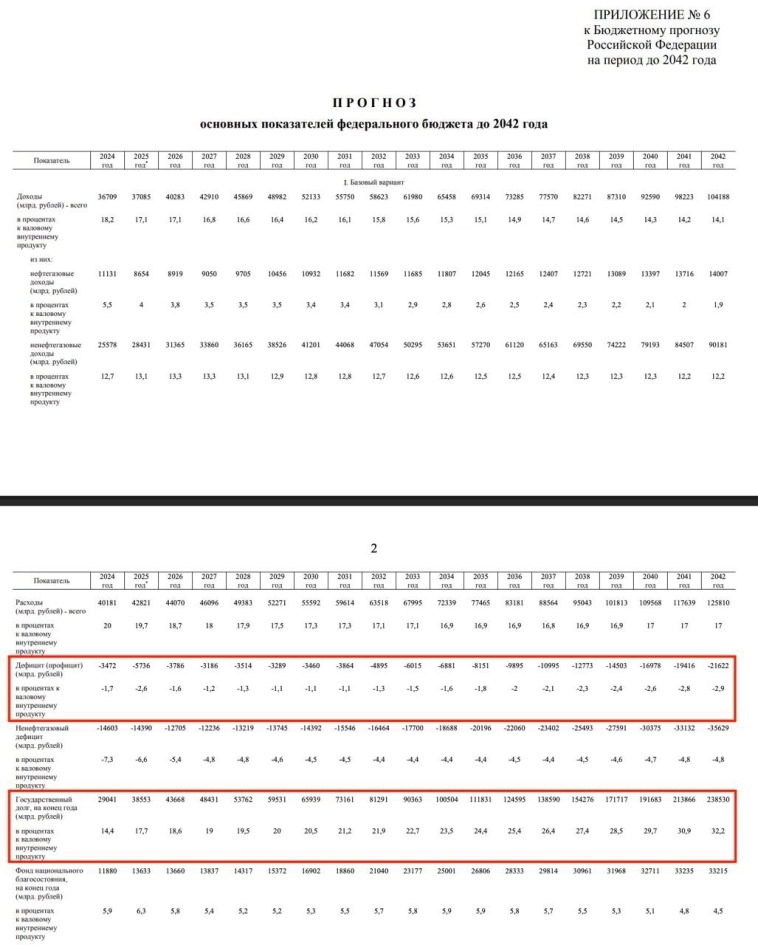

В бюджетном прогнозе до 2042 года есть одна деталь, которая сразу задаёт тон всей картине. На всём горизонте нет ни одного года с профицитом. Дефицит закладывается как устойчивая характеристика бюджетной траектории.

В базовом сценарии госдолг растёт с 38 трлн рублей сейчас до 238 трлн рублей к 2042 году, а его доля в ВВП увеличивается с 17% до 32%. Формально это по-прежнему выглядит умеренно и укладывается в рамки управляемости.

Консервативный сценарий рисует уже другую динамику. Госдолг достигает 453 трлн рублей, а отношение долга к ВВП поднимается до 69%. При этом дефицит бюджета начинает играть заметную роль в формировании спроса, добавляя экономике несколько процентов ВВП за счёт заимствований.

Если рассматривать эту модель в логике долгосрочного планирования, её внутренние допущения считываются достаточно ясно. Бюджет всё больше опирается на долг как на инструмент сглаживания роста и расходов. Такая модель возможна, пока рынок готов этот долг переваривать, а стоимость заимствований остаётся контролируемой.

( Читать дальше )

- комментировать

- 369

- Комментарии ( 2 )

Блог им. Vladimirnabirzhe |Тезисы от Набиуллиной касательно ДКП

- 25 сентября 2025, 15:01

- |

Ожидания рынка по дальнейшему снижению ставки стали сдержаннее; мы будем двигаться, тщательно выверяя шаги.

- Происходит значительное ускорение кредитной активности в России:

«Значительное ускорение роста кредита, которое произошло в июле и в августе, если оно сохранится несколько месяцев подряд, это явный сигнал того, что уже произошло заметное смягчение денежно-кредитных условий»

Слишком быстрое снижение ключевой ставки может разогнать маховик инфляции.

- Россия впервые проходит полноценный экономический цикл, сейчас экономика выходит из перегрева:

В предыдущие эпизоды были внешние шоки, происходила резкая остановка экономики, причем практически одномоментно, по широкому кругу отраслей: выстреливала вверх безработица, всплеск инфляции.

Сейчас процесс выхода из перегрева, он не резкий, он постепенный

Ранее мы с вами говорили о том, что агрессивно ронять ставку ЦБ не будет, как и о снижении на прошлом СД на 1%. Текущую динамику стоит сохранять и я согласен с мнением.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс