Vladimir Kiselev

💸Возможный дефолт китайского девелопера Evergrande. Что происходит?

- 21 сентября 2021, 16:08

- |

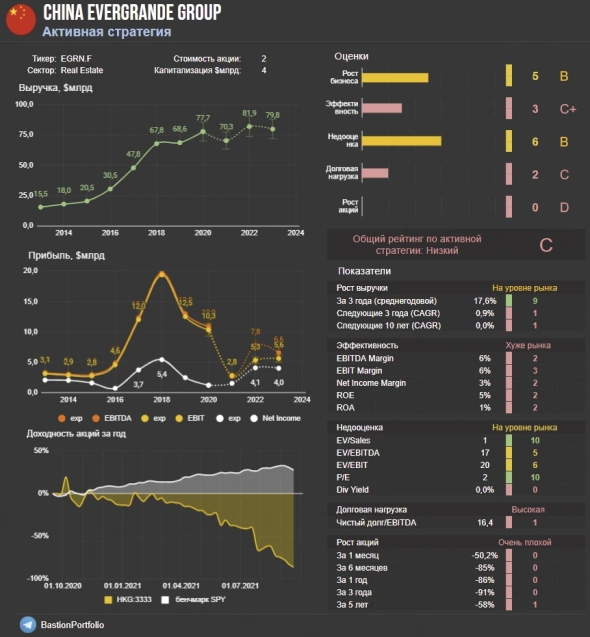

Один из крупнейших китайских девелоперов China Evergrande из-за проблем с нехваткой денег в последние недели стал объектом пристального внимания для мировых СМИ. Компания вынуждена приостанавливать стройки, а обязательствам на сумму $300 млрд грозит дефолт. Что в реальности происходит с Evergrande и может ли крах компании вызвать кризис в мировой экономике, как это было, например, с банкротством Lehman Brothers в 2008 году?

Что такое Evergrande? Компания основана в 1996 году в городе Гуанчжоу. С тех пор Evergrande преодолела путь от небольшого регионального девелопера до огромного многопрофильного инвестиционного холдинга с годовой выручкой более $70 млрд.

Сейчас Evergrande является вторым девелопером Китая с 1300 активных строек, имеет бизнес по производству бутилированной воды, футбольный клуб, производителя электромобилей и даже сеть домов для пожилых людей.

Быстрый рост осуществлялся за счет долга. Стратегия Evergrande основывалась на модели «три больших, один низкий»: большой долг, большое кредитное плечо, большой оборот, низкая себестоимость. За последние 7 лет размер кредитов и займов вырос в 6 раз. Хотя некоторое время назад компания объявила о цели снизить долговую нагрузку, в реальности этого не случилось.

( Читать дальше )

- комментировать

- 2.6К

- Комментарии ( 5 )

"ЧЕЛОВЕК, КОТОРЫЙ РАЗГАДАЛ РЫНОК"

- 21 сентября 2021, 08:26

- |

История фонда Renaissance Technologies и его основателя математика Джима Симонса теперь переведена на русский язык под названием «Человек, который разгадал рынок». Считаю ее одной из лучших книг, чтобы понять, кто противостоит вам, когда вы активно торгуете на рынке акций. Еще раз публикую тезисы, которые остались после прочтения оригинала.

Фонду Renaissance Technologies удалось получить один из лучших результатов в истории инвестирования. С 1988 года среднегодовая доходность составила 39,1%. Для сравнения историческая доходность Уоррена Баффетта — 20,5% годовых, у Рэя Далио – 12%. Активы под управлением Renaissance составляют более $80 млрд, что позволяет ему входить в десятку крупнейших хедж-фондов мира.

Основатель фонда – математик Джим Симонс. До 40 лет он занимался академической наукой и работал в IBM, не помышляя о карьере в инвестициях. Однако в конце 70-х годов его привлек рынок торговли фьючерсами и он решил попытать удачу, чтобы разбогатеть. Симонс основал свой фонд.

Первые годы трейдинга Симонса были ужасными. Без какого-либо опыта он торговал на интуиции, что привело его к тяжелым эмоциональным проблемам. В середине 80-х годов сотрудники фонда опасались, что он может совершить самоубийство.

После 10 лет неудач Симонс решил начать все заново. В 1988 году создал фонд на совершенно новой идее, которая тогда была революционной для Уолл-Стрит. Что если все сделки автоматизировать, а решения будут принимать алгоритмы? Тогда влияния негативного фактора эмоций удастся избежать.

( Читать дальше )

Texas Instruments: дивидендная доходность выше среднего + хороший рост

- 16 сентября 2021, 12:21

- |

Texas Instruments — третья по капитализации компания США в секторе производителей полупроводников. TI разрабатывает и производит аналоговые и встроенные процессоры, которые используются в электронике — от зубных щеток до промышленного оборудования и автомобилей.

Texas Instruments славится хорошими темпами роста дивидендов. За последние 5 лет среднегодовой прирост составил 15%, что значительно выше среднего уровня для американского рынка акций.

Увеличивать выплаты акционерам помогает устойчивый рост мирового спроса на электронику. Бизнес компании хорошо диверсифицирован по направлениям. Ни один из сегментов (промышленность, автомобильная электроника, персональная техника) не занимает долю в выручке боле 40%.

( Читать дальше )

Почему растет цена на газ в Европе?

- 10 сентября 2021, 10:24

- |

Стоимость газа на рынке Европы обновила исторический максимум. Цена октябрьского фьючерса по индексу самого ликвидного европейского хаба TTF вчера впервые в истории превысила $700 за тысячу кубометров. За последний год спотовые цены на газ в Европе выросли в 6 раз, что позволяет рассчитывать на значительный рост выручки и дивидендов Газпрома по итогам года. Почему на европейском газовом рынке случился такой ажиотаж?

Главная причина — низкие запасы газа. Из-за холодной погоды прошлой зимой сильный спрос на электроэнергию привел к падению запасов газа в европейских хранилищах до рекордно низкого в истории уровня.

Помимо этого, на дефицит топливного рынка также повлиял быстрый выход экономики из кризиса после ослабления локдаунов. Во втором квартале 2021 года потребление газа в Европе оказалось на 25% больше, чем год назад. Это самый быстрый темп прироста с начала подсчетов в 1985 году.

( Читать дальше )

Самые ожидаемые IPO российского рынка

- 08 сентября 2021, 10:25

- |

Бум на мировом рынке IPO приближается и к России. После многолетнего затишья, вызванного стагнацией экономики и санкциями, Ozon, Segezha, Совкомфлот и EMC показали, что российские компании способны привлекать капитал по неплохим мультипликаторам оценки. Какие наиболее интересные размещения акций ждут нас в дальнейшем?

Сортировка от наиболее интересных к наименее интересным:

1. Вкусвилл. Даже на зрелом рынке продуктового ритейла можно придумать что-то новое и потеснить лидеров. Ставка на средний класс, качественные продукты под собственной маркой и быстрая доставка через мобильное приложение позволили компании в прошлом году попасть в десятку крупнейших продуктовых ритейлеров РФ.

Ожидается, что ВкусВилл в ближайшее время подаст документы для IPO в США в этом году или в начале следующего с листингом на биржах Нью-Йорка и Москвы. Оценка в $3-5 млрд — почти 30x EBITDA за 2021 год.

( Читать дальше )

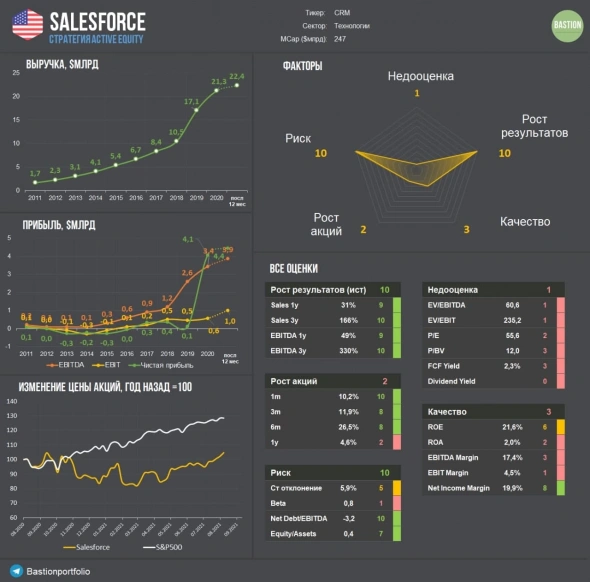

Salesforce: лидер рынка CRM-систем с основателем во главе

- 31 августа 2021, 10:43

- |

Salesforce — американская компания, разработчик одноимённой CRM-системы, предоставляемой по модели SaaS (программное обеспечение как услуга). Акции попали в подборку компаний, в руководстве которых стоят владельцы-основатели, и вызвали интерес у подписчиков, поэтому делаем несколько наблюдений о бизнесе.

1. Salesforce была основана в 1999 году бывшим вице-президентом Oracle Марком Бениоффом, а также еще тремя программистами компании.

Системы управления взаимоотношениями с клиентами (CRM) существовали и до появления Salesforce, однако Бениофф предложил клиентам максимально простую схему работы — без услуг консультантов по интеграции, допсоглашений и расходов на покупку оборудования и серверов. От пользователя требовалось лишь зайти на сайт и начать работать.

2. Сегодня Salesforce превратилась в лидера рынка CRM-систем. ПО компании позволяет заниматься сбором данных о клиентах, управлением сделок, контролем за менеджерами, аналитикой, прогнозированием и множеством других задач.

( Читать дальше )

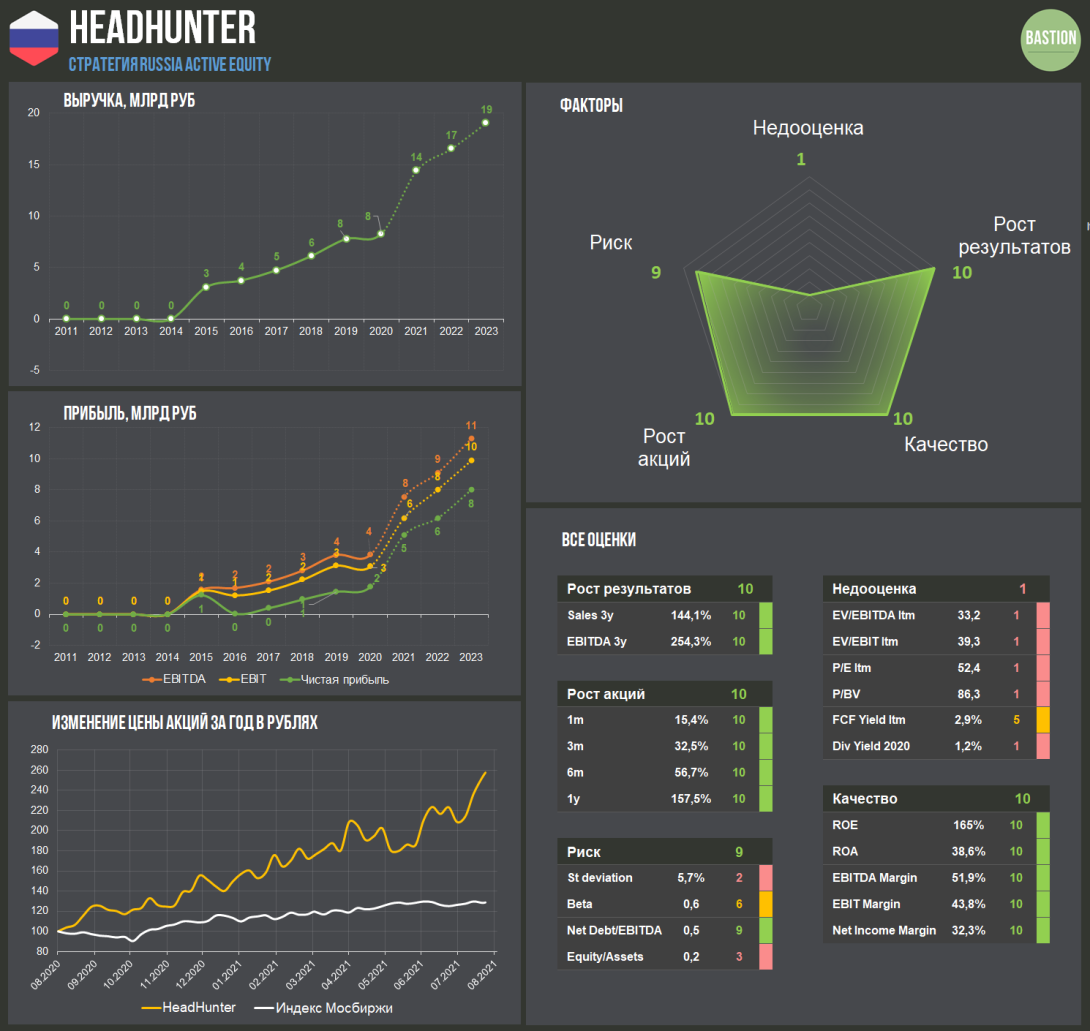

Инвесткомитет HeadHunter: история роста, но с дорогой оценкой

- 24 августа 2021, 13:14

- |

HeadHunter на прошлой неделе опубликовал сильный отчет по итогам II квартала 2021 года. Рост выручки составил 2,5 раза в годовом выражении, рост чистой прибыли — в 4,5 раза. Акции компании проходят в портфель по активной стратегии, поэтому обновляем мнение и приводим тезисы за и против компании.

HeadHunter на прошлой неделе опубликовал сильный отчет по итогам II квартала 2021 года. Рост выручки составил 2,5 раза в годовом выражении, рост чистой прибыли — в 4,5 раза. Акции компании проходят в портфель по активной стратегии, поэтому обновляем мнение и приводим тезисы за и против компании. 📖Брифинг

HeadHunter — крупнейшая российская онлайн-платформа для подбора персонала. Ранее компания развивалась Mail.Ru Group, но в 2016 году была продана группе инвесторов во главе с фондом «Эльбрус Капитал» за ₽10 млрд. Текущая капитализация HeadHunter составляет ₽190 млрд, то есть с момента продажи за 5 лет оценка выросла в 19 раз. На текущий момент «Эльбрус Капитал» сохраняет 31,9% компании, у структуры Goldman Sachs — 8,7%, остальное — в свободном обращении.

( Читать дальше )

Тинькофф - рекордная капитализация в $20 млрд

- 18 августа 2021, 12:33

- |

Депозитарные расписки группы Тинькофф со дна рынка в марте 2020 года выросли в 10 раз в долларовом выражении. Капитализация за это время увеличилась с $2 млрд до $20 млрд. За счет чего Тинькофф создал столько стоимости для акционеров?

1) Кризис, которого не случилось. В начале марта 2020 года во время начала пандемии многие аналитики, в том числе и я, ожидали продолжительного периода спада в мировой экономике. Кризис должен был привести к росту просроченных платежей по кредитам и объемов резервов у банков, что обрушило бы их прибыль.

В реальности к концу марта ФРС наполнила рынки огромным объемом ликвидности. Сверхмягкая денежная политика привела к снижению курса доллара и падению ставок во всем мире. Это снизило стоимость привлечения финансирования для банков.

Кроме того, перезапуск мировой экономики через огромные бюджетные стимулы в развитых странах быстро восстановил покупательную способность населения. К концу 2020 года банки во всем мире начали расформировывать резервы, что привело к росту прибыли.

( Читать дальше )

Золото как инфляционный хедж. О чем говорят последние 50 лет

- 09 августа 2021, 11:39

- |

50 лет назад президент США Ричард Никсон в прямом эфире объявил, что доллар больше не будет привязан к золоту. Раньше мировые ЦБ имели возможность обменять доллары США на унцию золота по фиксированной цене в $35. Такая финансовая система заставляла ФРС соблюдать жесткую дисциплину. Нельзя было просто так запустить печатный станок и увеличить предложение денег, так как это привело бы к массовому набегу на американский золотой запас.

Конец обеспечения доллара золотом в 1971 году закончился рекордной за десятилетия инфляцией в США. Темпы роста цен стали двузначными, а золото в следующие 8 лет выросло в 20 раз. Видимая корреляция между стоимостью золота и потребительскими ценам тогда привела к всеобщему мнению, что драгоценный металл является хорошим хеджем от инфляции. Тем не менее, это не подтверждается историческими данными.

Если бы золото действительно было бы хорошим хеджем от инфляции, то отношение его цены к индексу потребительских цен было бы более или менее постоянным. В реальности за последние 50 лет коэффициент колебался от 1 до 8,4.

( Читать дальше )

IPO Robinhood - держаться подальше? Инвестиционные тезисы.

- 28 июля 2021, 11:39

- |

29 июля в четверг акции онлайн-брокера Robinhood начнут торговаться на бирже NASDAQ под тикером HOOD. Предположительно в этот же день они станут доступны на Спб бирже. Организаторы размещения рассчитывают привлечь до $2,3 млрд при оценке около $35 млрд.

Что представляет бизнес компании? Влад Тенев и Байху Бхатт запустили приложение Robinhood в 2013 году. Основная идея заключалась в «демократизации» инвестиций. Никаких сложных торговых терминалов — через простой интерфейс мобильного приложения клиент торгует акциями с нулевыми комиссиями.

Как Robinhood зарабатывает деньги? В 2020 году 75% доходов компании пришлось на продажу заявок о потоках сделок клиентов маркетмейкерам (Payment for order flow). Упрощенно это работает так:

1) Инвестор размещает ордер на покупку и или продажу акций через приложение.

2) Robinhood за плату передает эту заявку маркетмейкеру, который исполняет сделку.

( Читать дальше )

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс