Блог им. VladProDengi |Positive объявил о параметрах дополнительной эмиссии! Сколько и как повлияет на акции?

- 07 марта 2024, 18:31

- |

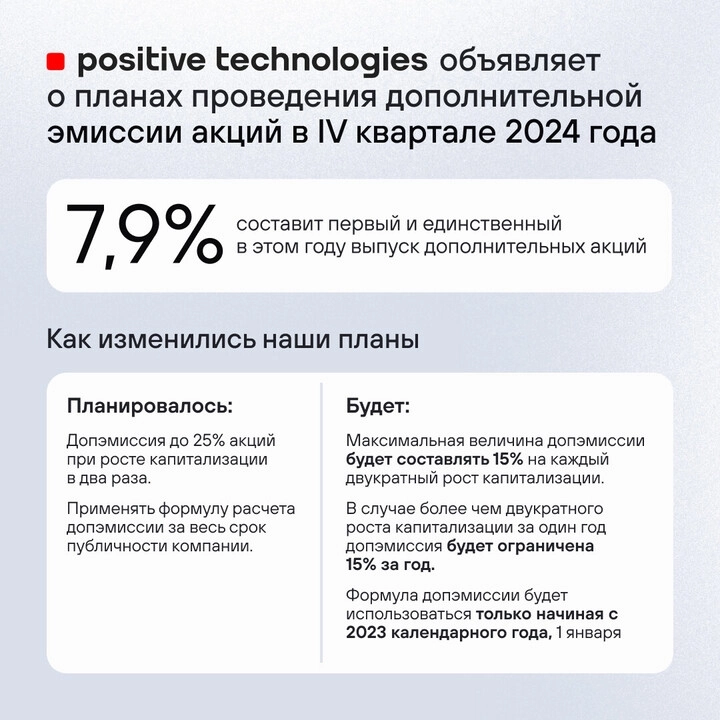

Компания также заявила, что максимальная величина дополнительной эмиссии будет составлять 15% на каждый двухкратный рост капитализации (т.е. от планов в 25% отошли в меньшую сторону). Рынок такому повороту событий обрадовался, акции в моменте растут.

Справедливая оценка

Финализирую цифры по справедливой цене с учетом дополнительной эмиссии акций. При прибыли в 8,5 млрд руб. справедливая цена акций Positive (по P/E = 15) = 1 800 рублей. При потенциальной прибыли от 12 до 15 млрд руб. в 2024 году, справедливая оценка от 2 520 до 3 160 руб. за 1 акцию. От текущих значений потенциал от 7% до 26% на горизонте года.

Нейтрально отношусь к Positive, в портфеле нет и добавлять пока не планирую.

Подпишитесь на канал, чтобы читать больше качественной аналитики! t.me/Vlad_pro_dengi

- комментировать

- Комментарии ( 1 )

Блог им. VladProDengi |Обзор результатов Positive за 2023 год. Ждем решения о допэмиссии

- 07 марта 2024, 15:12

- |

Результаты за 2023 год

📌 Отгрузки (выручка) = 25,3 млрд руб. (за 2022 год = 14,5 млрд руб.)

📌 Чистая прибыль = 8,5 млрд руб. (за 2022 год = 6,1 млрд руб.)

Я прогнозировал чистую прибыль в диапазоне от 8,5 до 11,9 млрд руб. за 2023 год, прошли по нижней границе. Отгрузки выросли на 74%, чистая прибыль — на 39%. Причина в том, что сильно нарастили затраты.

9 апреля Positive представит итоговую отчетность, посмотрим, по каким статьям их нарастили.

Я прогнозировал выручку в 2024 году на уровне 35 млрд руб., НО нашел прогнозы компании по отгрузкам, и у них в планах на 2024 год = 40-50 млрд руб., на 2025 – 70-100 млрд руб. Это очень амбициозно, при этом план на 2023 год Positive выполнила.

📊 Мои новые прогнозы на 2024 год:

Отгрузки = 40-50 млрд руб. (доверимся компании)

Чистая прибыль = 12-15 млрд руб. (закладываю маржинальность в 30%)

💸 Дивиденды

В середине марта совет директоров рекомендует первую часть дивидендов за 2023 год, а 9 апреля собрание акционеров утвердит это решение.

( Читать дальше )

Блог им. VladProDengi |Обзор Ренессанс-Страхования — по операциям убыток, а чистая прибыль рекордная. Как так?

- 07 марта 2024, 01:59

- |

Ренессанс-Страхование – страховая компания, которая занимает 6-е место в России среди страховых компаний по объему продаж страховых продуктов.

📊 Общая сумма страховых премий (выручка), в млрд руб.

• 2018 – 70,3

• 2019 – 71,7

• 2020 – 82,8

• 2021 – 104,3

• 2022 – 105,3

• 2023 (9 мес.) – 85,2, мой прогноз по году = 114,9

В 2022 году мы видим, что выручка не выросла. В 2023 году темп роста выручки будет на уровне 9%. Видим замедление, НО компания говорила, что дальше можно рассчитывать на темпы роста в 15% в год.

У Ренессанса два ключевых сегмента выручки — страхование жизни ииные виды страхования (авто, ДМС, грузы, недвижимость и т.д.). За счет диверсификации по страховым продуктам компания довольно гибка к изменениям.

✔️ Страховые премии по страхованию жизни, в млрд руб.

• 2018 – 34,2

• 2019 – 33,7

• 2020 – 45,7

( Читать дальше )

Блог им. VladProDengi |Мосбиржа выплатит рекордные дивиденды. Интересны ли акции?

- 06 марта 2024, 12:04

- |

☄️Наблюдательный совет Мосбиржи рекомендовал дивиденды за 2023 год в размере 17,35 руб. на 1 акцию

Доходность составляет 8,6%.

Мосбиржа отправит на выплату дивидендов 39,5 млрд руб. Это 65% от чистой прибыли компании, при том что в стратегии компания указывала, что будут платить не менее 50%. Значит, больше при возможности платить будут — это хорошо.

Я прогнозировал 30,4 млрд руб. на дивиденды и 13,35 руб. на 1 акцию, но нам вернули должок за 2022 год, когда заплатили только 30,4% от прибыли.

Собрание акционеров утвердит дивиденды 25 апреля.

📈 Справедливая цена

Прибыль Мосбиржи в 2024 году вероятно будет рекордной, НО разовой, из-за эффекта высоких ставок и роста процентных доходов. Я жду прибыль 74,8 млрд руб. в 2024 году, в 2025 году я прогнозирую снижение прибыли до 58,9 млрд руб. из-за смягчения политики ЦБ.

Справедливая стоимость компания по прибыли 2025 года составляет 260 руб. за 1 акцию (по P/E = 10).

Вот мой свежий обзор последнего отчета Мосбиржи, прочитайте, если пропустили.

( Читать дальше )

Блог им. VladProDengi |Цены на золото обновили исторический максимум. Пора покупать акции Полюса?

- 05 марта 2024, 16:54

- |

🔥 Цена на золото обновила исторический максимум — 2 131,5 $ за унцию.

Я смотрю помимо текущей цены еще фьючерсы на следующие месяцы:

май — 2 144,2 $ за унцию

июнь — 2 151,8 $ за унцию

Таким образом, глобальный рынок закладывает рост цен на золото в этом году на фоне снижения ключевых ставок мировыми ЦБ (в первую очередь, США).

Я не прогнозирую цену золота и только слежу за ней, потому что от нее зависит прибыль золотодобывающих компаний. И сейчас цена золота в рублях превысила 193 000 руб.(!), что очень хорошо для Полюса.

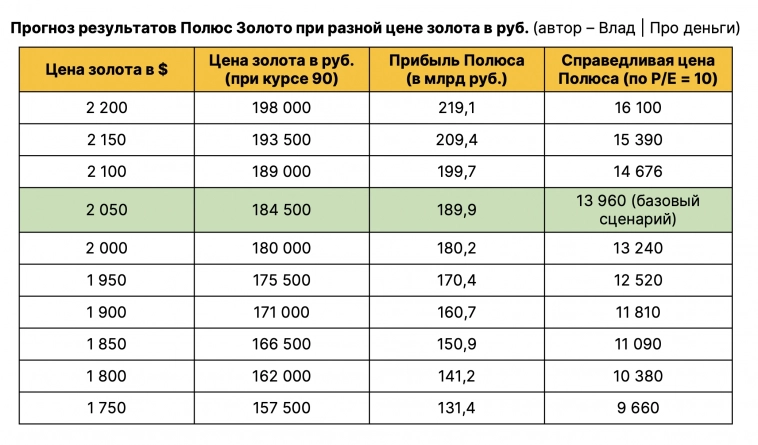

Составил табличку и посчитал чистую прибыль и справедливую цену акций Полюса в зависимости от разной цены золота в рублях (прогноз достаточно консервативный).

Справедливая цена акций Полюса

При цене 193 000 + руб. за унцию золота, справедливая цена Полюса выше 15 000 руб. за 1 акцию, при этом пока я сохраняю базовый сценарий и целевую цену в 13 900 – 14 000 руб.

( Читать дальше )

Блог им. VladProDengi |X5 внесена в список экономически значимых организаций! Дивиденды стали ближе

- 05 марта 2024, 12:53

- |

Правительство утвердило перечень из 6 экономически значимых организаций. В него вошли бенефициары Альфа-Банка, АльфаСтрахования, Акрона, Азбуки Вкуса, угольной компании из Хакасии и X5.

🔍 Что дает X5 вхождение в список ЭЗО?

Статус ЭЗО позволяет российским бенефициарам через суд получить акции и доли таких компаний в прямое владение, исключив из цепочки собственников иностранные холдинговые структуры (ИХК), либо передать право на них кому-то другому. Документ позволяет через суд временно приостановить в отношении ЭЗО корпоративные права ИХК, например, голосовать на собраниях, получать дивиденды, распоряжаться акциями и долями.

Я понимаю закон так — владельцы X5 придут в российский суд и потребуют передать владение компанией с голландского юридического лица на российское (раньше для этого не было оснований). Суд разрешит передачу владения по закону об ЭЗО. И это, в свою очередь, откроет путь для выплат дивидендов (потому что владельцем будет российское юридическое лицо). В структуре собственников при этом ничего не поменяется, владельцы бизнеса будут те же.

( Читать дальше )

Блог им. VladProDengi |Я запустил свою стратегию автоследования!

- 04 марта 2024, 17:49

- |

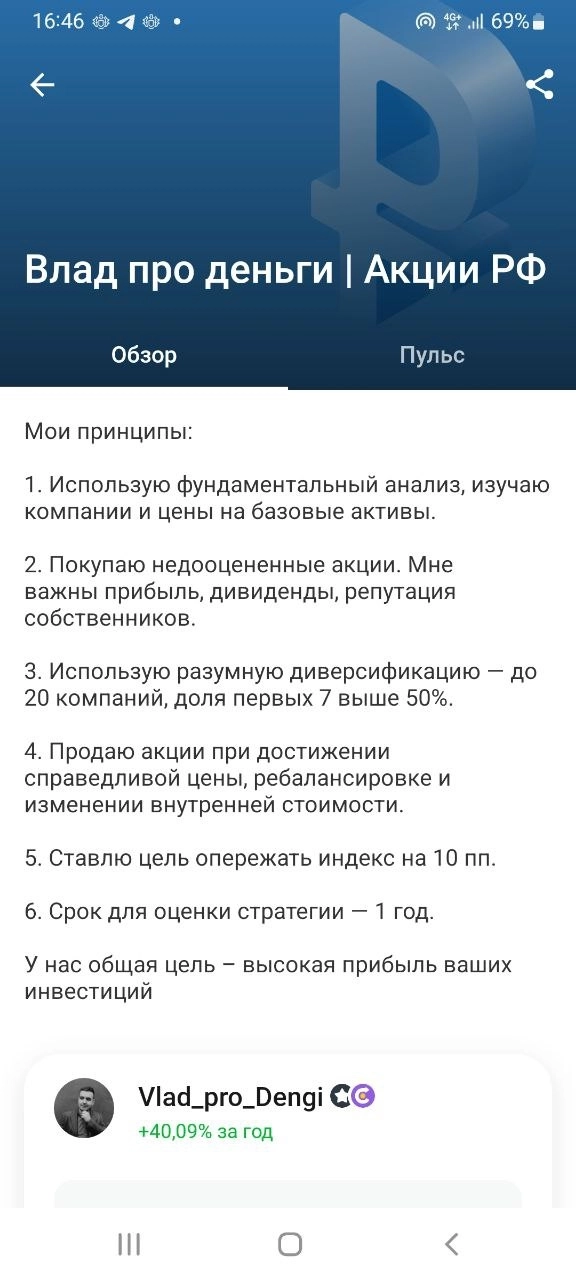

Уважаемые друзья, сегодня я сделал еще один шаг вперед в работе на фондовом рынке и запустил стратегию автоследования «Влад про деньги | Акции РФ» в Тинькофф Инвестициях.

Стратегия автоследования дает вам возможность подписаться на автоматическое повторение моих сделок в вашем портфеле. Теперь я буду приносить вам пользу не только своими обзорами, но и непосредственно инвестированием на фондовом рынке.

Стратегия актуальна тем из вас, кому не хватает времени на анализ отчетности компаний и выбор лучших активов на российском рынке.

Мои принципы управления капиталом в стратегии:

1️⃣ Использую фундаментальный анализ, изучаю компании и цены на базовые активы (нефть, золото, сталь и т.д.).

2️⃣ Покупаю недооцененные акции. Мне важны прибыль, дивиденды, собственный капитал и долг, мультипликаторы (в сравнении с историей и конкурентами), репутация собственников. Цены на акции долгосрочно следуют за финансовыми показателями компаний, в первую очередь, за прибылью.

( Читать дальше )

Блог им. VladProDengi |Акции Сбера уже по 300, НО продавать еще рано

- 04 марта 2024, 14:12

- |

💸 Дивиденды

Интриги по дивидендам практически нет. Сбер направит на выплаты 50% от чистой прибыли, а это 33,47 руб. на 1 акцию или 11,2% от текущей цены.

Г. Греф ждет прибыль в 2024 году выше текущей, мои ожидания по прибыли — 1 541 млрд руб., дивиденды — 34,1 руб. или 11,4% в следующем году.

📈 Справедливая цена Сбера

Сбер все еще недооценен. Если вы вычтете из цены акций дивиденды (которые будут на горизонте 2,5 месяцев), то цена акций Сбера сейчас около 263 руб.

При потенциальной прибыли в 1 541 млрд руб. в 2024 году, справедливая цена = 341 руб. (по P/E = 5). Моя оценка консервативна, потому что ранее Сбер оценивался и по P/E = 6.

За январь Сбер отчитался лучше в сравнении с прошлым годом, следующий отчет — за февраль Сбер опубликует 12 марта.

Ждем новый отчет и объявление дивидендов. Всех, кто держит Сбер, поздравляю — восходящая динамика акций отражает финансовое состояние компании, все по делу.

( Читать дальше )

Блог им. VladProDengi |Мой российский портфель на 29.02.2024 — снова лучше индекса!

- 01 марта 2024, 12:35

- |

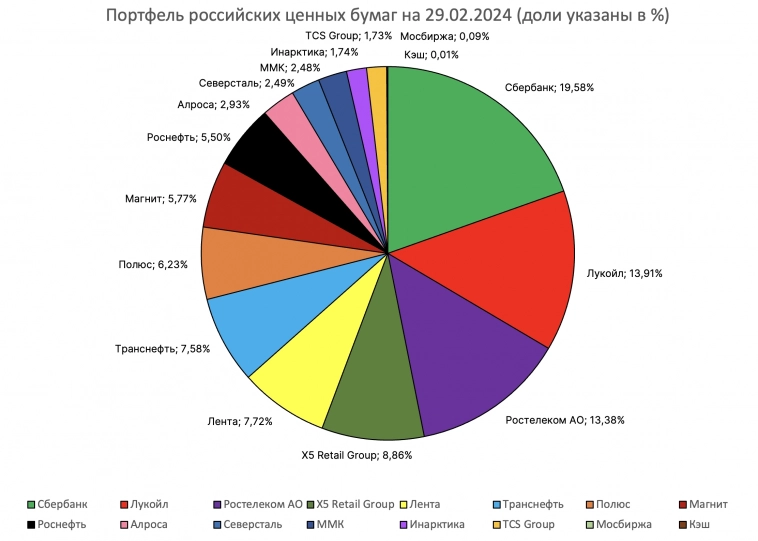

Я ежемесячно подвожу итоги своих инвестиций. В феврале 2024 года я ускорил опережение индекса Мосбиржи.

✔️ Динамика моего портфеля за первые 2 мес. 2024 = +12,88% (за январь была 6,11%)

Динамика индекса MCFTRR (индекс Мосбиржи с дивидендами и налогами) за первые 2 мес. 2024 = +5,84%

✔️ Динамика моего портфеля относительно индекса за первые 2 мес. 2024 = +7,04% (за январь опережение было = +1,84%)

Я скорректировал результаты за январь и изменил метод подсчета доходности. Я использовал ранее метод XIRR, но он немного (на пару процентов) завышает фактическую доходность, поэтому я буду использовать другой, наиболее точный способ учета доходности – модифицированный метод Дитца.

Моя цель: заработать на 10 пп. больше, чем дает рыночный индекс с дивидендами, по итогам года. Получится больше – хорошо, при этом обогнать индекс, тем более на 10 пп. — непросто. Начало года отличное, я доволен.

Вот мои 15 позиций в российских ценных бумагах (по ссылкам самые свежие новые обзоры, в каждом обзоре — обоснование справедливой цены, прогноз по прибыли на 2024 год и прогноз дивидендов) и на диаграмме вы можете увидеть их доли в портфеле.

( Читать дальше )

Блог им. VladProDengi |Полюс Золото сильно отчитался за 2023 год. Стоит ли покупать акции компании?

- 01 марта 2024, 09:41

- |

Финансовые результаты Полюса за 2023 год

✔️ Выручка = 469,5 млрд руб. (за 1-е полугодие = 186,3 млрд руб., за 2-е полугодие = 283,2 млрд руб.)

Сказались рост цен на золото (150 тыс. руб. за унцию в 1-м полугодии против 184 тыс. руб. во 2-м полугодии) и увеличение объемов продаж (с 1 261 до 1 647 тыс. унций). Добыча была неизменной, продали во 2-м полугодии остатки с 1-го.

Выручка за 2023 год — рекордная, предыдущий рекорд был в 2021 году = 365,2 млрд руб.

И цены на золото в рублях, с которыми коррелирует выручка Полюса, все еще очень высоки.

✔️ Чистая прибыль = 151,4 млрд руб. (за 1-е полугодие = 42,4 млрд руб., за 2-е полугодие = 108,9 млрд руб.)

Да, в 2021 году прибыль была выше – 166,9 млрд руб., НО в 2023 около 54 млрд руб. из прибыли съедены хеджированием и курсовыми разницами. Я считаю их разовыми факторами при неизменности курса и цен.

⚠️ Долг – самый главный для меня момент при оценке отчета! Тут есть хорошая новость и плохая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс