Блог им. VladProDengi |Мосбиржа выплатит рекордные дивиденды. Интересны ли акции?

- 06 марта 2024, 12:04

- |

☄️Наблюдательный совет Мосбиржи рекомендовал дивиденды за 2023 год в размере 17,35 руб. на 1 акцию

Доходность составляет 8,6%.

Мосбиржа отправит на выплату дивидендов 39,5 млрд руб. Это 65% от чистой прибыли компании, при том что в стратегии компания указывала, что будут платить не менее 50%. Значит, больше при возможности платить будут — это хорошо.

Я прогнозировал 30,4 млрд руб. на дивиденды и 13,35 руб. на 1 акцию, но нам вернули должок за 2022 год, когда заплатили только 30,4% от прибыли.

Собрание акционеров утвердит дивиденды 25 апреля.

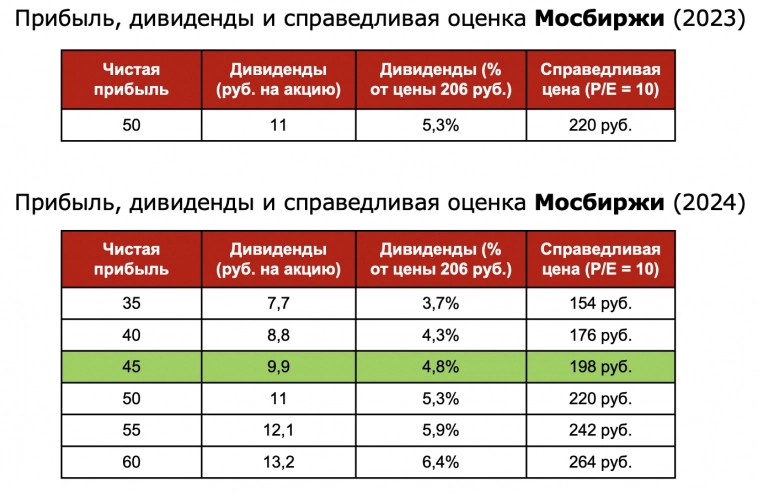

📈 Справедливая цена

Прибыль Мосбиржи в 2024 году вероятно будет рекордной, НО разовой, из-за эффекта высоких ставок и роста процентных доходов. Я жду прибыль 74,8 млрд руб. в 2024 году, в 2025 году я прогнозирую снижение прибыли до 58,9 млрд руб. из-за смягчения политики ЦБ.

Справедливая стоимость компания по прибыли 2025 года составляет 260 руб. за 1 акцию (по P/E = 10).

Вот мой свежий обзор последнего отчета Мосбиржи, прочитайте, если пропустили.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. VladProDengi |Мосбиржа показала рекордную прибыль и 2024 год будет еще лучше. Пора покупать?

- 27 февраля 2024, 18:09

- |

Компания опубликовала отличный отчет за 2023 год и 4-й квартал, разбираю, чего ждать от компании в будущем.

ℹ️ Финансовые результаты

✔️ Операционные доходы (выручка) за 2023 год = 104,7 млрд руб. (в 2022 году = 83,5 млрд руб., в 20213 = 54,9 млрд руб.)

Операционные расходы увеличились, так как выросли 2 основных вида доходов – комиссионные и процентные.

✔️ Комиссионные доходы = 52,2 млрд руб. (в 2022 году — 37,5 млрд руб., в 2021 = 41,6 млрд руб.)

Кол-во инвесторов выросло с 22,9 млн человек до 29,7 млн. И заметно, что Мосбиржа получает больше комиссионных доходов в конце года. В 4-м квартале комиссионные доходы составили 16 млрд руб.

✔️ Чистые процентные доходы = 50,8 млрд руб. (в 2022 году — 41,8 млрд руб., в 2021 году – 13,1 млрд руб.)

Эта часть доходов Мосбиржи зависит от ключевой ставки ЦБ. По моим расчетам, изменение ключевой ставки на 1 пп. дает изменение прибыли Мосбиржи на 4 млрд руб. (за счет процентных доходов), если есть снижение ставки – есть снижение доходов, есть рост ставки – есть рост доходов.

( Читать дальше )

Блог им. VladProDengi |Мосбиржа возобновит работу 3 января

- 02 января 2024, 19:05

- |

Коллеги, завтра в обычном режиме начинаются торги на Мосбирже. С 3 по 5 января будет можно торговать, 6 и 7 января – выходные, биржа закрыта, с 8 января (понедельник) торги продолжатся в обычном режиме.

Начнем с вами этот год с обзора ММК (Магнитогорский металлургический комбинат), который планирую выпустить завтра, сравним 3-го российского металлурга с Северсталью и НЛМК, которых рассмотрели ранее.

Обзор Северстали: t.me/Vlad_pro_dengi/650

Обзор НЛМК: t.me/Vlad_pro_dengi/665

P.S. И хочу поделиться новогодними подарками от супруги, приятно, когда близкие люди поддерживают интересы. Г. Маркса давно хотел прочитать, его книга «О самом важном» входит в топ-5 лучших работ про инвестиции на фондовом рынке по мнению У. Баффета. Через неделю поделюсь с вами ее основными мыслями.

Хороших праздников вам!

Блог им. VladProDengi |Итоги моих инвестиций в 2023 году. Как я обогнал рынок?

- 31 декабря 2023, 12:50

- |

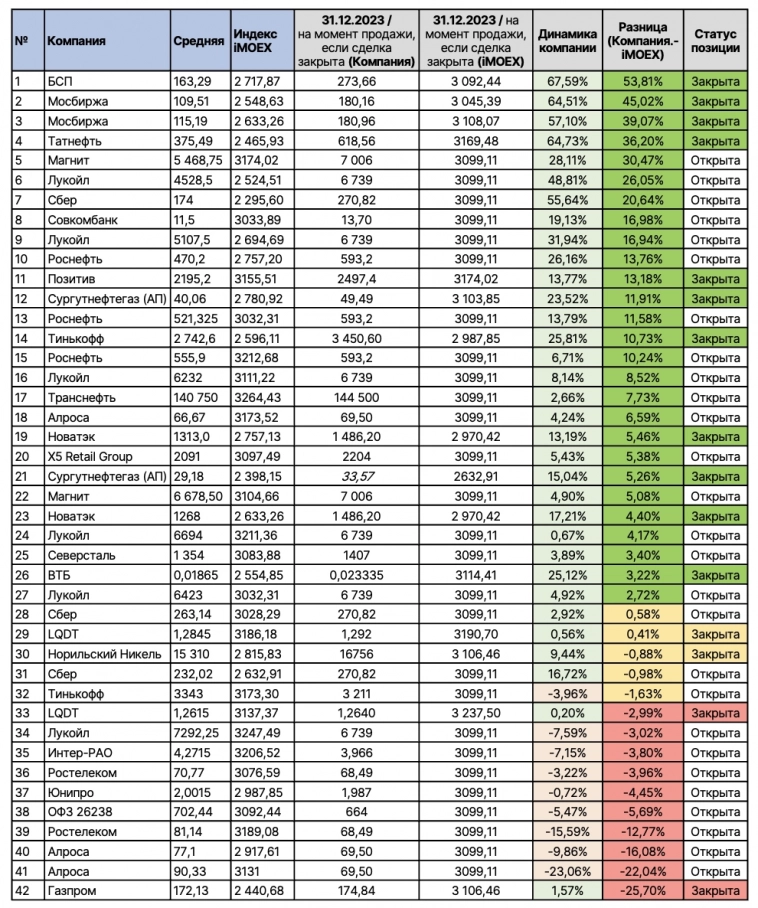

➡️Мои инвестиции в российские акции за 2023 году

Я сравниваю динамику активов, которые добавил в портфель, с динамикой широкого рынка (в случае России, с индексом iMOEX, который включает 50 крупнейших компаний). Мне важно, чтобы компании, которые я добавил в портфель, росли быстрее широкого рынка. В индексы включены лучшие компании, задача – выбрать лучшие из лучших.

Мои итоги года

42 позиции я открыл за это время, 33 из них показали положительную динамику (79%), 27 показали динамику лучше рынка (64%). Считаю отличным результатом для себя.

Средняя динамика позиций относительно iMOEX = + 7,51%.

✔️ Топовых сделок — 7 (динамика выше рынка на 20 и более %) – БСП, дважды Мосбиржа, Татнефть, Магнит, Лукойл и Сбер

❌ Больших ошибок — 2 (динамика хуже рынка на 20 и более %) – Газпром, Алроса

Примечания к таблицам:

В расчете не учитываются дивиденды (потому что сравнение идет с индексом iMOEX, который не учитывает дивиденды). Это немного снижает результаты, потому что уменьшает эффективность сделок по компаниям, которые только что выплатили дивиденды, но еще не закрыли гэп (Лукойл, Ростелеком).

( Читать дальше )

Блог им. VladProDengi |Какие дивиденды заплатит Мосбиржа с рекордной прибыли?

- 22 ноября 2023, 18:54

- |

🖥 Разбираем отчет Мосбиржи за 3-й квартал

Все хорошо, но уже недешево

📌 Комиссионные доходы за 3 кв.: 14,4 млрд руб. (за 1-й кв. = 10 млрд руб., за 2-й кв. = 11,9 млрд руб.)

Комиссии растут вслед за объемами торгов, объемы в октябре снова были рекордные (135,5 трлн руб.), для понимания, средний месячный объем торгов в 2022 году был = 88 трлн руб., а в сентябре 2023 — 124,1 трлн руб.

📌 Чистые процентные доходы за 3 кв.: 11,5 млрд руб.(за 1 кв. = 13,7, за 2 кв. = 8,3 млрд руб.)

📌 Чистая прибыль за 3 кв.: 14,3 млрд руб. (за 1-й кв. = 14,3 млрд руб., за 2-й кв. = 12,1 млрд руб.)

(!) Прибыль за 9 месяцев = 40,7 млрд руб.

Это очень много, Мосбиржа поставила абсолютный рекорд по прибыли, за весь 2022 год прибыль была 36,3 млрд руб., в 2021 – 27,6 млрд руб. за год.

Для Мосбиржи сейчас золотое время, объемы торгов значительно выросли (самый долгий бычий тренд на это тоже повлиял) и высокие процентные ставки позволяют получать высокий доход на капитал.

( Читать дальше )

Блог им. VladProDengi |Оборот торгов на Мосбирже растет. Почему покупать не стоит?

- 05 октября 2023, 14:15

- |

🏦Мосбиржа показывает отличные результаты торгов по итогам сентября

* Напоминаю, что объем торгов — важнейший операционный показатель, который коррелирует с прибылью и выручкой биржи. Например, корреляция объема торгов с прибылью Мосбиржи составляет 85,5%.

Рост оборота торгов ➡️ ведет к росту комиссионных доходов биржи, что ведёт к росту прибыли

Данные по обороту торгов Мосбиржи

— в 2022 году в ср. за месяц = 88 трлн руб.

— май 2023 = 94,2 трлн руб.

— июнь 2023 = 97,3 трлн руб.

— июль 2023 = 103,7 трлн руб.

— август 2023 = 127,5 трлн руб.

— сентябрь 2023 = 124,1 трлн руб. (да, меньше, чем в августе, но на истории – очень неплохо)

Обзор стратегии Мосбиржи до 2028 года вот тут, посмотрите, если пропустили: t.me/Vlad_pro_dengi/507

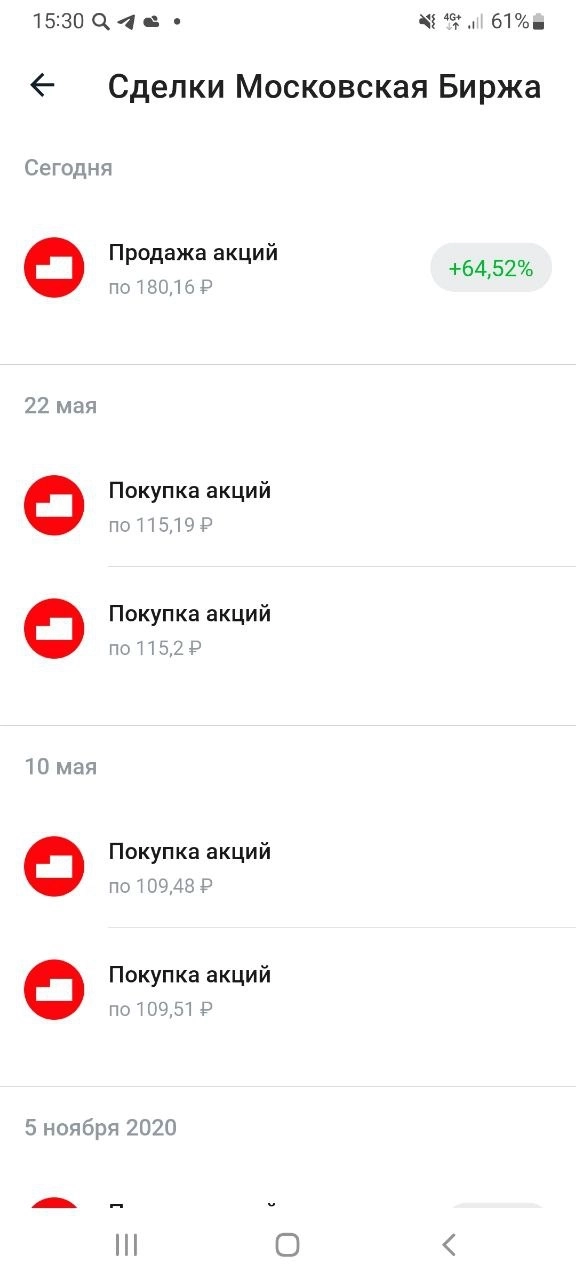

Я зафиксировал 64% и 57% прибыли по цене 181 руб. за 1 акцию. Да, в этом году Мосбиржа может получить 50 млрд руб. прибыли с учетом высоких ставок, но в 2024 году повторить результат ей будет крайне трудно, поэтому считаю, что Мосбиржа оценена справедливо.

( Читать дальше )

Блог им. VladProDengi |Мосбиржа представила новую стратегию, а акции упали. Почему?

- 29 сентября 2023, 00:24

- |

🏦 Мосбиржа представила новую стратегию развития до 2028 года

— компания рассчитывает на 10 IPO / SPO (крупных) в год (IPO – первичное размещение акций компаний на бирже, SPO – размещение дополнительных акций, которые принадлежат действующим акционерам, то есть увеличение free float без увеличения кол-ва акций)

— +200% новых эмиссий корпоративных облигаций (не совсем понятно, от какого уровня)

— рост клиентской базы в 10 раз (тоже непонятно от какого уровня)

— привлечение иностранных инвесторов

— содействие редомициляции на финансовый рынок РФ российских компаний, зарегистрированных за рубежом

— существенный рост капитализации группы при долгосрочной устойчивой чистой прибыли 65+ млрд руб. к 2028 году

— новая дивидендная политика: минимальный уровень дивидендов составляет не менее 50% от чистой прибыли Мосбиржи, дивиденды выплачиваются раз в год; дивиденды определяются как величина на свободного денежного потока на капитал (формулы нет, поэтому ориентируемся на 50% от прибыли)

( Читать дальше )

Блог им. VladProDengi |Пора фиксировать Мосбиржу. Почему?

- 25 сентября 2023, 18:34

- |

Зафиксировал 1/3 позиции по Мосбирже в +64,5% за 4 месяца.

2/3 акций пока оставил, буду закрывать от 185 до 195. Дальше компания уже будет справедливо оценена с учетом потенциальной прибыли в 2024 году.

Мой обзор Мосбиржи вот тут:

t.me/Vlad_pro_dengi/501

(от 10 мая)

Апдейт по целям:

t.me/Vlad_pro_dengi/501

(от позавчера)

Мосбиржа была 2-й позицией по объему. Теперь первые три позиции — Сбер, Лукойл и Транснефть.

Фундаментальный анализ + бычий рынок пока хорошо работают в паре, посмотрим, что будет дальше.

Поздравляю всех, кто заработал на росте акций компании. Всем хорошей недели! 👍

Подпишитесь на мой полезный канал, чтобы читать больше аналитических статей, всем рад: t.me/Vlad_pro_dengi

Блог им. VladProDengi |Что купить на коррекции? Лучшие идеи на рынке!

- 20 сентября 2023, 01:58

- |

➡ Пока рынок падает, собрал список своих актуальных идей

В таблице указаны компании, которые я рекомендовал к покупке (10 из 11 есть в моем портфеле, все кроме Интер-РАО), мои прогнозы по их прибыли за 2023 год и целевые цены (на основе исторической оценки по мультипликатору P/E, цена / прибыль). Также на основе прибыли я спрогнозировал потенциальные дивиденды за 2023 год.

Безусловные фавориты — Лукойл и Транснефть, чуть похуже Сбербанк и Роснефть. Интер-РАО тоже интересен, но рассчитывать на высокие дивиденды не приходится. Более рисковые истории — Юнипро и ВТБ, тут пока без дивидендов.

Для Транснефти, Лукойла, Юнипро, Сбербанка, Мосбиржи прогноз по прибыли с высокой вероятностью будет повышен на 2023 год после отчета за 3-й квартал, для Роснефти и Татнефти вероятность повышения ниже, но тоже есть.

Алроса пока выглядит хуже рынка несмотря на фундаментальную недооценку из-за:

1) обсуждения запрета G7 на импорт роcсийских алмазов (плохо то, что Бельгия на 2021 год давала 36% выручки)

( Читать дальше )

Блог им. VladProDengi |Итоги торгов на Мосбиржи за август. Лучший месяц в истории!?

- 05 сентября 2023, 00:50

- |

Мосбиржа подвела итоги торгов в августе. Показатели отличные

Объем торгов выше был только в марте 2022.

* Объем торгов — важнейший операционный показатель, который коррелирует с прибылью и выручкой бирж. Например, корреляция объема торгов с прибылью Мосбиржи составляет 85,5%.

🔼Рост оборота торгов ведет к росту комиссионных доходов биржи, что ведёт к росту прибыли

Мосбиржа порадовала данными по обороту

— в 2022 году в ср. за месяц = 88 трлн руб.

— май 2023 = 94,2 трлн руб.

— июнь 2023 = 97,3 трлн руб.

— июль 2023 = 103,7 трлн руб.

— август 2023 = 127,5 трлн руб. (очень большой прирост месяц к месяцу)

Целевая цена по Мосбирже — 200 руб. за акцию. Рассчитана по P/E = 10 при прибыли в 40 млрд руб. за 2023 год. Обзор отчета за 1-е полугодие вот тут t.me/Vlad_pro_dengi/440. Мосбиржа 2-я позиция в моем портфеле после Сбера, средняя 112 руб. за 1 акцию (+52% по открытой позиции).

Всех акционеров Мосбиржи поздравляю с хорошими операционными результатами компании 🤝

Подпишитесь на мой уютный полезный ТГ-канал, чтобы первыми читать новые обзоры компаний, вот-вот опубликую обзор Транснефти: t.me/Vlad_pro_dengi . 👍

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс