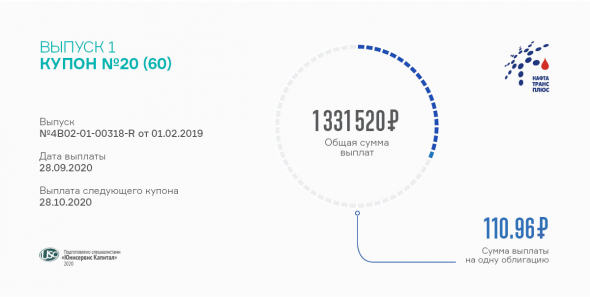

Блог компании Юнисервис Капитал |Выплачен 20 купон по 1 выпуску ООО ТК «Нафтатранс плюс»

- 28 сентября 2020, 14:37

- |

Доход инвесторов начисляется по ставке 13,5% годовых и выплачивается ежемесячно. Сумма выплаты за одну облигацию — 110,96 руб., за весь выпуск — 1 331 520 руб.

Эмиссия серии БО-01 (RU000A100303) — первая из двух, находящихся в обращении. Объем дебютного выпуска — 120 млн руб. Бумаги поступили на биржу в феврале 2019 г. сроком на 5 лет. Текущая ставка будет действительна до ближайшей плановой оферты, которая состоится в феврале 2021 года.

В августе облигации первой серии торговались 21 день. Сформированный оборот за месяц составил немногим более 6 млн руб., что лишь на 11,7 тыс. меньше, чем в июле. Средневзвешенная цена месяца — 102,6% от номинала. Динамика по ней положительная, с приростом на уровне 0,18 пункта.

ООО ТК «Нафтатранс плюс» принимает участие в развитии на территории Сибири сети автозаправочных станций концерна Shell. Недавно были запущены в эксплуатацию две новых АЗС, еще две — готовятся к открытию до конца текущего года. В данном проекте «Нафтатранс» обеспечивает логистику, осуществляя поставку ГСМ на все действующие сибирские локации. Подробности — в нашем материале.

- комментировать

- Комментарии ( 0 )

Блог компании Юнисервис Капитал |16 купон получили инвесторы «Транс-Миссии»

- 25 сентября 2020, 16:52

- |

Для выплаты 16 купона владелец сервиса такси «Таксовичкоф» перечислил сегодня в НРД 1 618 200 руб. из расчета 107,88 руб. на одну облигацию по ставке 15% годовых.

Номинал бондов — 10 тысяч, однако эмитент уже начал амортизационное погашение бумаг. Первая выплата состоялась 26.08.2020г. в размере 12,5% от номинальной стоимости. На данный момент объем облигаций в обращении — 131,25 млн руб. при общем объеме эмиссии 150 млн. руб.

Следующий амортизационный платеж компания проведет вместе с выплатой 18-го купона в ноябре, а окончательное погашение бумаг состоится в мае 2022 года.

Несмотря на начавшийся процесс погашения займа облигации «Транс-Миссии» продолжают активно интересовать инвесторов — в августе бумаги серии БО-П01 (RU000A100E70) набрали оборот порядка 15 млн руб., а средневзвешенная цена выросла на 1,02 пункта и зафиксирована на уровне 104,98% от номинала бондов.

( Читать дальше )

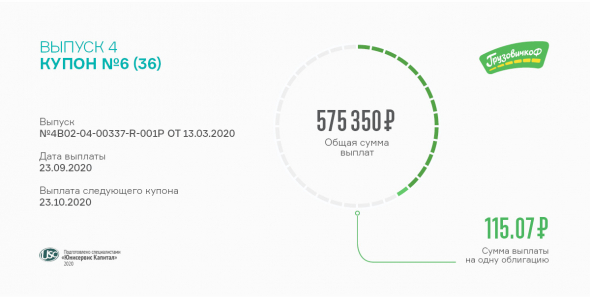

Блог компании Юнисервис Капитал |«Грузовичкоф» выплатил 6 купон по 4 выпуску облигаций

- 23 сентября 2020, 16:26

- |

Купонный доход установлен на уровне 14% годовых и зафиксирован на весь период обращения облигационного выпуска. Сумма выплаты за одну бумагу номиналом 10 тысяч составляет 115,07 руб., за все облигации выпуска объемом 50 миллионов — 575 350 руб.

Размещение бондов серии БО-П04 (RU000A101K30) началось в марте 2020г. Компания планирует погасить выпуск в апреле 2023-го. Трехгодичный период обращения разбит на 36 купонов продолжительностью 30 дней.

В августе объем торгов по данному выпуску эмитента составил 5,7 млн руб., что почти на 4,3 млн меньше, чем месяцем ранее. А вот котировки бумаг выросли аж на 4,28 пункта — средневзвешенная цена месяца достигла рекордного значения — 111,24% от номинальной стоимости облигаций.

Мувинговый сервис «Грузовичкоф» ведет активную экспансию, наращивая свое присутствие в городах с населением порядка 200 тысяч человек. Всего за год автопарк компании вырос почти вдвое — с 2458 до 4114 автомобилей, большая часть из которых (3409 ед.) находится в собственности компании. Дальнейшая стратегия развития сервиса включает в себя, в том числе, выход и на Европейский рынок.

Блог компании Юнисервис Капитал |«НЗРМ» направил в НРД средства на выплату 19 купона

- 21 сентября 2020, 11:45

- |

Общая сумма купонных выплат составляет 887 680 рублей. Доход инвесторов начисляется каждые 30 дней по ставке 13,5% годовых, которую эмитент установил на весь срок обращения облигаций. На одну бумагу в номинале 10 тысяч приходится 110,96 руб.

Общий объем облигационного займа серии БО-П01 (ISIN код: RU000A1004Z9) — 80 млн руб. Бумаги поступили в обращение на биржу 1 марта 2019 года и были выкуплены в течение одного дня. Установленный срок погашения бондов — 12.08.2022г.

Облигации ООО «НЗРМ» с момента выпуска активно торгуются на вторичном рынке. А августе на Мосбирже по ним было заключено сделок купли-продажи на общую сумму 3,3 млн руб. (почти на 1 млн больше, чем месяцем ранее). Средневзвешенная цена за прошлый месяц выросла на 1,66 пункта и составила 106,15% от номинальной стоимости.

В ближайшее время мы опубликуем аналитические данные по итогам работы эмитента в первом полугодии 2020г., составленные на основании бухгалтерской отчетности компании. Внимательно следите за нашими обновлениями.

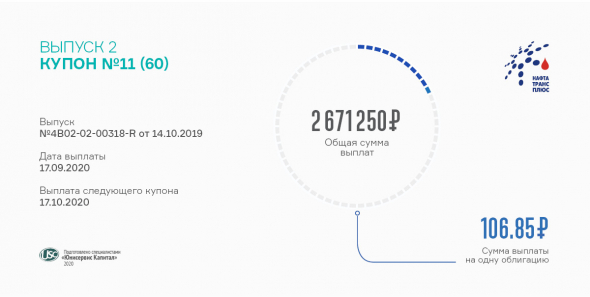

Блог компании Юнисервис Капитал |Состоялась выплата 11 купона по 2 выпуску ООО «Нафтатранс плюс»

- 17 сентября 2020, 15:24

- |

Купонный доход начислен по ставке 13% годовых. Одна облигация ежемесячно приносит держателю 106,85 руб., общая сумма, выплаченная эмитентом в этом месяце составила 2 671 250 руб.

По данному выпуску действует плавающий купон, который устанавливается с учетом ставки ЦБ, но не менее 13 и не более 15% годовых.

Компания привлекла инвестиции в размере 250 млн рублей, разместив выпуск серии БО-02 (RU000A100YD8) в октябре 2019 года. Бумаги будут обращаться на бирже в течение пяти лет (до 26.09.2024 г.), но могут быть досрочно погашены по решению эмитента.

Августовский оборот по бумагам данной эмиссии составил почти 16,7 млн руб., что, впрочем, на 30,8 млн меньше, чем в июле. А котировки напротив, показали существенный прирост — средневзвешенная цена августа выросла на 0,88п.п. и зафиксирована на уровне 100,57% от номинала.

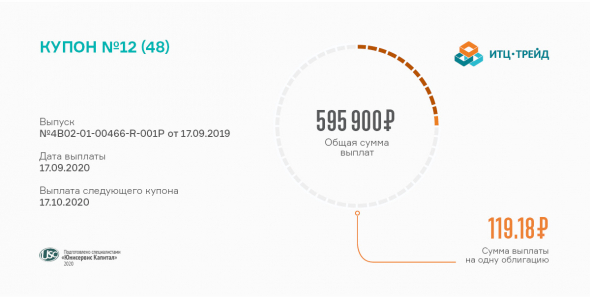

Блог компании Юнисервис Капитал |12 купон выплачивает «ИТЦ-Трейд»

- 17 сентября 2020, 14:31

- |

На одну облигацию компании номиналом 10 тыс. руб. ежемесячно перечисляется 119,18 руб. купонных выплат. Размер купона зафиксирован на уровне 14,5% годовых и будет действовать весь период обращения бумаг. Общая сумма, перечисленная в НРД в пользу инвесторов, составляет 595 900 руб.

Компания разместила свой дебютный облигационный заем год назад, в сентябре 2019-го, сроком на 4 года. Общий объем эмиссии — 50 миллионов рублей. Погашение выпуска начнется в январе 2023 г. Амортизационные платежи в размере 10% от номинала будут перечисляться инвесторам ежемесячно, равными долями.

В августе бумаги «ИТЦ-Трейд» серии БО-П01 (RU000A100UP0) торговались 20 дней общим объемом 2,6 млн, уступив июльским показателям почти 1 млн руб. Средневзвешенная цена бондов выросла на 0,71 пункта, до 103,85% от их номинальной стоимости.

Мы регулярно публикуем новости по результатам работы наших эмитентов, основанные на данных их бухгалтерской отчетности. Перейдя по ссылке, вы можете ознакомиться с тем, каких результатов добилось ООО «ИТЦ-Трейд» в первой половине 2020 года.

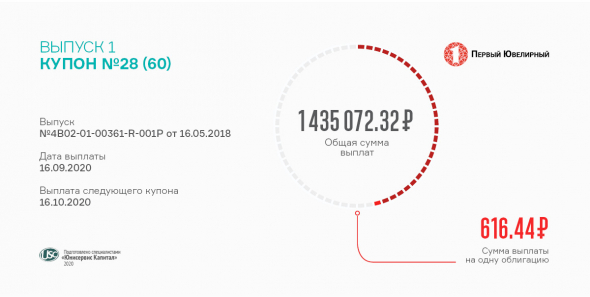

Блог компании Юнисервис Капитал |Выплачен 28 купон по первому выпуску «ПЮДМ»

- 16 сентября 2020, 13:21

- |

Выплаты инвесторам начисляются по ставке 15% годовых. Общая сумма, перечисленная в НРД в пользу инвесторов, составила 1 435 072,32 руб. из расчета 616,44 руб. за одну бумагу номиналом 50 тысяч рублей.

Дебютная серия биржевых облигаций компании БО-П01 (ISIN код: RU000A0ZZ8A2) поступила в обращение в мае 2018 г. сроком на 5 лет. Из выпуска общим объемом 190 млн руб. в обращении находится 116,4 млн. По выпуску предусмотрено досрочное погашение бумаг, которое может быть осуществлено как по требованию инвесторов, так и решением самого эмитента.

Облигации данной эмиссии торговались в августе на протяжении 18-ти дней общим объемом 4,3 млн рублей (+1 млн к итогам июльских торгов). На фоне поступившего в обращение нового выпуска эмитента средневзвешенная цена этой серии снизилась на 0,49 п.п., но по-прежнему держится значительно выше номинала — на уровне 102,77%.

( Читать дальше )

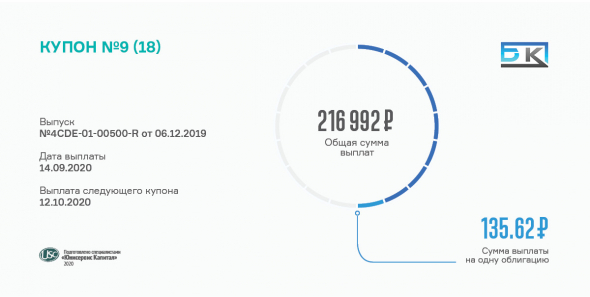

Блог компании Юнисервис Капитал |Состоялась выплата 9-го купона по коммерческим облигациям ООО «БК»

- 14 сентября 2020, 14:36

- |

Инвесторы получили доход в общей сумме порядка 217 тыс. рублей по 9-му купону, выплата которого была перенесена с субботы на понедельник.

Ежемесячная выплата по коммерческим облигациям ООО «БК» серии КО-01 (ISIN код: RU000A1016T6) составляет 135,62 рублей на одну бумагу номиналом 10 тысяч рублей. Доход начисляется по фиксированной ставке 16,5% годовых. Объем эмиссии составил 16 млн рублей, запланированная дата погашения — 09.06.2021.

Напомним, что привлеченные инвестиции компания направила в счет уплаты за приобретенное оборудование: пресс-формы, термопластавтоматы и роботизированные линии. Несмотря на небольшие сдвиги сроков, связанных с коронакризисом, летом состоялся запуск нового цеха уже с новым оборудованием.

Напомним, что облигации ООО «БК» доступны частным инвесторам для покупки через систему boomerang.

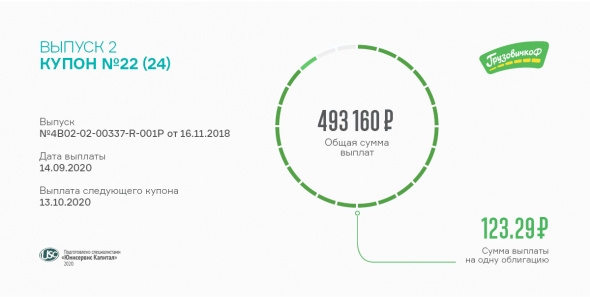

Блог компании Юнисервис Капитал |«ГрузовичкоФ» выплатил 22-й купон по облигациям 2-й серии

- 14 сентября 2020, 14:06

- |

Выплата купона по второму облигационному займу была перенесена с выходного дня на понедельник.

Напомним параметры второго выпуска: бонды серии БО-П02 (ISIN код: RU000A0ZZV03), сумма займа — 40 млн рублей, номинал облигации — 10 тыс. рублей. Расчет производится по ставке 15% годовых. Компания выплачивает купон раз в месяц, общая сумма выплат составляет около полумиллиона рублей. Дата погашения назначена на 12.11.2020 г.

Отметим, что «ГрузовичкоФ» не стоит на месте и активно запускает новые сервисы для клиентов:

— в конце лета компания полноценно запустила новую услугу по внешнеэкономической деятельности — «Грузовичкоф ВЭД». За 15 лет сервис «Грузовичкоф» наработал огромный опыт в логистике и готов предложить своим клиентам сервис ВЭД «под ключ» из любой точки мира;

( Читать дальше )

Блог им. UsCapital |15 купон 3 выпуска перечислит сегодня инвесторам сервис «Грузовичкоф»

- 11 сентября 2020, 14:17

- |

Ежемесячная выплата инвесторам составляет 123,29 рубля за одну бумагу номинальной стоимостью 10 тысяч рублей по установленной ставке 15% годовых. Общая сумма перечисленных средств в НРД ежемесячно составляет свыше 600 тысяч рублей.

Напоминаем параметры выпуска: серия БО-П03 (ISIN код: RU000A100FY3), объем эмиссии — 50 млн рублей. Срок облигационного займа — 3 года, однако, по условиям эмиссии, компания сможет досрочно погасить облигации во время безотзывной оферты в июне 2021 г.

В августе третий выпуск «ГрузовичкоФ» участвовал в торгах 20 дней, за время которых набрал объем 3,2 млн руб. Средневзвешенная цена по итогам месяца повысилась на 0,70 п.п. и составила 104,95% от номинальной стоимости облигаций.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс