Блог им. TRADER_ZEN |Что дальше? Подумаем о Китайских акциях в своем портфеле

- 10 августа 2021, 11:18

- |

Резюме

- Есть веские политические причины избегать Китая, но если вам нужны широкие, недорогие и основанные на индексах позиции в Китае, лучше всего подойдет китайский индекс широкого сектора.

- Китайские акции торгуются со значительным дисконтом по сравнению с темпами роста продаж из-за риска регулирования. Помимо политики, с низкой корреляцией с акциями США и высоким дисконтом при оценке, он по-прежнему предлагает хорошие инвестиционные перспективы.

- Движение Китая за запрет частного бизнеса, скорее всего возможно, будет ограничено сектором образования, но фирмы с чрезвычайно высокой маржой прибыли также вероятно станут мишенью.

Многие инвесторы задаются вопросом, как думать о китайских акциях после недавних заголовков. Вот что, я считаю, следует учитывать инвесторам:

- Тенденция к ухудшению отношений между США и Китаем и более высокий риск для китайских акций, особенно тех, которые котируются за пределами Китая в США.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. TRADER_ZEN |Правила портфеля 60/40

- 10 августа 2021, 10:52

- |

Пора отказаться от правила портфеля 60/40

Резюме

- Правило портфеля 60/40 принесло инвесторам отличные результаты за последние несколько десятилетий.

- Но с облигациями с доходностью около 0% и акциями, оцененными по завышенной цене, будущее сильно отличается от прошлого.

Исторически инвесторам рекомендовали разделить свои активы между акциями и облигациями. Рекомендуемое разделение варьируется от одного инвестора к другому, но наиболее популярным разделением является «правило 60/40», согласно которому:

• 60% уходит в акции

• 40% идет в облигации

Идея этого распределения заключается в том, что акции растут в цене и обеспечивают высокую общую доходность, в то время как облигации приносят регулярный доход и снижают волатильность портфеля. Смешивая их вместе, вы получаете лучшую доходность с поправкой на риск, чем если бы вы просто инвестировали в одно или другое.

Больше стабильности. Больше дохода. Более высокая общая доходность( Читать дальше )

Блог им. TRADER_ZEN |Акции Vs. Облигации: стратегия распределения портфеля

- 09 августа 2021, 13:36

- |

- Суть. Облигации покупаются для прироста капитала.

- Суть. Облигации лучше акций на срок до двух лет.

- Суть. Бизнес-цикл — это стратегический инструмент, который поможет вам решить, когда их проводить.

Бывают периоды продолжительностью до двух лет, когда облигации превосходят фондовый рынок SP&500 (SPY). В этой статье исследуется временная модель, показывающая, когда оценка облигаций опережает рынок SP&500 (SPY). Основное внимание здесь уделяется инвесторам, покупающим облигации для прироста капитала, а не для дохода, прирост общей прибыли является важным показателем.

На цены облигаций влияют четыре основных фактора: дюрация, риск, ликвидность и уровень процентных ставок. Влияние этих переменных на цены облигаций подробно изучено в классической книге М. Л. Лейбовица и С. Гомера «Внутри кривой доходности».

( Читать дальше )

Блог им. TRADER_ZEN |5 советов по инвестированию, которые я бы дал себе в молодости.

- 06 августа 2021, 15:06

- |

Мы взрослеем и растем как инвесторы со временем, часто в результате опыта и понимания, которое мы развиваем по ходу дела.

И хотя мы обычно ничего глобально не меняем в подходе, усвоение и понимание этих идей может помочь улучшить доходность в будущем.

Если бы я мог повернуть время вспять, я бы по-новому взглянул на волатильность, инвестиционный горизонт .

Мы все учимся и развиваемся как инвесторы, основываясь на нашем опыте с течением времени. Во многих случаях результаты этого опыта приводят к пониманию, которое мы можем использовать для более эффективного инвестирования. Хотя нам не обязательно отказываться от дел, это хорошие идеи, которые я бы дал себе в молодости.

# 1 Не думайте кварталами, я думаю десятилетиями

Основное внимание и упор на инвестирование, движимое средствами массовой информации, имеет тенденцию вращать квартальную прибыль.

( Читать дальше )

Блог им. TRADER_ZEN |КИТАЙСКИЕ АКЦИИ-ЭТО ПАДАЮЩИЙ НОЖ?

- 27 июля 2021, 15:28

- |

КИТАЙСКИЕ АКЦИИ

Все началось с того, что правительство прекратило IPO Ant Group и последовали действия против Alibaba и Джека Ма, но затем ситуация ухудшилась: многочисленные расследования в отношении китайских технологических гигантов привели к крупным штрафам и новым правилам против монополии.

Теперь действия против образовательных компаний стали еще одним ударом по китайским акциям.

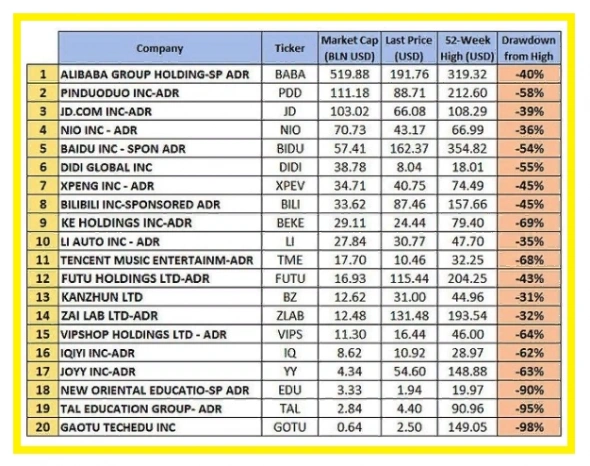

Просадка с 52-недельного максимума для некоторых акций невероятна, близка к 100%.

Будет ли больше боли, или мы близки к минимумам?

Ответ; Время покажет.

Лично я планирую себе и некоторым моим клиентам прикупить некоторые из итих активов. На небольшую сумму от портфелей, котора выделена на такие инвестиции. Долгосрочно, я считаю будет рост, как паника прекратится.

Вот для сравнения, рост по годам некоторых наиболее производительных экономик.

( Читать дальше )

Блог им. TRADER_ZEN |Новичкам. Инвестирование: простые истины

- 17 июля 2021, 13:57

- |

- · Инвестирование вполне может быть несложным. Один из самых простых финансовых инструментов — вложение в индексы и другие ETF. Также сегодня существуют недорогие в обслуживании счета, управляемые профессионалами, которые будут принимать решения за вас.

- · Никто не может предсказать колебания фондового рынка на коротких отрезках времени, но с этой непредсказуемостью можно примириться, если вы, как и я, уверены в следующем.

- · Компании нацелены на рост (в этом состоит задача управленцев: либо вы добиваетесь результатов, либо вас заменят кем-то другим).

- · Экономика США, как и мировая экономика, продолжает расти… вне зависимости от того, насколько хорошо она себя чувствует в тот или иной конкретный момент.

- · Прежде всего нужно обращать внимание на три фактора: диверсификацию, горизонты инвестирования и низкие издержки.

- · Диверсификация снижает риск потерь на колебаниях курса конкретного объекта инвестиций или активов определенного типа. При этом она позволит не упустить рост передовых активов.

( Читать дальше )

Блог им. TRADER_ZEN |Новичкам. Стратегия КУПИ и ДЕРЖИ

- 22 июня 2021, 19:58

- |

Купи и держи

Независимо от того, начали ли вы только инвестировать или ас в этом деле, могут возникнуть ситуации, когда соблазн продать акции или другие инструменты будет слишком силен.

Не паникуйте

Макроэкономические новости, такие как рост инфляции, могут вызвать шок на всем рынке, что приведет к распродаже. Также что-то маленькое, как заметка о конкретных акциях, может стимулировать инвесторов к продаже.

Однако в любом случае паника не должна руководить вами. Если ваша реакция заставляет вас продавать инвестиции, вы должны взвесить преимущества стратегий «купи-и-держи».

( Читать дальше )

Блог им. TRADER_ZEN |Топ лучших бесплатных скринеров для акций

- 22 июня 2021, 15:20

- |

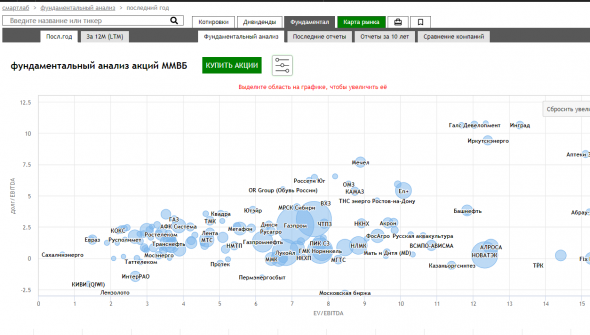

1. Скринер СМАРТЛАБ

Лучший скринер по нашему рынку находится именно тут, на смартлабе:

smart-lab.ru/q/shares_fundamental/

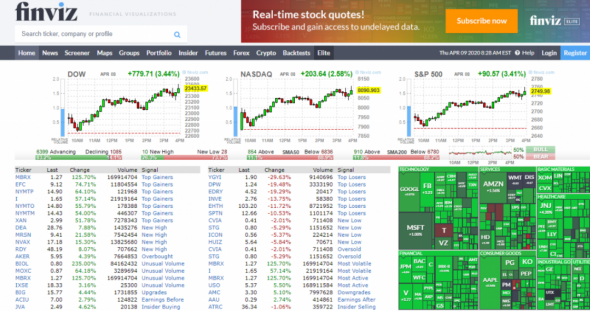

2.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

( Читать дальше )

Блог им. TRADER_ZEN |Оборонный сектор США. Возможности

- 18 ноября 2020, 18:00

- |

Дисклеймер:

Не является индивидуальной инвестиционной рекомендаций.

Итак, начнем.

Время сейчас довольно неопределенное, каждый год случаются разные непредвиденные события. Кто знает, что готовит нам будущее?

Агрессивная внешняя политика США не оставит оборонный сектор без заказа. Это значит, что акции публичных компаний, работающих на ВПК, будут рости в цене.

Акции американского военно-промышленного комплекса (ВПК) остаются привлекательными для инвесторов благодаря агрессивной внешней политике США.

Хорошо отражает военную активность США доходность биржевого фонда (ETF) на американский ВПК — S&P Aerospace & Defense ETF (XAR), рост которого в два с половиной раза опережает рост индекса S&P 500 за последние семь лет.

Это говорит о том, что война в Сирии обеспечила этот инструмент более мощным позитивным драйвером, чем выход американской экономики из кризиса и повышение объемов потребления. Среди многочисленных американских компаний ВПК стоит обратить на игроков с крупной капитализацией, у которых больше шансов получить крупный госзаказ от Министерства обороны. Среди них — корпорации

( Читать дальше )

Блог им. TRADER_ZEN |Будет ли кризис? Бумы и спады. Как определить

- 14 июля 2020, 09:53

- |

Прогнозирование будущего…

Когда деловые люди наконец узнали, что бум, созданный кредитной экспансией, не может продолжаться бесконечно и неизбежно должен привести к резкому спаду, они поняли, как важно им вовремя знать о дате начала падения цен. Они обратились к экономистам за советом.

Экономисты знают, что такой бум должен привести к депрессии. Но они не знают и не могут знать, когда возникнет кризис. Это зависит от особых условий каждого конкретного случая.

На фото:

Экономист - Людвиг фон Мизес

На результат могут оказать влияние множество политических событий. Не существует никаких правил, руководствуясь которыми, можно вычислить продолжительность бума или последующей депрессии. Но даже если бы такие правила имелись в нашем распоряжении, для деловых людей они были бы бесполезны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс