Блог им. TRADER_ZEN

Правила портфеля 60/40

- 10 августа 2021, 10:52

- |

Пора отказаться от правила портфеля 60/40

Резюме

- Правило портфеля 60/40 принесло инвесторам отличные результаты за последние несколько десятилетий.

- Но с облигациями с доходностью около 0% и акциями, оцененными по завышенной цене, будущее сильно отличается от прошлого.

Исторически инвесторам рекомендовали разделить свои активы между акциями и облигациями. Рекомендуемое разделение варьируется от одного инвестора к другому, но наиболее популярным разделением является «правило 60/40», согласно которому:

• 60% уходит в акции

• 40% идет в облигации

Идея этого распределения заключается в том, что акции растут в цене и обеспечивают высокую общую доходность, в то время как облигации приносят регулярный доход и снижают волатильность портфеля. Смешивая их вместе, вы получаете лучшую доходность с поправкой на риск, чем если бы вы просто инвестировали в одно или другое.

Больше стабильности. Больше дохода. Более высокая общая доходность

Но прежде чем слепо следовать за этим распределением портфеля, вы должны принять во внимание, что времена меняются, и прошлые результаты не являются показателем будущих результатов.

Напротив: мы думаем, что портфель 60/40 в ближайшее десятилетие обречен на провал, и теперь пришло время пересмотреть распределение своего портфеля, пока не стало слишком поздно.

Мы выделяем три фундаментальных проблемы с портфелем 60/40 в сегодняшних условиях. Ниже мы обсудим эти вопросы и, наконец, объясним, как мы структурировали наш портфель, чтобы добиться успеха в сегодняшних условиях.

Облигации в мире почти нулевой процентной ставки и бесконечной печати денег

Несколько десятилетий назад вы могли инвестировать в облигации и получать относительно безопасную процентную ставку 5-10% годовых.

Это было очень привлекательно, поскольку позволяло получать высокий доход при низкой волатильности и улучшало соотношение риска к прибыли вашего портфеля.

Но актуален ли он сегодня?

После десятилетий снижения процентных ставок 10-летнее казначейство теперь предлагает только 1,2% доходности, а долгосрочные корпоративные облигации не намного лучше — 3,2%.

Если вы уберете налоги, инфляцию и кредитные убытки в случае корпоративных облигаций, вы, по сути, останетесь с реальной доходностью около 0% или хуже. Казначейские облигации, защищенные от инфляции, или, вкратце, TIPS, на данный момент фактически предлагаются по отрицательной процентной ставке.

Теперь вам нужно спросить себя: стоит ли принимать около 0% или отрицательную доходность только ради диверсификации?

Я говорю «нет», и я особенно против этой идеи, если учесть, что мировые центральные банки сегодня печатают деньги, как никогда раньше, что подвергает нас риску ускорения инфляции в будущем.

Акции на колеблющемся рынке с быстро меняющимся настроением рынка

Хотя акции предлагают лучший долгосрочный потенциал вознаграждения, они в некоторой степени стали жертвой собственного успеха.

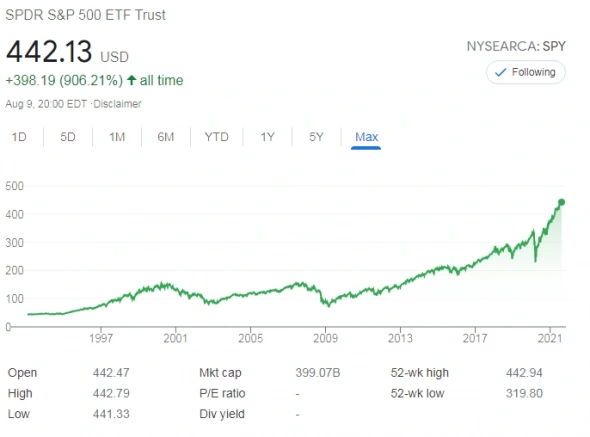

Слишком многие инвесторы рассматривают акции как решение всех проблем, и в результате цены на акции поднялись до новых высот, даже когда мировая экономика пережила серьезный кризис. Ниже вы можете увидеть динамику индекса S&P 500 (SPY) до кризиса и после него:

Это огромный скачок за очень короткий период времени.

В результате оценочные мультипликаторы также зашкалили:

Это отлично подходит для инвесторов, которые покупали до всплеска и наслаждались ростом, но в будущем оценки не могут расти бесконечно.

Сегодня коэффициент P / E уже намного выше, чем обычно. Может ли подняться еще выше? Возможно. Но может ли он сжиматься ниже? Это гораздо более вероятно, если вы посмотрите на историю. Для S&P 500 потребуется лишь небольшое падение мультипликаторов, чтобы потерять годы будущей прибыли, и, учитывая, насколько подвижным стал рынок, это реальная возможность.

Если принять во внимание все это….. .

Риск потерянного десятилетия очень реален для инвестора 60/40

И это именно то, что предсказывают некоторые из лучших инвесторов мира.

РэйДалио, основатель крупнейшего в мире хедж-фонда, неоднократно высказывал свое мнение. опасения по поводу возможности потерянного десятилетия с почти 0% общей доходностью в ближайшие 10 лет.

Это может показаться разжиганием страха, но если вы оглянетесь на историю, потерянные десятилетия на самом деле довольно обычны для инвестора 60/40, и нам давно пора, чтобы такое произошло:

Вот как я структурирую свое портфолио

Прежде чем я объясню, как я структурирую свое портфолио, позвольте мне прояснить, что это, вероятно, не то, что вам следует делать. У всех нас разная толерантность к риску, целям возврата инвестиций и другим личным обстоятельствам.

С учетом сказанного, этот подход оказался для меня очень успешным.

По сути, я заменил облигации (на часть фьючерсов, 10-20%), а некоторые из моих акций крупных компаний – более перспективными активами (потенциальными компаниями роста).

Реальные активы> Акции

Все эти реальные активы имеют три общие черты:

• Они приносят высокий доход.

• Они защищают от инфляции.

• Они рассчитаны на более высокую доходность с поправкой на риск, чем обычные акции.

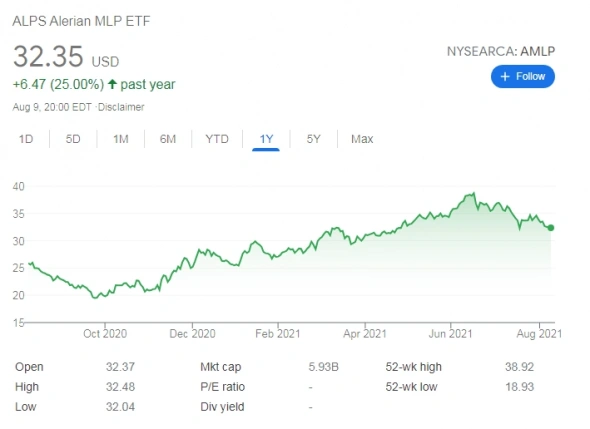

По сей день вы можете покупатьREIT, акции которых котируются на бирже (VNQ), MLP (AMLP), и других инструментов, обеспеченных реальными активами, по дисконтированной стоимости с высокой доходностью и потенциалом роста. Это потому, что эти активы в основном остались в стороне от недавнего всплеска цен на акции. Посмотрите, как выросли показатели REIT по сравнению с акциями за последние пять лет:

Поскольку REIT работали так плохо за последние несколько лет, их оценочные мультипликаторы фактически сократились, даже когда процентные ставки упали до более низких уровней.

В результате REIT теперь предлагают хороший запас прочности и потенциал роста в будущем, поскольку они начинают переоценивать цены для бесприбыльного мира, как и весь остальной рынок.

Проще говоря, я бы предпочел заплатить 15-кратный денежный поток за высококачественный REIT, который выплачивает 5% дивидендную доходность, которая растет на 5% в год, чем платить 100-кратную прибыль за последние высокотехнологичные акции, которые могут не приносить результатов.

Я думаю, что соотношение риска к прибыли намного лучше для REIT, движущихся вперед, и это особенно верно, если учесть, что реальные активы являются отличным средством хеджирования от инфляции, которое извлекает выгоду из более низких процентных ставок.

Далее.

Я думаю, что большинство из нас могут согласиться с тем, что 40% в облигации — это слишком много для ситуации сегодня, а 60% в акции — это слишком много на оживленном рынке.

Сегодня, более чем когда-либо, инвесторы должны стремиться к большей диверсификации и смотреть не только на акции и облигации, чтобы получить надежную прибыль.

Мы вкладываем значительные средства в реальные активы через публичный рынок REIT, а также инвестируем в другие стратегии.

Мы думаем, что такой подход принесет гораздо лучшие результаты в ближайшее десятилетие.

Всегда ваш, Виктор Бавин )

---------------------------------------------------

Для Вас, есть группа ВКОНТАКТЕ

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

(всё о Interactive Brokers — от и до)

Вступайте

https://vk.com/ibkrrus

теги блога Виктор Бавин

- 1998 год

- 3 НДФЛ

- 3НДФЛ

- Dow Jones Industrial Average

- ES

- ES E-mini

- ES futures

- ETF

- ETN

- Hedge Fund Wizards

- IB

- IBKR

- Interactive Brokers

- quik

- S&P500

- S&P500 фьючерс

- TWS

- TWS от Interactive Brokers

- W-8BEN

- W8-BEN

- W8BEN

- Wall Street

- акции

- Акции РФ

- акции США

- банки

- баффет

- брокер США

- брокеры

- валюта

- Виктор Бавин

- высиживание прибыли

- грааль

- дефолт

- Джесси Лауристон Ливермор

- Джесси Ливермор

- Дивидендные акции

- дивиденды

- дивы

- доллар

- еврооблигации

- инвестирование в акции

- инвестор

- Интерактивброкер

- Интерактивброкерс

- Инфляция

- капитал

- капитализм

- Кеннеди

- Китай

- книги про инвестирование

- конференция смартлаба

- кризис

- кризис 2020

- леверидж

- лчи 2021

- московская биржа

- налог

- налоги

- налоговая

- Налогообложение на рынке ценных бумаг

- НАСЛЕДСТВО

- нефть

- облигации

- облигация

- опрос

- опционы

- опыт

- плечи

- плечи брокер

- пополнить счет

- портфели

- прибыль

- райфайзенбанк

- рецензия на книгу

- рокфеллер

- рынки

- рынок - глобальный взгляд

- сайт

- сайты ссылки

- сбер

- сбербанк

- серебро

- Скринеры акций

- сложные проценты

- сплит

- стратегии

- стратегия

- страховка

- США

- тинькофф

- трейдинг

- тренды

- тренды на рынке

- форекс

- фьючерс ртс

- фьючерсы

- шорт

- яндекс

Держать 40% где то на счетах у дяди на уровне инфляции это только для управляющих приемлемо под нормативные требования регуляторов. И пишут потом, сравнивают, люди читают, тупят, как с этих знаний проценты приумножить капитал. Очень просто инвестиции это активные вложения в акции и в индексы на 99% — вот как.

Для часnного инвестора такая гигантская «подушка» в чужих долговых бумагах не учитывает наличие других реальных активов и сбережения у семьи. Депозиты, антиквариат, предметы искусства, фамильные украшения, курортная, загородная недвижимость… Всего, что распродать в три дня — две недели, и даже не выходя из дома. Вот и пересчитайте долю облигаций на всё свой ликвидное имущество. Эти 40% денег в бондах станут для вас как 5-10% — слабенькая защита капитала, если что. Какой рынок вы переиграть собираетесь с такими вложениями. На годы и рост валюты не переиграете, там все до нас просчитано было еще при выпуске. И оферта это еще честный путь ограничить отчисления держателям долга.

Кто покупал надёжные облиги выше номинала в 2020, что они нам сегодня расскажут после переоценки, много заработали с фиксированного дохода? И выплаты по облигациям отменить не сложно, вообще дефолтнуться можно, дело понятное и уважаемое, и что — пустых стаканов на покупку никто не видел? Вот с рыночной премией тогда и покупают чужие долги за половину.

Классика нормативных требование это долги брать 100/0 с высшим рейтингом и переоценкой залога. Просто и надёжно, а случись что — всё равно #недокажите.