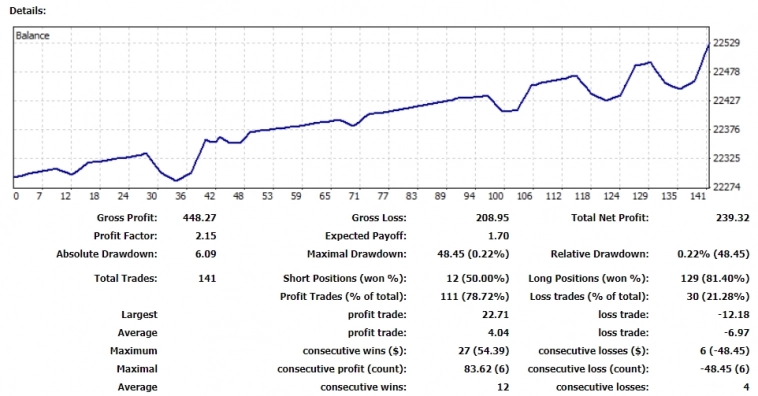

Торговые сигналы! |🤑Результаты стратегии Market Crowd Hunter за неделю 19.01 - 23.02.

- 26 февраля 2024, 11:23

- |

✅Результат за прошедшую неделю: +$239,32 (+1,20%)

👉Доход с начала месяца: +$724,44 (+3,62%)

👉Доход с начала 2024 года: +$2 263,60 (+11,32%)

👉Доход с момента запуска системы (с 25.07.2022): +$35 544,56 (+234,40%)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. StopHamster |📉📈Индекс доллара DXY снова не смог выйти из флэта

- 22 февраля 2024, 18:21

- |

📉📈Индекс доллара DXY достиг уровня поддержки, как это и прогнозировалось вчера, но затем резко развернулся.

👉Первый импульс произошел после выхода очередных негативных данных по деловой активности в Германии. Следом финальные данные по ИПЦ в Европе так же подтвердили факт — экономика ЕС охлаждается быстрее, чем в США.

👉После этого мы получили меньшее, чем ожидалось, число первичных заявок на пособие по безработице и снижение общего числа получающих пособие в США. А буквально недавно — очередной позитивный показатель деловой активности в США и рост продаж на вторичном рынке жилья.

👆🏻Ну и управляющий ФРС Jefferson заявил, что будет уместным начать снижение ставки ФРС позже в этом году. Как видим, экономика США продолжает демонстрировать силу, а инфляция там демонстрирует стойкость. Все это указывает на вероятность того, что в ЕС ставку снижать будут раньше, чем в США. В итоге мы видим давление на EUR и поддержку USD.

💡А на графике мы наблюдаем все тот же флэт. Говорить о начале формирования тренда на укрепление USD можно в том случае, если DXY сможет пробить уровень сопротивления в диапазоне 104.25 — 104.55, что открывает дорогу к следующему уровню сопротивления 104.95 — 105.65.

( Читать дальше )

Блог им. StopHamster |📉Валютный рынок продолжает оставаться во флэте. Что будет дальше с USD? Анализ индекса доллара DXY.

- 21 февраля 2024, 17:18

- |

👉Индекс доллара DXY вернулся под уровень 104.25 — 104.55 и снова находится на отметках, которые наблюдались в первой половине февраля. Таким образом USD полностью отыграл укрепление от 13 февраля, что стало реакцией рынка на данные по инфляции в США, которые продемонстрировали второй месяц роста выше ожиданий.

👉Основными причинами ослабления USD в последние 5 дней являются более слабые экономические данные из США, которые поступили к нам после публикации ИПЦ: розничные продажи снизились максимальными темпами за последние 10 месяцев, рухнули объемы строительства новых домов, а так же сильнее ожиданий снизился индекс опережающих экономических индикаторов.

👆🏻Все это сопровождалось довольно позитивными комментариями чиновников из ФРС. Так, Daly высказывается, что 3 снижения ставки ФРС — это разумный базовый уровень на этот год; Barr заявляется, что данные ИПЦ свидетельствуют о том, что ФРС находится на правильном пути; Goolsbee считает, что ФРС все еще будет находиться на верном пу

( Читать дальше )

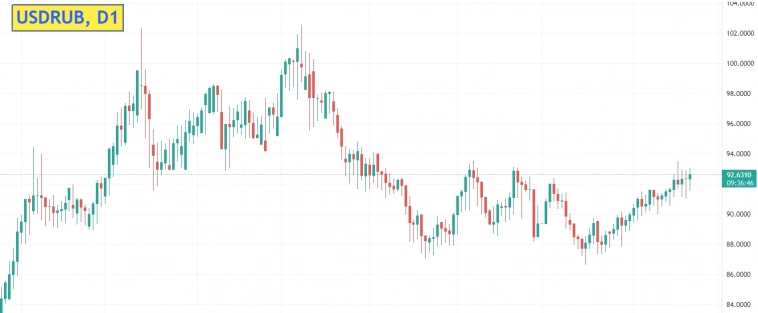

Блог им. StopHamster |📈Рубль продолжает консолидироваться вблизи уровня сопротивления. Анализ USDRUB.

- 21 февраля 2024, 15:25

- |

👉Цена уже 4й торговый день находится на нижней отметке уровня сопротивления в диапазоне 92.40 — 93.40. В целом, это уже 6й подход цены к данному уровню и предыдущие 5 подходов заканчивались резким разворотом цены. Сейчас же цена признаков разворота пока не показывает.

👆🏻Последний раз цена вблизи данного диапазона консолидировалась в конце октября — начале ноября прошлого года, что закончилось в итоге пробоем уровня. Текущая консолидация может быть зеркальным поведением цены и так же привести к пробою уровня наверх.

👉Соотношение покупателей и продавцов среди физ. лиц во фьючерсе USDRUB по данным Московской биржи на 20.02. имеет перевес первых: 58% покупателей против 42% продавцов, что указывает на вероятность укрепления RUB.

👉Технический обзор и выводы по дальнейшему поведению BTCUSDT уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

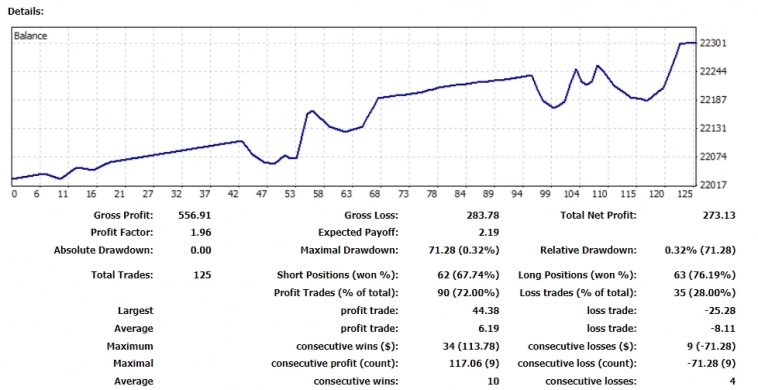

Торговые сигналы! |🤑Результаты стратегии Market Crowd Hunter за неделю 12.01 - 16.02.

- 19 февраля 2024, 11:39

- |

✅Результат за прошедшую неделю: +$273,13 (+1,37%)

👉Доход с начала месяца: +$496,28 (+2,48%)

👉Доход с начала 2024 года: +$2 035,44 (+10,18%)

👉Доход с момента запуска системы (с 25.07.2022): +$35 316,40 (+233,26%)

( Читать дальше )

Блог им. StopHamster |Центральный Банк РФ принял решение сохранить ставку на уровне 16%. Анализ курса USDRUB.

- 16 февраля 2024, 17:01

- |

👉Свое решение регулятор сопроводил комментариями, что внутренний спрос в РФ все еще превышает производство товаров и услуг, что создает проинфляционные риски. Так же ЦБ ухудшил прогноз по ставке на 2024 год до 13,5-15,5% и снизил прогнозы по профициту торгового баланса в этом году с 149 млрд. $ до 115 млрд. $, по профициту счета текущих операций с 75 млрд. $ до 42 млрд. $.

👉На пресс-конференции председатель ЦБ РФ Эльвира Набиуллина, на мой взгляд, дала очень позитивные комментарии. Так она заявила, что потребуется поддерживать жесткую ДКП в течение продолжительного времени — но в тоже время есть вероятность начала снижения ставки уже в июне этого года. Так же глава ЦБ заявила, что пиковые значения текущего роста цен в России пройдены осенью 2023 года и перенос летнего ослабления рубля в цены завершен. Основной причиной падения инфляции и стабилизации курса рубля она обозначила повышение ставки и не видит необходимости в продлении указа о продаже 100% валютной выручки экспортерами. Базовый прогноз ЦБ исключает рецессию в экономике, а дефицита юаней на данный момент на рынке нет.

( Читать дальше )

Блог им. StopHamster |📉Инфляция в Великобритании снижается быстрее ожиданий. Фундаментальный и технический анализ GBPUSD.

- 14 февраля 2024, 17:14

- |

👉Сегодня был опубликован отчет по ИПЦ Великобритании за январь. По итогам прошлого месяца инфляция снизилась на -0,6%, что оказалось ниже ожиданий в -0,3%. В годовом исчислении ИПЦ при этом сохранил темпы в 4% против ожиданий роста до 4,1%.

👉Базовый показатель инфляции (без учета цен на еду и энергию) так же снизился больше ожиданий на -0,9% и сохранил годовые темпы на уровне 5,1%.

👉Таким образом средние темпы прироста ИПЦ за последние 6 месяцев составляют +0,066% м/м, что указывает на годовые темпы в +0,8%. Если же взглянуть на среднее значение прироста ИПЦ за последние 3 месяца, то мы имеем отрицательные значения в -0,133% и годовые темпы в -1,6%.

👆🏻Как мы видим, по году значения все еще высокие — но темпы снижения достаточно быстрые. При сохранении текущих средних темпов мы достигнем отметки ИПЦ ниже 2% уже через 2-3 месяца.

👉Если взглянуть на показатели в разрезе, то можно отметить, что достаточно много категорий демонстрируют снижение цен, но есть и категории с высоким приростом. Так по итогам января цены выросли выше целевых темпов (+0,1-0,2%%) в категориях: алкоголи и табак (+2,2%), жилищно-бытовые услуги (+0,9%), здоровье (+1,3%), разные товары и услуги (+0,9%). В тоже время цены снизились в категориях: еда (-0,4%), одежда (-3,9%), мебель (-3,1%), транспорт — куда входит так же топливо (-2,8%), рестораны и отели (-0,9%).

( Читать дальше )

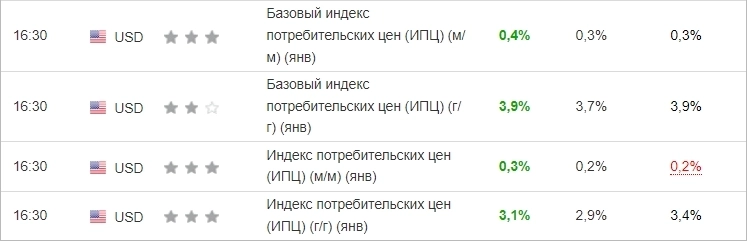

Блог им. StopHamster |❗️Отчет по инфляции в США оказался хуже ожиданий. Фундаментальный и технический анализ EURUSD

- 13 февраля 2024, 17:43

- |

👉Инфляция в США по итогам января составила +0,3% м/м, что оказалось выше ожиданий в +0,2%. В годовом исчислении показатель снизился с 3,4% до 3,1% против ожидаемых 2,9% г/г.

👉Базовый показатель (без учета цен на продукты питания и энергию) показал месячный прирост +0,4% и сохранил годовые темпы в +3,9%.

👉Если взглянуть на показатели в разрезе, то сразу бросается в глаза сохранение тенденции на снижение цен во всем, что связано с энергией. Вся категория «энергия» показала по итогам января снижение цен на -0,9%. При этом бензин снизился на -3,3%. Вполне ожидаемый результат, так как средняя цена нефти в январе была ниже, чем в декабре.

👉Помимо этого снижение цен наблюдалось в категориях: медицинские товары (-0,6%), одежда (-0,7%) и подержанные автомобили (-3,4%).

👆🏻А вот все, что связано с услугами — демонстрирует очередное ускорение роста цен. Так, медицинские услуги выросли в январе на +0,7%, что стало максимальным значением за последние 12 месяцев. Транспортные услуги приросли на +1%, жилье на +0,6%, энергетические услуги прибавили +1,4%. В целом категория «услуги за вычетом энергетических услуг» показала прирост +0,7%, что стало максимальным значением более, чем за последние 12 месяцев.

( Читать дальше )

Блог им. StopHamster |📉📈Валютный рынок снова перешел во флэт. Аналитика индекса доллара DXY.

- 12 февраля 2024, 18:28

- |

👉Уже 4й день индекс доллара DXY демонстрирует свое привычное для 2024 года состояние — консолидация в рамках узкого коридора. В целом, из первых 30 торговых дней этого года мы получили всего 4 дня волатильности — в первый день торгов, после выхода данных по инфляции и после переоценки ожиданий рынка после заседания ФРС.

👆🏻Уже завтра нас ожидает публикация данных по ИПЦ за январь. Аналитики ожидают снижения инфляции в годовом исчислении, но более высоких, чем среднее значение, месячных показателей. После публикации этих данных нас может с высокой долей вероятности ожидать некоторый рост волатильности.

👉При этом в прошлую пятницу были опубликованы уточненные данные по ИПЦ за декабрь. Пересмотренные показатели за прошлый год либо остались без изменений, либо были пересмотрены на +-0.1%, а годовые темпы остались на уровне 3,4% и подтвердили прогресс в снижении инфляции. Это позитивный сигнал для ФРС и рынков. CME FedWatch Tool на этом фоне уже оценивает вероятность паузы в мае в 39,3%. При этом ожидания паузы ФРС в марте уже равны 84,5%.

( Читать дальше )

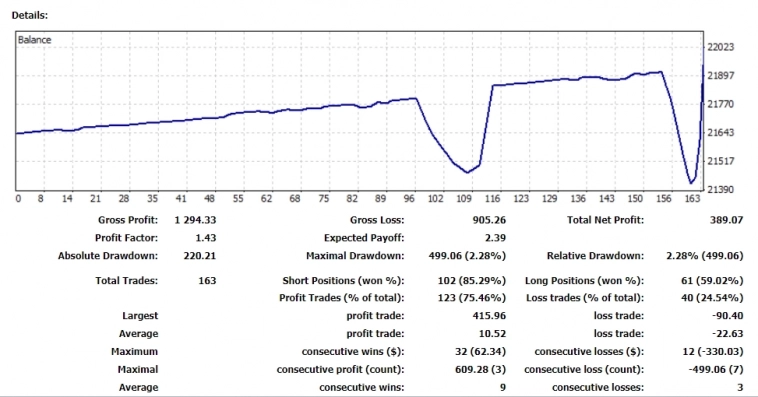

Торговые сигналы! |🤑Результаты стратегии Market Crowd Hunter за неделю 05.01 - 10.02.

- 12 февраля 2024, 12:00

- |

✅Результат за прошедшую неделю: +$389,09 (+1,95%)

👉Доход с начала месяца: +$222,31 (+1,11%)

👉Доход с начала 2024 года: +$1 761,47 (+8,81%)

👉Доход с момента запуска системы (с 25.07.2022): +$35 042,43 (+231,89%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс