Блог им. SergeyKashin |RWAR-ноты: о чем молчат

- 23 марта 2021, 16:03

- |

Все, наверняка, слышали о Базельских соглашениях (Basel accords) – сборниках регуляторных рекомендаций в отношении банковского сектора, которыми время от времени разражается расквартированный в этом швейцарском городке Комитет по Банковскому Надзору (BCBS).

Комитет подчиняется собранию глав центробанков своих 28 стран-членов и озадачен выработкой рекомендаций по повышению устойчивости мировой банковской системы. В 2009-10 годах, когда воображение интересующихся проблематикой было захвачено метафорой Мэтта Тэйбби из журнала Rolling Stone, легендарно назвавшего наиболее влиятельный банк планеты ‘..a great vampire squid wrapped around the face of humanity…’, BCBS разработал и принял последнюю на сегодняшний день редакцию настольной книги центробанкера – Basel III – которая должна была сделать излишний

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

Блог им. SergeyKashin |ФРС готовит долговому рынку бомбу

- 09 марта 2017, 14:05

- |

Долговой рынок США, или, как его еще называют, рынок трежерис, еще в прошлом году подвергся сильнейшим распродажам. Тогда основным драйвером стало не желание Федрезерва повысить ставки, а рост инфляционных ожиданий, связанный с победой Трампа, точнее с его будущими реформами.

В конце прошлого года на рынке трежерис действительно творилось что-то невероятное, правда затем продажи несколько затихли.

Примечательно, что некая стабилизация на долговом рынке началась как раз тогда, когда доходности десятилетних трежерис достигли ключевого уровня 2,6%.

Сразу отметим, что уровень этот взят не с потолка, именно там проходит долгосрочный нисходящий тренд, да и гуру рынка облигаций — Билл Гросс из Janus Capital Management — неоднократно называл эту отметку ключевой.

Так вот, сейчас доходности «десятилеток» вплотную приблизились к этой самой отметке, и ее пробой может очень сильно повлиять на финансовый рынок всего мира.

( Читать дальше )

Блог им. SergeyKashin |Россия снова может выйти на внешний долговой рынок

- 22 февраля 2017, 18:28

- |

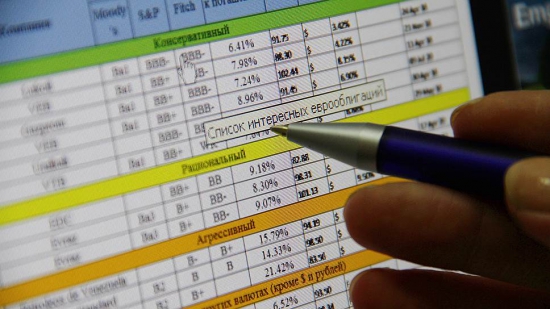

Инвесторы раскупили более чем на $2 млрд российских корпоративных еврооблигаций в начале 2017 г., в том числе выпуски алюминиевого гиганта «РусАл» и производителя золота «Полюс».

Банковские источники говорят, что многие компании готовятся выйти на рынок с евробондами в ближайшие недели и месяцы.

«Окно для размещения российских эмитентов открыто, без сомнения. Иностранный интерес к России очень высок», — отметил Андрей Соловьёв, руководитель подразделения рынков долгового капитала инвестиционного банка «ВТБ Капитал».

Российские долговые бумаги привлекательны для зарубежных инвесторов из-за высокой маржи по сравнению с западными инструментами.

Егор Федоров, аналитик долга в ING Bank в Москве, заявил, что российские компании могли бы выпустить в этом году еврооблигаций на $30 млрд по сравнению с $12 млрд в 2016 г. и только $3 млрд в 2015 г.

До введения в 2014 г. западных санкций в 2012 и 2013 гг. российские облигации выпускались в объеме $50 млрд ежегодно.

Банкиры говорят, что выпуски в этом году, скорее всего, состоятся в основном в первой половине 2017 г., поскольку компании будут стремиться размещать облигации, до того как Федеральная резервная система США поднимает ставки и сделает заимствования в долларах дороже.

Еще одним фактором, поддерживающим рост объемов, является то, что большая часть евробондов выпусков 2012-2013 гг. должна погашаться в 2017-2018 гг.

Аналитики Сбербанка CIB оценивают погашение евробондов в 2017-2018 гг. в $52 млрд. Около половины этого долга приходится на компании, которые не находятся под санкциями Запада.

Глава Сбербанка CIB по рынкам долгового капитала Ольга Гороховская считает, что сейчас «сформированы очень благоприятные рыночные условия, и она не уверена, останутся ли эти возможности в среднесрочной перспективе».

Блог им. SergeyKashin |Кровавая баня на рынках единой Европы

- 02 февраля 2017, 11:58

- |

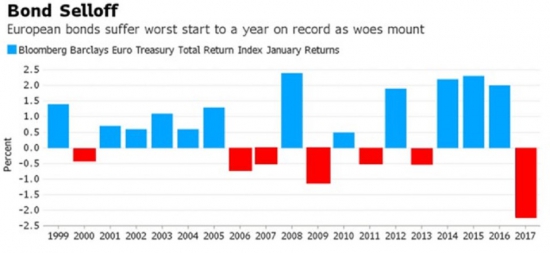

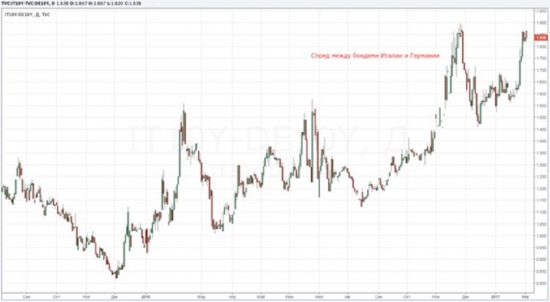

Январь стал для европейских облигаций худшим началом года в истории. Доходности бондов всех стран от Германии до Греции стремительно растут.

Особо эксперты обращают внимание на разницу доходностей с немецкими бумагами. По французским и итальянским бумагам данный показатель на этой неделе достиг максимума с 2014 г. Иными словами, спреды расширились до уровней, которые были зафиксированы еще до запуска QE.

( Читать дальше )

Новости рынков |ЕЦБ - главный инвестор еврозоны

- 22 декабря 2016, 14:22

- |

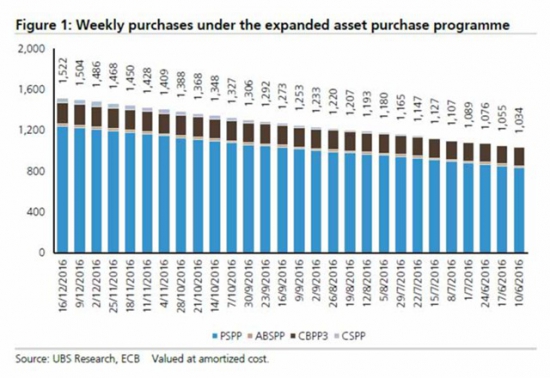

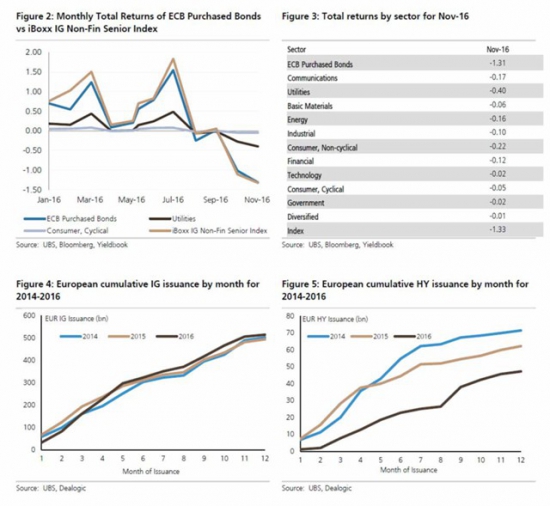

Один из главных игроков — Европейский центральный банк, от имени которого в еврозоне покупки совершают шесть центральных банков. Так вот, за неделю, завершившуюся 16 декабря, ЕЦБ покупал в рамках своей программы еще 6 различных корпоративных бумаг.

Таким образом, количество различных ценных бумаг на балансе ЕЦБ дошло до 773, а это значит, что регулятор держит на своем балансе 9,2% всего корпоративного долгового рынка еврозоны на общую сумму 50,6 млрд евро. Общий объем данного сегмента оценивается в 549,34 млрд евро.

Всего за отчетную неделю ЕЦБ купил во всех сегментах рынка бумаги на сумму 0,7 млрд евро (неделей ранее еще 1,6 млрд евро).

( Читать дальше )

Новости рынков |ФРС пустила Китай под откос

- 15 декабря 2016, 17:37

- |

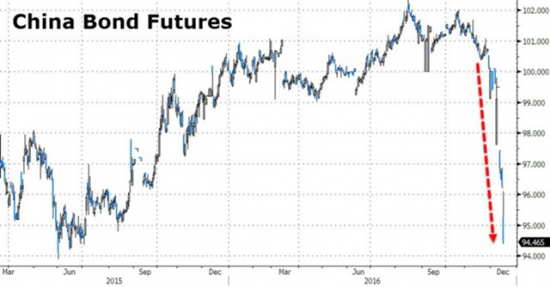

Жесткая риторика американского центробанка устроила на финансовом рынке Поднебесной настоящий обвал, причем это касается в первую очередь не рынка акций, а куда более важных механизмов — денежного и долгового рынков.

Стоит отметить, что под конец года на денежном рынке Китая всегда ужесточаются условия, к тому же наблюдается ускорение оттока капитала. Ну а заседание Федеральной резервной системы лишь усугубило положение.

В итоге за ночь фьючерсы на китайские гособлигации обвалились на рекордную величину — до минимума с конца 2014 г. Тогда, напомним, Народный банк Китая начал проводить политику смягчения денежно-кредитной политики, что спровоцировало рост стоимости бондов, однако сейчас весь этот восходящий тренд полностью нивелирован.

( Читать дальше )

Новости рынков |Нефть вызвала цунами на долговом рынке

- 12 декабря 2016, 22:58

- |

Американский долговой рынок, безусловно, крупнейший в мире, и именно к нему приковано наибольшее внимание. Сегодня доходность «десятилеток» американского казначейства достигала отметки 2,53%. Как мы уже сказали, это самая высокая отметка за последние 2 года.

Сейчас показатель находится чуть ниже, однако это никак не влияет на общую ситуацию. Отметим, что новая волна распродаж пришла на фоне бурного роста цен на нефть. После успешного подписания соглашения о сокращении добычи странами, не входящими в ОПЕК, котировки нефтяных фьючерсов взлетели почти на 5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс