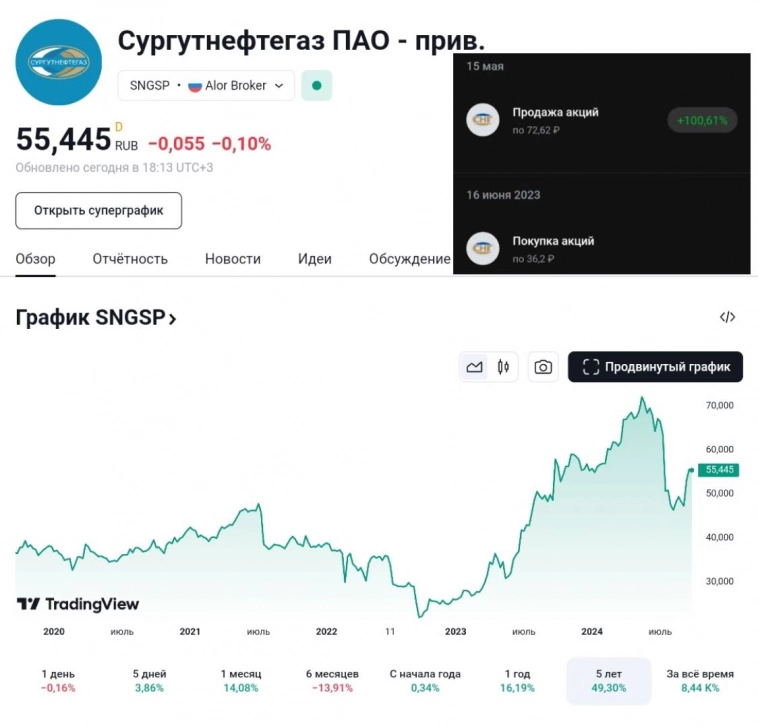

Блог им. Raptor_Capital |⛽️ Сургутнефтегаз – Префы или обычка, что лучше?

- 15 октября 2024, 18:40

- |

🤔 Приняв решение о добавлении Сургутнефтегаза в портфель, у инвестора возникает вопрос – сделать выбор в пользу привилегированных акций с расчетом на крупные дивиденды, или приобрести обыкновенные акции, которые находятся практически на своих исторических минимумах?

❓ Для начала разберемся, почему у этих двух типов акций одной компании такая большая разница в дивидендах (див. доходность у префов часто выше 14%, в то время как у обыкновенных акций – не более 2-3%).

• Дело в том, что дивиденды по префам прописаны в уставе Сургутнефтегаза и составляют 10% от чистой прибыли по РСБУ, разделенной на число акций, которые составляют 25% уставного капитала.

• В то же время, дивиденды по обыкновенным акциям не регламентированы ни уставом, ни дивидендной политикой. Кроме того, дивиденды по префам не могут быть ниже, чем по обыкновенным акциям.

❓ Могут ли обыкновенные акции подорожать до уровня префов?

• Хоть отставание и может сократиться, но сравняться они не могут. По крайней мере, при текущей дивидендной политике, ведь в стоимости обыкновенных акций практически не учитывается наличие «кубышки».

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. Raptor_Capital |🔝 ТОП-5 дивидендных акций на рынке РФ

- 14 октября 2024, 18:17

- |

• У компании вышел позитивный отчет по итогам первого полугодия текущего года, в то время как цена акций снизилась на 45% после выплаты дивидендов в мае. Чистый долг остается отрицательным, что позволяет компании выплачивать дивиденды. Див. доходность по итогам 2024 года может достигнуть 20% (27,8 рублей на акцию).

2️⃣. Сургутнефтегаз-префы ($SNGSP).

• Хоть чистая прибыль по итогам первого полугодия 2024 года и снизилась в 6 раз, у Сургутнефтегаза по-прежнему остается знаменитая «кубышка» размером 6 трлн рублей. Около 80% «кубышки» размещено в иностранной валюте, поэтому чем слабее будет рубль, тем потенциальные дивиденды будут выше. Следующая выплата будет в июле 2025 года, и вполне возможно, что можем увидеть див. доходность на уровне 18% (10,2 рублей на акцию).

3️⃣. МТС ($MTSS).

• Несмотря на то, что долг компании продолжает увеличиваться, согласно дивидендной политике МТС в 2024-2026 годах будет ежегодно выплачивать 35 рублей на акцию. Однако важно учитывать риск, что МТС может в любой момент скорректировать свою политику в случае, если денежно-кредитная политика ЦБ будет оставаться жесткой слишком долго. По текущим котировкам див. доходность может составить 17% (35 рублей на акцию).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс