Блог им. PavelMaslennikov |Волк с Уолл-стрит? Нет, очередной самоуверенный новичок

- 25 октября 2024, 17:07

- |

Знаете, что я чувствовал, когда впервые открыл торговый терминал? Безграничную уверенность. Абсолютную веру в собственную исключительность. В голове крутились образы роскошной жизни, яхт, спортивных машин. «Господи, да что тут сложного?» – думал я тогда, самодовольно глядя на графики. «Купил внизу, продал наверху – это же элементарно!»

Каждый чёртов новичок считает себя особенным. Я не был исключением. Когда мне говорили, что 95% трейдеров теряют деньги, я только усмехался. «Это потому что они тупые. Они не разобрались. Не изучили материал. А я-то точно буду в тех успешных пяти процентах!» Какое же это было наивное заблуждение...

Первые сделки принесли прибыль. И знаете что? Это оказалось худшим, что могло со мной случиться. Эта мимолётная удача породила чудовищную иллюзию моей избранности. «Вот оно! Я же говорил, что я особенный! Что я всё понял!» Боже, каким же идиотом я был.

А потом началось… Рынок – эта бездушная машина – методично и безжалостно разрушал мою самоуверенность. Сделка за сделкой, слив за сливом. И чем больше денег я закидывал на счёт, тем больше терял. Это как наркомания – ты всегда веришь, что следующая доза вернёт тебе то первое счастье. Но это никогда не работает.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 44 )

Блог им. PavelMaslennikov |Что такое SPO и как на нем заработать?

- 28 июля 2024, 12:26

- |

SPO (Secondary Public Offering) или вторичное публичное размещение акций — это процесс, при котором уже публичная компания выпускает дополнительные акции для привлечения капитала. В отличие от IPO, где компания впервые выходит на биржу, при SPO акции размещаются компанией, которая уже торгуется на бирже.

Причины проведения SPO

Компании прибегают к SPO по различным причинам:

♦️ Привлечение дополнительного капитала для развития бизнеса, покупки активов или погашения долгов.

♦️ Увеличение ликвидности акций и привлечение новых инвесторов.

♦️ Возможность для существующих акционеров продать часть своих акций.

Как заработать на SPO

💡 Тщательно анализируйте компанию перед участием в SPO. Изучите ее финансовые показатели, планы развития и причины проведения SPO.

💡 Оцените потенциал роста компании и справедливую стоимость ее акций. Сравните мультипликаторы (P/E, EV/EBITDA) с конкурентами.

💡 Участвуйте в SPO на ранних этапах. Часто цена размещения при SPO ниже рыночной, что дает возможность получить прибыль.

( Читать дальше )

Блог им. PavelMaslennikov |Сохраняем спокойствие, когда рынок идет против нас!!!

- 23 июля 2024, 09:55

- |

Любой трейдер рано или поздно сталкивается с ситуацией, когда открытая позиция начинает приносить убытки из-за движения цены в неблагоприятном направлении. Как правильно действовать в таких обстоятельствах? Стоит ли надеяться и ждать разворота рынка? Давайте разберемся.

👨💻 Подготовьтесь заранее

Прежде всего, ещё до открытия сделки важно определить для себя уровни stop loss и take profit, а также составить четкий торговый план. Это позволит вам сохранять хладнокровие и действовать рационально, если рынок пойдет не в вашу сторону.

Например, если вы покупаете акции компании X по $50 за штуку, установите stop loss на уровне $45 (-10%) и take profit на уровне $60 (+20%). Таким образом, вы ограничите возможный убыток и зафиксируете прибыль при достижении целевой цены.

🕵️♂️ Проанализируйте ситуацию

Если цена начала двигаться в невыгодном для вас направлении, первым делом нужно оценить — является ли это краткосрочной коррекцией или началом нового тренда.

Изучите график на разных таймфреймах, оцените объемы торгов, проверьте важные уровни поддержки/сопротивления и индикаторы (скользящие средние, RSI, MACD). Также обратите внимание на фундаментальные факторы — новости, отчеты, изменения в компании.

( Читать дальше )

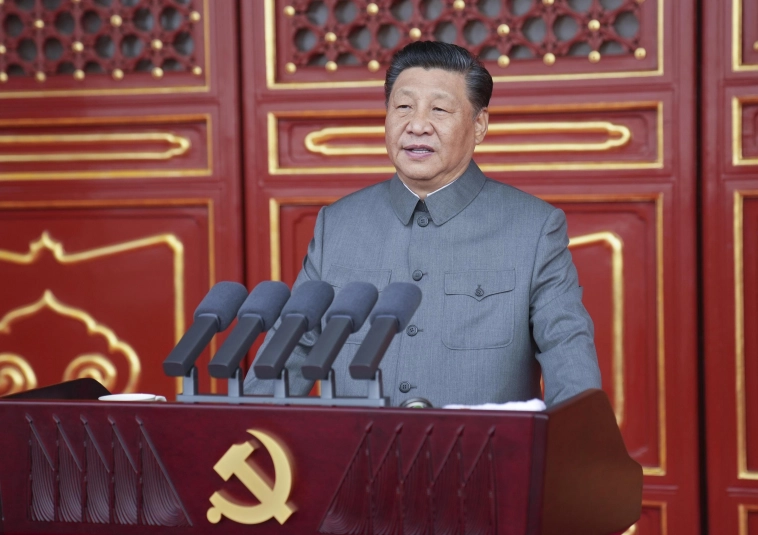

Блог им. PavelMaslennikov |Китайская экономика теряет импульс: целевые показатели роста под угрозой

- 22 июля 2024, 10:46

- |

Замедление экономического роста Китая во втором квартале 2024 года вызывает серьезную обеспокоенность среди инвесторов и аналитиков. Несмотря на амбициозные планы правительства по достижению 5% роста ВВП, реальность оказывается гораздо менее оптимистичной. Слабые экономические данные, особенно в сфере потребления и недвижимости, указывают на глубокие структурные проблемы, с которыми сталкивается вторая по величине экономика мира.

Одной из главных причин замедления является стагнация потребительского спроса. Розничные продажи сокращаются, а усилия правительства по стимулированию потребления не приносят желаемых результатов. Высокий уровень безработицы среди молодежи и снижение зарплат усугубляют ситуацию, вынуждая домохозяйства ограничивать расходы. Даже люксовые бренды, традиционно популярные среди китайских потребителей, вынуждены предлагать беспрецедентные скидки, чтобы избавиться от нераспроданных остатков.

Еще одним серьезным препятствием для роста остается затяжной кризис в сфере недвижимости. Цены на жилье продолжают падать, а объемы строительства и инвестиций сокращаются. Ограничения на доступ девелоперов к дешевым кредитам и последствия пандемии нанесли серьезный удар по сектору, который ранее обеспечивал значительную долю китайского ВВП.

( Читать дальше )

Блог им. PavelMaslennikov |Гаджеты трейдера: проводные vs беспроводные технологии

- 20 июля 2024, 19:17

- |

В нашем динамичном мире биржевой торговли, где каждая миллисекунда на счету, выбор правильных инструментов играет решающую роль в достижении успеха. Сегодня мы рассмотрим извечный вопрос: что лучше для трейдера — проводная или беспроводная клавиатура и мышь?

Задержка ввода — враг прибыли

Одним из ключевых факторов при выборе периферийных устройств является задержка ввода. В трейдинге, где решения принимаются молниеносно, любое промедление может стоить больших денег. Проводные клавиатуры и мыши обеспечивают практически мгновенную передачу сигнала, минимизируя задержку. Беспроводные устройства, особенно бюджетные модели, могут давать задержку в десятки миллисекунд или нормально так заглючить. Для скальпинга или алгоритмической торговли это недопустимо.

Совет: отдавайте предпочтение качественной проводным устройствам от известных брендов. Razer BlackWidow, Das Keyboard или Logitech G Pro и других, что гарантируют мгновенный отклик.

Стабильность соединения — залог надежности

Ещё один важный момент — стабильность связи с ПК.

( Читать дальше )

Блог им. PavelMaslennikov |Джесси Ливермор: Легенда Уолл-стрит

- 16 июля 2024, 13:07

- |

Джесси Ливермор, один из самых известных и успешных трейдеров в истории Уолл-стрит, прожил жизнь, полную головокружительных взлетов и болезненных падений. Его путь от простого клерка до легендарного спекулянта, способного в одиночку влиять на рынки, по сей день вызывает восхищение и интерес у профессионалов финансовой индустрии.

Ливермор родился в 1877 году в Массачусетсе. С детства он проявлял незаурядные математические способности и интерес к биржевой торговле. В возрасте 14 лет он устроился на работу в брокерскую контору в Бостоне, где быстро проявил себя как талантливый трейдер.

Уже в юном возрасте Ливермор выработал свой уникальный стиль торговли, основанный на тщательном анализе рынка, строгой дисциплине и готовности идти против толпы. Его успехи привлекли внимание Уолл-стрит, и вскоре он перебрался в Нью-Йорк, чтобы продолжить карьеру.

Первый миллион долларов Ливермор заработал в 1907 году, во время финансовой паники, сыграв на понижение рынка. Его смелость и проницательность принесли ему славу и состояние, но также и многочисленных врагов среди финансовой элиты.

( Читать дальше )

Блог им. PavelMaslennikov |Биржа: Зов свободы и успеха.

- 15 июля 2024, 09:51

- |

Что манит людей в трейдинг? Что заставляет их погружаться в этот увлекательный, но полный рисков мир биржевой торговли? Кажется, будто некая невидимая сила влечет их туда, обещая богатство, успех и свободу.

Возможно, дело в той самой свободе. Трейдинг дает ощущение, что ты сам контролируешь свою судьбу. Ты сам принимаешь решения, сам несешь за них ответственность. Это своего рода вызов системе, где большинство людей работают «на дядю», подчиняясь чужим правилам. На бирже ты сам себе босс.

А еще трейдинг дает надежду. Надежду на то, что упорный труд и умение анализировать рынок могут привести к финансовому успеху. В мире, где богатство часто кажется уделом избранных, биржа представляется демократичным инструментом. Здесь не нужны связи или стартовый капитал — только знания и упорство.

И конечно, свою роль играет азарт. Биржа — это всегда риск, всегда вызов. Это адреналин от удачных сделок и горечь поражений. Для многих трейдинг становится не просто способом заработка, а стилем жизни, увлечением, даже страстью.

( Читать дальше )

Блог им. PavelMaslennikov |Непостижимая тайна (рассказ)

- 14 июля 2024, 14:48

- |

Игорь, никогда не блиставший успехами в биржевой торговле, вдруг ощутил, как удача наконец-то повернулась к нему лицом. Его сделки начали приносить прибыль, и с каждым днем уверенность в собственных силах росла. Однако радость от первых успехов омрачалась нарастающей головной болью, терзавшей его все сильнее. Сначала это были периодические головные боли, которые Игорь списывал на стресс и напряжение. Со временем боли становилась сильнее и чаще, пульсируя в висках и затылке, подобно отбойному молотку изнутри разбивая черепную коробку. Обезболивающие переставали помогать, родные Игоря обеспокоенные ухудшением здоровья, настояли на медицинском обследовании.

Диагноз прозвучал как приговор — опухоль головного. Врачи говорили о нескольких месяцах, в лучшем случае — годе жизни. Мир рухнул в одночасье, Игорь не собирался сдаваться. Он решил посвятить оставшееся время любимому делу — торговле на бирже. Только там, среди мелькающих котировок и графиков, он чувствовал себя по-настоящему живым.

( Читать дальше )

Блог им. PavelMaslennikov |Новая эра для Яндекса на Московской бирже

- 10 июля 2024, 11:18

- |

🥸 9 июля 2024 года ознаменовалось знаковым событием для российского IT-гиганта Яндекс и всего фондового рынка России. На Московской бирже успешно завершились расчеты по масштабному обмену акций Yandex N.V. на акции МКПАО «Яндекс» (YDEX) в рамках биржевого транша. Наступает новая эра для компании и открываются новые возможности для инвесторов.

😎 В ходе обмена было совершено впечатляющее количество сделок — 680,7 тысяч, в результате которых инвесторы обменяли 42,4 млн акций на общую сумму 180,3 млрд рублей. В процессе участвовало 99 брокерских компаний, что свидетельствует о высоком интересе профессиональных участников рынка.

Прием заявок на обмен акций проводился с 14 мая по 21 июня 2024 года, а также дополнительно 27 июня, что дало инвесторам достаточно времени для принятия взвешенного решения. К обмену допускались акции Yandex N.V., приобретенные на российском биржевом рынке и не находящиеся на счетах типа С, с коэффициентом обмена 1 к 1.

🧐 Для опытных трейдеров это событие открывает новые перспективы. Включение акций МКПАО «Яндекс» в первый уровень листинга Московской биржи говорит о высоком уровне доверия к компании и ее финансовой устойчивости. Начало торгов этими акциями 24 июля 2024 года привлечет значительный интерес инвесторов и потенциально повысит ликвидность этих бумаг.

( Читать дальше )

Блог им. PavelMaslennikov |Сбербанк на пороге кризиса?

- 09 июля 2024, 21:54

- |

Последний отчет Сбербанка по РСБУ за июнь 2024 года вызывает серьезные опасения касательно финансовой стабильности крупнейшего банка страны. Несмотря на рекордную прибыль в 140 млрд рублей, анализ ключевых показателей выявил ряд тревожных тенденций.

Во-первых, процентная маржа банка продолжает снижаться, с 6.36% в июне 2023 до 6.03% в июне 2024. Это ведет к сокращению процентных доходов на 5.2%, несмотря на рост кредитного портфеля на 17-24%. Сбербанк вынужден повышать ставки по депозитам для привлечения средств, что давит на маржу.

Во-вторых, вызывает вопросы качество кредитного портфеля. Из выданных в июне кредитов 45% физлицам и 87% юрлицам пошли на рефинансирование. По сути, это скрытая реструктуризация проблемных долгов. Но смогут ли заемщики обслуживать новые кредиты, если ключевая ставка ЦБ вырастет до 18-20%?

В-третьих, достаточность капитала Сбербанка после выплаты дивидендов упадет до минимальных с 2015 года 11.9%. Запас капитала критически мал для покрытия возможных потерь по кредитам и роста бизнеса. Проблема усугубляется тем, что значительная часть капитала банка размещена в ОФЗ, переоцененных по номиналу. Продажа этих бумаг по рыночным ценам приведет к убыткам и дальнейшему сокращению капитала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс