Блог им. OneginE |Что может послужить триггером для начала коррекции на фондовых рынках США?

- 10 июля 2019, 17:34

- |

Объем свободного «кэша» в портфелях у хедж-фондов увеличился до полугодового максимума.

По итогам мая, согласно оценкам ICI, доля денежных средств в портфелях у хедж-фондов выросла до 3,1%, что является максимальным значением с ноября 2018 г.

Объем «кэша» в активах взаимных фондов (%)

Напомним, что в апреле текущего года объем «кэша» находился на исторических минимумах в 2,9%. Так мало фонды держали в наличности лишь в январе и декабре 2018 г.

Скорее всего, особо ниже, даже если бы управляющие того хотели, доля денежных средств вряд ли упадет, так как должен сохраняться какой-то запас для выдачи средств клиентам.

На протяжении двух с половиной лет вес «кэша» не превышал отметку в 3,3%, то есть, можно сказать, что хедж-фонды уже какой год сидят «по уши» в бумагах.

Резюме

Пока управляющие не «разгружают» свои портфели и даже обвал четвертого квартала 2018 г. не привел к сокращению позиций. На наш взгляд, это объясняет высокую устойчивость американского рынка, который отказывается падать.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Блог им. OneginE |Хедж-фонды продают нефть, а «большие деньги» покупают

- 18 марта 2017, 14:27

- |

На прошлой неделе котировки нефти пережили максимальное за последние несколько месяцев снижение. Отчеты по позициям трейдеров, предоставляемые Комиссией по торговле товарными фьючерсами, дают отчетливый ответ, кем оно было спровоцировано.

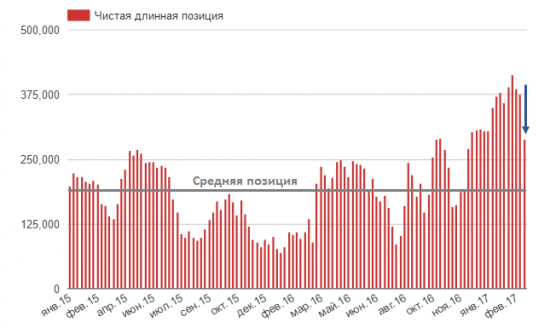

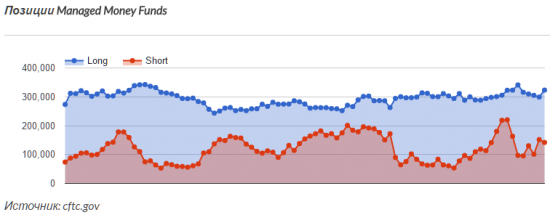

За неделю с 7 по 14 марта хедж-фонды скинули 37,6 тыс. длинных контрактов по «черному золоту» и открыли 49,2 тыс. новых коротких позиций. Таким образом, за 5 рабочих дней их общая ставка на рост нефти упала аж на 86,8 тыс. контрактов, что эквивалентно 4,3 млрд долларам. Теперь их чистая длинная позиция составляет 289 тыс. контрактов или 14,4 млрд долларов, рухнув за неделю на все 23%.

Примечательно, что на этом падении крупные частные спекулянты, не относящиеся к хедж-фондам, наращивали свои ставки на рост нефти. За неделю они увеличили их примерно на 1,3 млрд долларов. В последний раз ими предпринимались столь активные действия в момент разворота медвежьего тренда по нефти в начале 2016 г.

( Читать дальше )

Блог им. OneginE |Хедж-фонды сделали выбор в пользу нефти (отчеты COT)

- 02 октября 2016, 09:06

- |

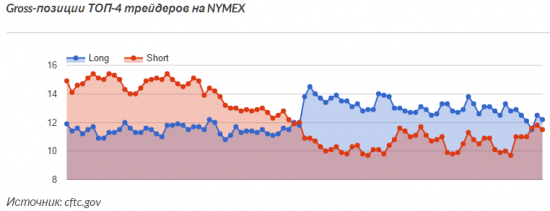

Крупнейшие четверка и восьмерка трейдеров Нью-Йоркской товарной биржи также предпочли увеличить свои позиции в нефти. Если двумя неделями ранее можно было предположить, что основные игроки ждут падения котировок «черного золота», то сейчас однозначного вывода сделать нельзя. На текущий момент количество «лонгов» все еще превалирует над «шортами» и этот српед начал увеличиваться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс