Блог им. OlegDubinskiy |На сколько ЦБ РФ поднимет ставку 17 12 2021г. : мнение участников рынка.

- 07 декабря 2021, 07:52

- |

- комментировать

- Комментарии ( 8 )

Блог им. OlegDubinskiy |на сколько ЦБ РФ поднимет ставку: мнение участников рынка.

- 30 ноября 2021, 07:37

- |

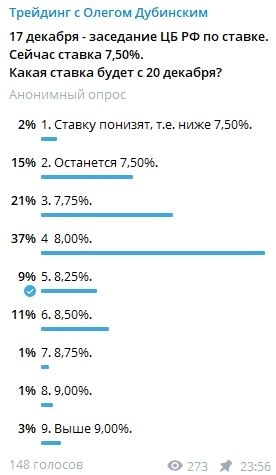

Сделал опрос в чате @OlegTradingChat

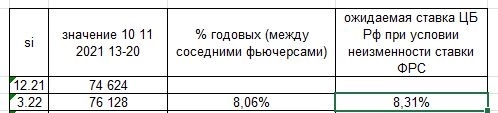

Теперь, расчёт, что считают участники рынка (Si, USD / RUB).

Дальний фьючерс дороже ближнего на разницу ставок в РФ и США (0,25% и, вероятно, в 1 квартале 2022г. ставку ещё не поднимут).

( Читать дальше )

Блог им. OlegDubinskiy |темпы изменения ВВП РФ и инверсия ОФЗ, личное мнение про динамику ВВП 2022г.

- 20 ноября 2021, 19:48

- |

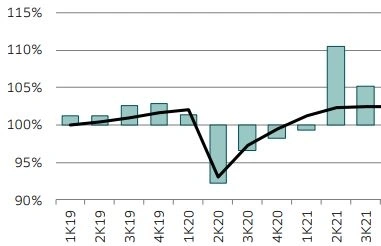

Поквартальная динамика ВВП РФ:

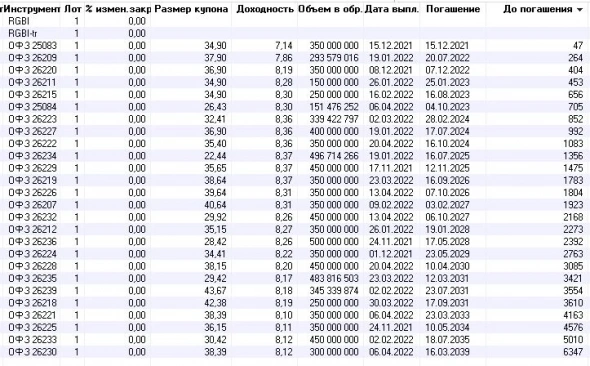

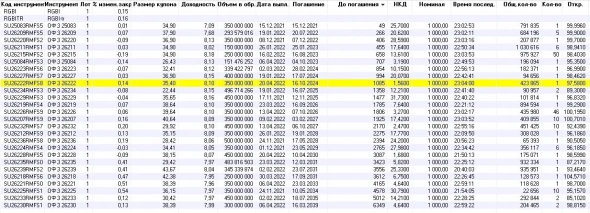

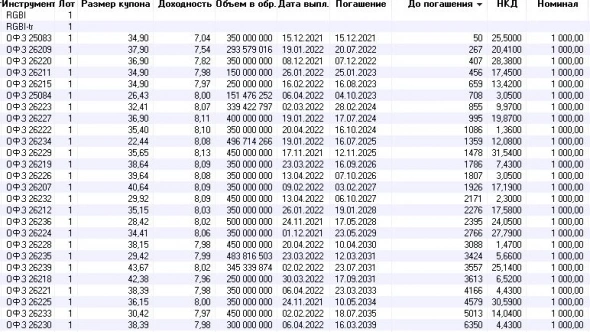

Инверсия доходностей ОФЗ (самые доходные — 3-летки).

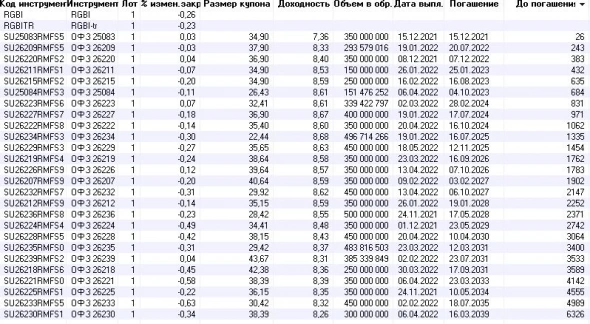

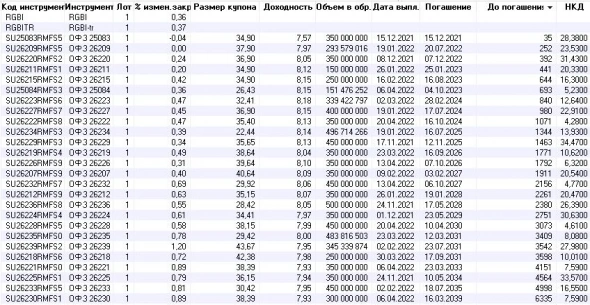

Доходность ОФЗ из индекса RGBI:

( Читать дальше )

Блог им. OlegDubinskiy |инверсия в ОФЗ усилилась

- 10 ноября 2021, 22:08

- |

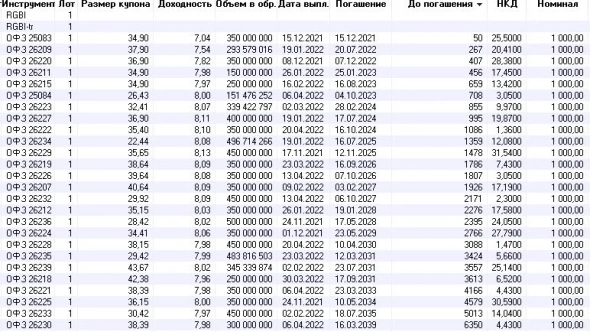

Сортировка по дате погашения: инверсия налицо, за последнюю неделю усилилась !

ВЫВОД.

Вероятно, к лету 2022г. в России будет рецессия.

С уважением,

Олег.

Блог им. OlegDubinskiy |Разворот в нефти = разворот в индексе РТС?

- 05 ноября 2021, 09:18

- |

Коррекция или разворот?

В 2014г., когда ожидалось ужесточение ДКП в США,

нефть упала в 4 раза.

Конечно, сейчас нефть может упасть и не так круто: всё-таки, не до $148 был рост, а всего лишь до $86.

Личное мнение.

С высокой вероятностью, увидим нефть существенно дешевле.

С уважением,

Олег.

Блог им. OlegDubinskiy |RGBI (индекс ОФЗ) ниже минимумов 2020г. Повторит ли индекс Мосбиржи путь RGBI?

- 01 ноября 2021, 22:31

- |

Доходность облигаций растёт,

ЦБ РФ 17декабря, в связи с ростом инфляции, может поднять ставку сразу на 1%.

Локдаун вместе с ожиданием рецессии (инверсия доходности ОФЗ) — это дополнительный риск для индекса акций, в 2022г. увеличится количество корпоративных и личных банкротств.

Денежная масса М2 в РФ растёт примерно на 10% в 2021г.,

такой же рост (оаоло 10%) был и до пандемии, в 2018, 2019 годах.

Раньше, индексы облигаций были опережающими индикаторами для индексов акций.

А сейчас?

Оптимизм в США продолжается, в России — боковик.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Блог им. OlegDubinskiy |Личное мнение о цикле повышения ставок ЦБ РФ. RGBI. Гремучая смесь: высокие ставки + локдаун + рост инфляции.

- 29 октября 2021, 09:08

- |

принт скрин из моего QUIK.

RGBI (индекс ОФЗ) упал почти до минимумов 2020г.

( Читать дальше )

Блог им. OlegDubinskiy |Инверсия ОФЗ сегодня приобрела более явный вид. Индикатор противоположного мнения стал работать ?

- 27 октября 2021, 23:30

- |

Сегодня инверсия доходностей ОФЗ приобрела более явный вид.

Вчера доходность 5 летних ОФЗ была выше, чем десятилетних.

Сегодня инверсия начинается уже с ОФЗ от года.

Впереди — локдаун и цикл повышения ставок в РФ ещё далеко не закончен.

Заражения на максимуме, рост и в России, и в Европе в целом.

Сегодня банк Канады объявил о сворачивании QE.

Ждём заседания ФРС, которое будет 3 ноября.

Личное мнение, которое никому не навязываю.

Прикольно, что рука новичков дрогнула в последний момент,

именно когда до 70р. можно было купить доллар или

хотя бы выйти в фонд денежного рынка в руб.FXMM, VTBM

(эти фонды растут ежедневно в темпе около 7% в год и не падают на падениях рынка).

Российский рынок был и будет недооценен (политические риски существенно выше).

За последние 2 недели количество подписчиков telegram уменьшилось с 1480 до 1409.

Считаю, что это — тоже индикатор:

новички ошибаются именно в самые важные моменты!

Хотя чат постепенно при этом растёт: у людей есть потребность в общении !

Личное мнение, которое никому не навязываю.

( Читать дальше )

Блог им. OlegDubinskiy |Собираетесь ли ВЫ покупать длинные ОФЗ ? Или ОФЗ со сроком погашения 2-3-4 года?

- 26 октября 2021, 07:44

- |

В связи с инверсией кривой доходности ОФЗ,

собираетесь ли ВЫ покупать длинные ОФЗ ?

Напоминаю про инверсию

(доходность ОФЗ от 10 лет выше, чем 3-4 летних):

Пишите комментарии.

С уважением,

Олег.

Блог им. OlegDubinskiy |инверсия доходности ОФЗ: доходность ОФЗ 3-4 лет выше доходности длинных ОФЗ (от 10 лет): истории, когда это было с ОФЗ раньше, принтскрин доходностей ОФЗ из моего QUIK

- 26 октября 2021, 07:08

- |

Обратите внимание на инверсию доходностей ОФЗ.

Обратите внимание на столбцы «доходность»(%) и «до погашения»(дней).

Таблица ОФЗ 25 и 26 серий из моего QUIK:

Обычно, чем дальше срок погашения, тем выше доходность.

Обратите внимание:

доходность 3-4 летних ОФЗ выше, чем доходность ОФЗ от 10 лет.

В теории, инверсия — это предвестник рецессии и редвестник снижения ставок ЦБ.

Инверсия ОФЗ была в августе 2019г. (перед COVID, о котором почти никто тогда ещё не знал), в октябре 2014г.

(перед падением цен на нефть в 4 раза, с 2014г. стали падать реальные доходы населения РФ).

Между инверсией и рецессией обычно проходили месяцы.

Прогноз — дело неблагодарное.

Поэтому воздержусь от прогноза,

просто обращаю Ваше внимание на факт инверсии в ОФЗ и напоминаю историю.

С чем связана инверсия на этот раз, просьба написать в комментариях.

Вероятно, участники рынка считают, что

цикл повышения ключевой ставки как инструмента в борьбе с инфляцией завершится в ближайшие месяцы.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс