Блог им. OlegDubinskiy |Позитив Рынок Портфель Как обогнать индекс Рубль Евро Доллар Налог на нефтяников Разморозка активов

- 13 февраля 2023, 21:12

- |

В этом видео за 14 минут:

— позитив на рынке: падения выкупают,

— как обогнать индекс,

— мой портфель,

— рубль падает потому что так надо российскому бюджету,

— каким будет налогообложение нефтяных компаний,

— реструктуризация в фондах — держателях замороженных активов.

Это и многое другое рассказываю в этом видео.

Желаю Вам Здоровья и Успеха!

С уважением,

Олег.

- комментировать

- 258

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Что поддерживает российский рынок. Почему в акциях. Портфель. Рубль. Доллар. Золото. Металлы.

- 05 февраля 2023, 13:01

- |

Друзья,

в этом выпуске всего – лишь за 9 минут

про то, что поддерживает российский рынок

(инфляция, рост дленежной массы, гос. заказ).

Мой портфель, какие в нём акции и почему.

Металлургия чёрная и цветная, Сбер, Мосбиржа, МТС,.. .

Индекс Мосбиржи с 07 11 2022г. + 1,58%.

ИИС (агрессивный) + 17,99%, основной брокерский счёт (консервативный) + 16,68%. «Выстрелили» Северсталь, НЛМК, ММК, Полюс, Сбер, Мосбиржа !!!

Мои ожидания от рынков.

Как определить, на какой стадии цикла мы находимся.

Остаюсь в акциях.

Тем, кто опасается роста инфляции, рекомендую «линкеры» (особенно ОФЗ 52002).

Желаю Вам Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Рубль Разбор российского рынка по секторам Мой портфель Мнение о том, на какой стадии рынки и что может произойти.

- 29 января 2023, 16:00

- |

Друзья,

в этом выпуске всего – лишь за 15 минут мнение

— о ситуации на рынках (боковик),

— о рубле (пока вола низкая, стабилен), плавно падает,

— о ED (EUR / SD, держу лонг с 1,0255, растущий тренд, пояснил, почему),

— о инфляции в мире и в России и о том, стоит ли ставить на падение инфляции в России

(ОФЗ 26238, погашение 15 мая 2041г.),

— мой портфель акций (с ноября 2022г. обогнал индекс Мосбиржи более 10%),

— взаимосвязь финансовых рынков (долговых, валютных, товарных, фондовых): почему сформировал портфель.

Разбор российского рынка по секторам:

какие позиции сокращу, какие увеличу и почему.

Решения принимаю на основании своего мнения о рыночном цикле.

Стараюсь покупать сильные активы.

По фьючерсам в публичный портфель выкладывал:

— покупку CNY-3.23 в начале октября и продажу утром 30/12/2022 по 10,2 (прибыль 15%, с учётом плеча, 67% на выделенные под сделку средства),

— ED – 09.22 (покупка 1,0255, держу),

— портфель акций основной (с ноября обогнал индекс Мосбиржи более 9%) и ИИС (с ноября обогнал индекс Мосбиржи на 13%): расчёты по портфелю – на платном канале.

Друзья,

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Блог им. OlegDubinskiy |Рубль, доллар. Плавный рост, объёмы минимальны. И ???

- 28 января 2023, 09:08

- |

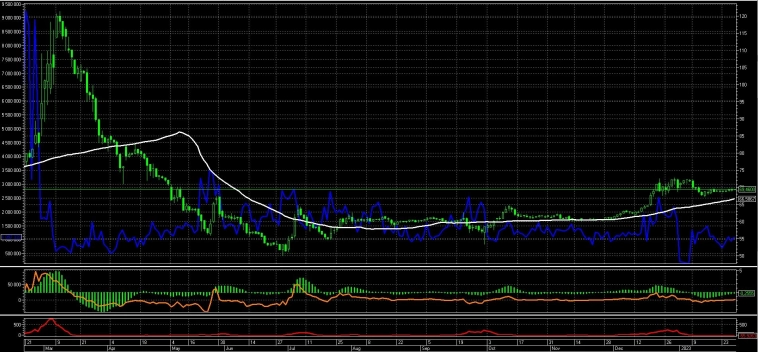

Синий график — объем (снижение).

Зелёные гистограммы — MACD hist (рост).

Белый график — МА (50): рост.

Оранжевый график — индекс силы Алексанра Элдера (слабое движение: ни то, ни сё).

Красный график — индекс волатильности Чайкина (минимальная волатильность).

Продажи юаней и продажи выручки экспортёрами не достаточны для укрепления рубля.

Многие покупают валюту и выводят (у кого есть, что выводить).

Рубль — инсайдерская валюта.

Долгосрочно, конечно, будет падать.

Ваше мнение ?

Пишите в комментариях.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мнение о рынке Инвестидеи

- 20 января 2023, 11:17

- |

Друзья,

в этом выпуске всего – лишь за 15 минут мнение

— о ситуации на рынках (боковик),

— о рубле (пока вола низкая, стабилен) и новом бюджетном правиле

— о ED (EUR / SD, держу лонг с 1,0255, растущий тренд, пояснил, почему) и новом бюджетном правиле,

— о инфляции в мире и в России и о том, стоит ли ставить на падение инфляции в России

(ОФЗ 26238, погашение 15 мая 2041г.),

— мой портфель акций (с ноября 2022г. обогнал индекс Мосбиржи более 8%),

— ОФЗ – «линкеры» (например, ОФЗ 52 002) как кащита от инфляции.

— что и в каком случае покупать,

— высокорисковая идея: акции СПБ Биржа (ожидания прибыли за 2022г. и запуска китайских и гонконгских акций).

Решения принимаю на основании своего мнения о рыночном цикле.

Стараюсь покупать сильные активы.

По фьючерсам в публичный портфель выкладывал:

— покупку CNY-3.23 в начале октября и продажу утром 30/12/2022 по 10,2 (прибыль 15%, с учётом плеча, 67% на выделенные под сделку средства),

— ED – 09.22 (покупка 1,0255, держу),

— портфель акций (с ноября обгнал индекс Мосбиржи более 8%).

Друзья,

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Блог им. OlegDubinskiy |Мнение рынке, портфель и как его составлял, результат, что докупил в портфель и почему, стиль торговли - и всё это за 14 минут !

- 16 января 2023, 16:27

- |

в этом выпуске за 14 минут

— мнение о рубле

(считаю, что пока волатильность на минимуме, курс рубля стабилен, рассказываю, при каких условиях снова открою валютные позиции),

— рассказываю как формировал портфель и почему он именно такой, какие акции считаю перспективными и что думаю о длинных ОФЗ,

— рынок меди как показатель ожиданий роста мировой экономики,

— мнение о динамике по инфляции в США, ЕС, России,

— про 4-летний президентский цикл в США (третий год по статистике — лучший на финансовых рынках),

— и многое другое.

Портфель за 2+ мес. (считаю с 7 ноября 2022г.) обогнал индекс Мосбиржи на 9% !

Сегодня в России — день бирж (Мосбиржи 10% портфеля).Друзья,

Искренне желаю Вам Здоровья и Успеха!

С уважением,

Олег.

Блог им. OlegDubinskiy |Рубль Доллар Евро Юань Бюджетное правило Рынки Как составляю Портфель Стиль Результат (в т.ч. и везение)

- 13 января 2023, 14:39

- |

в этом выпуске коротко о многом:

мнение о рубле и новом бюджетном правиле,

какой справедливый курс рубля при различных значениях среднегодовой цены URALS

(допускаю, что Россия будет в 2023г. добывать 10 млн. баррелей в сутки),

как определить разворот тренда,

про свой стиль торговли (среднесрочно по сильным трендам в зависимости от рыночного цикла),

про бесплатные telegram каналы и закрытый telegram канал.

Стабильный рубль – это позитив для фондового рынка.

Рассказываю, почему решил в октябре – ноябре 2022г. сформировать портфель акций и

о взаимосвязи финансовых рынков (валютного, долгового, товарного, фондового).

Первый признак того, что крупняк ожидает смягчения политики ФРС –

это разворот в паре EUR / USD (помните, на telegram писал про покупку Евро по 55р., и именно RUS_25 Euro).

Вторым признаком был рост золота с 4 ноября

(писал на telegram и smart-lab, что хочу купить фьючерс на золото, но

4 ноября был выходной и поэтому 7 ноября сформировал портфель,

( Читать дальше )

Блог им. OlegDubinskiy |Рынки Ожидания ФРС Ошибки новичков Моя история

- 11 января 2023, 11:48

- |

— причины оптимизма на 2023г.,

— ожидания от политики ФРС и ЕЦБ,

— ошибка новичков, настроенных среднесрочно — раннее закрытие самых прибыльных позиций без признаков смены тренда, почему это происходит,

— личная история.

Желаю Вам Здоровья и Успеха!

С уважением,

Олег.

Блог им. OlegDubinskiy |Что год 2023 нам готовит: размышления. Мои позиции на фондовом рынке и на ФОРТС..

- 30 декабря 2022, 11:10

- |

в этом выпуске за 10 минут о том, что

было в 2022г. и

ожидания на 2023г

Думаю, в 2023г.

евро вырастет к доллару и

во 2 полугодии 2023г. будет оптимизм на финансовых рынках.

В закрытом канале (чуть позже, и в открытом канале)

сегодня утром написал:

закрыл все свои CNY-3.23 лонг около 10,2.

Покупка была в начале октября в диапазоне 8,80 — 8,90.

Плюс 15%, а с учётом плеча, около 67%.

С Наступающим Вас Новым Годом!

Желаю Вам Здоровья, Счастья и Успеха в Новом Году!

С уважением,

Олег.

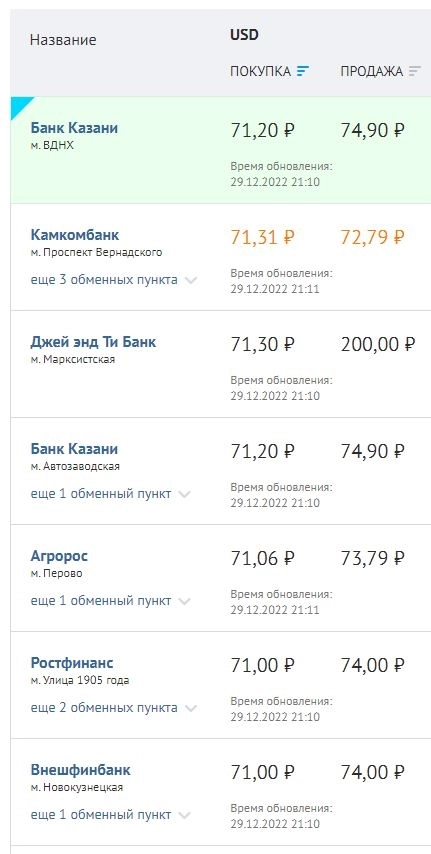

Блог им. OlegDubinskiy |Почему наличный доллар стал дешевле биржевого ? Банки ждут стабилизации рубля.

- 29 декабря 2022, 21:20

- |

В моменте, USDRUB_TOM = 72,07.

Обычно, наличный доллар был дороже биржевого примерно на 5%, сейчас нал. доллар сравнялся с биржевым.

Банки ждут стабилизации рубля или даже его укрепления около 70 р. за доллар ?

На смарт лабе бывают интересные комментарии: пишите ваше мнение в комментариях или в чате

t.me/OlegTradingChat

(чат бесплатный, уже 1016 участников, в торговое время из них от 300 человек в сети).

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс