SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Что будут обсуждать на заседании ФРС 27 апреля: повыш.ставки 0,25% или 0,5%, сокращение баланса на 1% в мес.

- 07 апреля 2022, 09:35

- |

ЧТО БУДУТ ОБСУЖДАТЬ НА ЗАСЕДАНИИ ФРС 27 АПРЕЛЯ

1. Повышение ставки на 0,24% или на 0,50%.

2. Сокращение активов на балансе на сумму $95 млрд в месяц ($35 млрд в ипотечных ценных бумагах (MBS) + $60 млрд в гособлигациях США). Балансе в $9 трлн, т.е. будут обсуждать сокращение на 1% в месяц.

1. Повышение ставки на 0,24% или на 0,50%.

2. Сокращение активов на балансе на сумму $95 млрд в месяц ($35 млрд в ипотечных ценных бумагах (MBS) + $60 млрд в гособлигациях США). Балансе в $9 трлн, т.е. будут обсуждать сокращение на 1% в месяц.

- комментировать

- Комментарии ( 3 )

Блог им. OlegDubinskiy |ФРС долгосрочно повысит ставку, а ЦБ РФ понизит: одна из причин дальнейшего ослабления рубля. В России как Турции?

- 05 апреля 2022, 06:37

- |

Федрезерв США (FOMC),

оставшиеся заседания на 2022г.

27 апреля

15 июня

27 июля

21 сентября

2 ноября

14 декабря.

Вероятно, повышать ставку на 0,25-0,50% будут на каждом заседании.

При росте ставок, сырьё может оказаться под давлением и вырастет доллар.

Рекомендую прочитать про правило Тейлора (для эффективной борьбы с инфляцией, ключевая ставка должна быть выше инфляции).

ЦБ РФ, наоборот, будет снижать ставку

(или, по крайней мере, не повышать).

Плановые заседания ЦБ РФ до 31 12 2022:

29 апреля

11 мая

10 июня

22 июля

1 августа

16 сентября

28 октября

8 ноября

16 декабря

В Турции ставка 14% при инфляции 61%.

Думаю, в России ставка также будет ниже инфляции.

Одна из причин роста российских акций — мало возможностей вложить деньги.

С уважением,

Олег.

оставшиеся заседания на 2022г.

27 апреля

15 июня

27 июля

21 сентября

2 ноября

14 декабря.

Вероятно, повышать ставку на 0,25-0,50% будут на каждом заседании.

При росте ставок, сырьё может оказаться под давлением и вырастет доллар.

Рекомендую прочитать про правило Тейлора (для эффективной борьбы с инфляцией, ключевая ставка должна быть выше инфляции).

ЦБ РФ, наоборот, будет снижать ставку

(или, по крайней мере, не повышать).

Плановые заседания ЦБ РФ до 31 12 2022:

29 апреля

11 мая

10 июня

22 июля

1 августа

16 сентября

28 октября

8 ноября

16 декабря

В Турции ставка 14% при инфляции 61%.

Думаю, в России ставка также будет ниже инфляции.

Одна из причин роста российских акций — мало возможностей вложить деньги.

С уважением,

Олег.

Блог им. OlegDubinskiy |Стата: безработица в США 3,6% (таргет ФРС 4%). Теперь развязаны руки для борьбы с инфляцией ?

- 03 апреля 2022, 08:55

- |

Цели ФРР:

— безработица 4%(уже 3,6%, снижение с 3,8%).

— инфляция 2%.

Вышедшая статистика по рынку труда США за март после опережающих цифр за предыдущий месяц вновь показала, хоть и меньшее, но улучшение конъюнктуры:

• 431К новых рабочих мест vs 750К в феврале

• Частный сектор: рост на 426К vs 729К

• Норма безработицы понизилась с 3.8 до 3.6% .

Пора бороться с инфляцией

(повышать ставку по 0,5% и QT, уменьшение баланса ФРС) ?quantitative tightening,

— безработица 4%(уже 3,6%, снижение с 3,8%).

— инфляция 2%.

Вышедшая статистика по рынку труда США за март после опережающих цифр за предыдущий месяц вновь показала, хоть и меньшее, но улучшение конъюнктуры:

• 431К новых рабочих мест vs 750К в феврале

• Частный сектор: рост на 426К vs 729К

• Норма безработицы понизилась с 3.8 до 3.6% .

Пора бороться с инфляцией

(повышать ставку по 0,5% и QT, уменьшение баланса ФРС) ?quantitative tightening,

Блог им. OlegDubinskiy |QT в США. Рецессия в США, вероятно, будет уже летом 2022

- 30 марта 2022, 23:48

- |

Забыли про запланированный QT в США

(tightening, США же баланс уменьшать планируют, этого так ждали медведи, но из-за спец.операции уже забыли) ?

Как ФРС в текущих условиях

сможет уменьшить баланс:

интересно будет посмотреть!

Предстоящие QT и повышение ставок ФРС — это негатив для сырьевых рынков.

Рекомендую прочитать правило Тейлора:

% ставка для борьбы с инфляцией должна быть выше инфляции...

Придется ФРС в 2022, 2023 повышать ставку на каждом заседании...

И ставкой, например, 3%, ФРС не отделается ...

Думаю, что рывок вверх в индексах РТС и Мосбиржи — это фальстарт.

С уважением,

Олег.

(tightening, США же баланс уменьшать планируют, этого так ждали медведи, но из-за спец.операции уже забыли) ?

Как ФРС в текущих условиях

сможет уменьшить баланс:

интересно будет посмотреть!

Предстоящие QT и повышение ставок ФРС — это негатив для сырьевых рынков.

Рекомендую прочитать правило Тейлора:

% ставка для борьбы с инфляцией должна быть выше инфляции...

Придется ФРС в 2022, 2023 повышать ставку на каждом заседании...

И ставкой, например, 3%, ФРС не отделается ...

Думаю, что рывок вверх в индексах РТС и Мосбиржи — это фальстарт.

С уважением,

Олег.

Блог им. OlegDubinskiy |ФРС начал цикл повышения ставок. США пытаются укрепить доллар.

- 17 марта 2022, 07:46

- |

ФРС повысил ставку на 0,25%.

• ВВП: оценка на 2022г снижена с 4.0 до 2.8%, на 2023г оставлена без изменений на уровне 2.2%

• Инфляция (Core PCE Inflation): оценка на 2022г повышена с 2.6 до 4.6%, на 2023г – с 2.3 до 2.6%

• Безработица: оценка на 2022г оставлена без изменений на уровне 3.5%, столько же и в 2023г

• Ключевая ставка: СЕМЬ повышений в 2022г (с учетом сегодняшнего) и ещё ЧЕТЫРЕ повышения в 2023г

США хотят укрепить доллар.

Одновременно с этим заморозка резервов подрывает доверие к доллару

С мая — уменьшение баланса ФРС:

США постараются не выпускать новые UST и погашать старые?

Если так, то доллар будет крепким, но экономика США войдёт в рецессию.

Личное мнение.

Сомневаюсь, что будет очередь желающих купить UST.

Для тех, кто не поддерживает США, считаю UST мусором, а высший рейтинг UST — мошенничеством рейтинговых агенств!

В связи с войной,

эта новость стала для россиян второстепенной.

Но состояние экономики США — не второстепенно, а это взаимосвязано!

С уважением,

Олег.

• ВВП: оценка на 2022г снижена с 4.0 до 2.8%, на 2023г оставлена без изменений на уровне 2.2%

• Инфляция (Core PCE Inflation): оценка на 2022г повышена с 2.6 до 4.6%, на 2023г – с 2.3 до 2.6%

• Безработица: оценка на 2022г оставлена без изменений на уровне 3.5%, столько же и в 2023г

• Ключевая ставка: СЕМЬ повышений в 2022г (с учетом сегодняшнего) и ещё ЧЕТЫРЕ повышения в 2023г

США хотят укрепить доллар.

Одновременно с этим заморозка резервов подрывает доверие к доллару

С мая — уменьшение баланса ФРС:

США постараются не выпускать новые UST и погашать старые?

Если так, то доллар будет крепким, но экономика США войдёт в рецессию.

Личное мнение.

Сомневаюсь, что будет очередь желающих купить UST.

Для тех, кто не поддерживает США, считаю UST мусором, а высший рейтинг UST — мошенничеством рейтинговых агенств!

В связи с войной,

эта новость стала для россиян второстепенной.

Но состояние экономики США — не второстепенно, а это взаимосвязано!

С уважением,

Олег.

Блог им. OlegDubinskiy |Итоги экстренного заседания ФРС 14 02 2022г.

- 15 февраля 2022, 06:57

- |

ФРС опубликовали итоги закрытого заседания от 14 февраля 2022г.

Процентная ставка остается неизменной, по крайней мере до следующего заседания, которое состоится 16 марта.

— Согласно двум проверкам SNC, проведенным в прошлом году, кредитный риск по крупным синдицированным кредитам несколько улучшился в 2021 году, но остается высоким. В значительной степени это связано с последствиями COVID-19.

— Портфель SNC на 2021 год включал 5764 заемщика на общую сумму $5.2 трлн, что на 2.1% больше, чем год назад.

— Процент невыполненных кредитов, включая специальное упоминание и классифицированные обязательства, снизился с 12.4% до 10.6%.

— Процент безвозвратных кредитов немного снизился до 25.7%, но остается значительно выше 13.5% процента, наблюдавшихся в 2019 году.

Процентная ставка остается неизменной, по крайней мере до следующего заседания, которое состоится 16 марта.

— Согласно двум проверкам SNC, проведенным в прошлом году, кредитный риск по крупным синдицированным кредитам несколько улучшился в 2021 году, но остается высоким. В значительной степени это связано с последствиями COVID-19.

— Портфель SNC на 2021 год включал 5764 заемщика на общую сумму $5.2 трлн, что на 2.1% больше, чем год назад.

— Процент невыполненных кредитов, включая специальное упоминание и классифицированные обязательства, снизился с 12.4% до 10.6%.

— Процент безвозвратных кредитов немного снизился до 25.7%, но остается значительно выше 13.5% процента, наблюдавшихся в 2019 году.

Блог им. OlegDubinskiy |Какая должна быть ставка ФРС и что будет с рынками: мнение.

- 11 февраля 2022, 07:24

- |

Личное мнение, которое никому не навязываю.

Основной тренд — вниз, а от 1250 был мощнейший отскок, который сбили и уже, с высокой вероятностью, обратно вниз: на рынке постепенно появляется страх.

И этот страх идёт из США:

страх, что ФРС среднесрочно поднимет ставку сильнее, чем сейчас думает рынок,

ставка 2% (сейчас такая доха по 10-леткам ust) не спасёт от инфляции 7,5%, нужна сопоставимая с самой инфляцией ставка и откачка лишней ликвидности с рынка,

это, среднесрочно, очень больно для рынка.

В 1970е в США это уже проходили (тогда и инфляция, и рост ставки были на пике 18%, сейчас, всё-таки, меньше).

При таком сценарии, сырьё под сильным давлением и выгодными на время могут стать короткие UST.

Думаю, ставку ФРС будет поднимать на каждом заседании по 0,25-0,50%,

начнут в марте 22г.с поднятия + 0,5%.

Прочитайте о правиле Тейлора:

это — свежая, 1993г., уважаемая на западе монетарная теория о взаимосвязи ставки с инфляцией, сейчас эта взаимосвязь нарушена, но к ней придётся вернуться.

( Читать дальше )

Основной тренд — вниз, а от 1250 был мощнейший отскок, который сбили и уже, с высокой вероятностью, обратно вниз: на рынке постепенно появляется страх.

И этот страх идёт из США:

страх, что ФРС среднесрочно поднимет ставку сильнее, чем сейчас думает рынок,

ставка 2% (сейчас такая доха по 10-леткам ust) не спасёт от инфляции 7,5%, нужна сопоставимая с самой инфляцией ставка и откачка лишней ликвидности с рынка,

это, среднесрочно, очень больно для рынка.

В 1970е в США это уже проходили (тогда и инфляция, и рост ставки были на пике 18%, сейчас, всё-таки, меньше).

При таком сценарии, сырьё под сильным давлением и выгодными на время могут стать короткие UST.

Думаю, ставку ФРС будет поднимать на каждом заседании по 0,25-0,50%,

начнут в марте 22г.с поднятия + 0,5%.

Прочитайте о правиле Тейлора:

это — свежая, 1993г., уважаемая на западе монетарная теория о взаимосвязи ставки с инфляцией, сейчас эта взаимосвязь нарушена, но к ней придётся вернуться.

( Читать дальше )

Блог им. OlegDubinskiy |Правило Тейлора. Какая должна быть ставка для возврата инфляции в норму. Ставка ФРС 8 - 9%, слабо ??? В 1970-е ставка была в 2 раза выше, конец света при этом не пришёл.

- 10 февраля 2022, 23:20

- |

Если интересна формула, то можно посмотреть в википедии (формула довольно сложная).

Правило впервые было предложено профессором Стэнфордского университета Джоном Тейлором в 1993г.

в работе «Дискреционная политика против политики правил на практике»].

Одновременно, в ноябре 1993 года с тем же выводами вышла работа Дейла Хендерсона и Уорвика Маккиббина.

При прочих равных условиях увеличение инфляции на 1 % должно приводить к повышению процентной ставки более чем на 1 %. Эта закономерность называется принципом Тейлора. Так как реальная процентная ставка равна номинальной процентной ставке минус уровень инфляции, то реальная процентная ставка должна быть увеличена, чтобы охладить экономику при увеличении темпов инфляции (номинальная процентная ставка увеличится больше, чем уровень инфляции).

Чтобы загнать инфляцию с 7,5% обратно в 2%, по Правилу Тейлора нужна ставка около 8 — 9%.

Ставка ФРС 8% ?

Сейчас это кажется невероятным ?

Много в будущем происходит такого, что казалось невероятным.

По ходу, будет виднее.

С уважением,

Олег.

Правило впервые было предложено профессором Стэнфордского университета Джоном Тейлором в 1993г.

в работе «Дискреционная политика против политики правил на практике»].

Одновременно, в ноябре 1993 года с тем же выводами вышла работа Дейла Хендерсона и Уорвика Маккиббина.

При прочих равных условиях увеличение инфляции на 1 % должно приводить к повышению процентной ставки более чем на 1 %. Эта закономерность называется принципом Тейлора. Так как реальная процентная ставка равна номинальной процентной ставке минус уровень инфляции, то реальная процентная ставка должна быть увеличена, чтобы охладить экономику при увеличении темпов инфляции (номинальная процентная ставка увеличится больше, чем уровень инфляции).

Чтобы загнать инфляцию с 7,5% обратно в 2%, по Правилу Тейлора нужна ставка около 8 — 9%.

Ставка ФРС 8% ?

Сейчас это кажется невероятным ?

Много в будущем происходит такого, что казалось невероятным.

По ходу, будет виднее.

С уважением,

Олег.

Блог им. OlegDubinskiy |подготовка к росту ставок от ФРС

- 24 января 2022, 12:44

- |

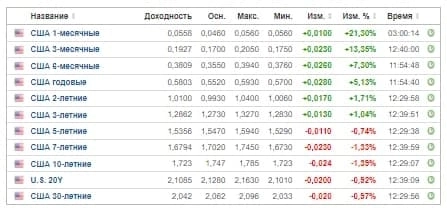

Рост краткосрочных UST.

Подготовка к росту ставок от ФРС.

Пишите Ваши комментарии.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс