Блог им. OlegDubinskiy |Коррекция на мировых рынках акций.

- 12 апреля 2022, 06:13

- |

Продолжение спец.операции фундаментально ослабляет рубль.

Доллар может быть нужен только временно, чтобы пересидеть.

ОФЗ 52 серии и доллар — временное решение.

В конце концов, будет портфель акций.

Думаю, до конца сентября мировой тренд по акциям — вниз.

На фоне ужесточения ФРС, может скорректироваться и сырьё.

В сентябре будет понятнее: обычно, с октября — оживление рынков.

ФРС будет поднимать ставки и уменьшать баланс.

По правилу Тейлора, для борьбы с инфляцией, ставка должна быть выше инфляции: США к этому придут.

ЦБ РФ будет увеличивать баланс и уменьшать ставку (судя по доходности ОФЗ, в этом или в 2023г. ставка ЦБ РФ будет 10%).

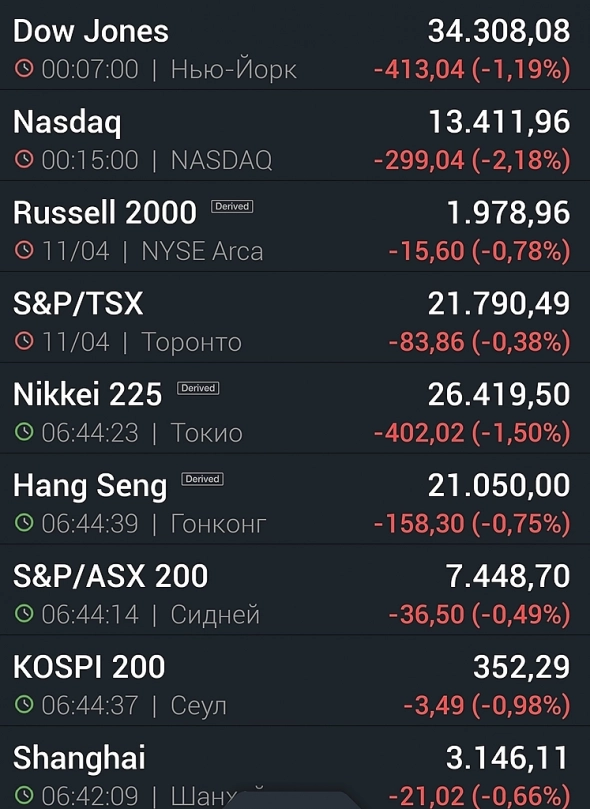

Красное утро.

С уважением,

Олег.

- комментировать

- Комментарии ( 6 )

Блог им. OlegDubinskiy |ФРС начал цикл повышения ставок. США пытаются укрепить доллар.

- 17 марта 2022, 07:46

- |

• ВВП: оценка на 2022г снижена с 4.0 до 2.8%, на 2023г оставлена без изменений на уровне 2.2%

• Инфляция (Core PCE Inflation): оценка на 2022г повышена с 2.6 до 4.6%, на 2023г – с 2.3 до 2.6%

• Безработица: оценка на 2022г оставлена без изменений на уровне 3.5%, столько же и в 2023г

• Ключевая ставка: СЕМЬ повышений в 2022г (с учетом сегодняшнего) и ещё ЧЕТЫРЕ повышения в 2023г

США хотят укрепить доллар.

Одновременно с этим заморозка резервов подрывает доверие к доллару

С мая — уменьшение баланса ФРС:

США постараются не выпускать новые UST и погашать старые?

Если так, то доллар будет крепким, но экономика США войдёт в рецессию.

Личное мнение.

Сомневаюсь, что будет очередь желающих купить UST.

Для тех, кто не поддерживает США, считаю UST мусором, а высший рейтинг UST — мошенничеством рейтинговых агенств!

В связи с войной,

эта новость стала для россиян второстепенной.

Но состояние экономики США — не второстепенно, а это взаимосвязано!

С уважением,

Олег.

Блог им. OlegDubinskiy |PE S&P500 и мнение.

- 27 января 2022, 08:18

- |

Сегодня уже нельзя сказать, что s&p500 безумно переоценен, это можно сказать только про отдельные компании.

На каждом втором заседании ФРС будет поднимать ставку и, вероятно, в конце 22г. начнёт сокращать баланс с нынешних $9 трлн.

S&P500 fut.:

( Читать дальше )

Блог им. OlegDubinskiy |Перед важными событиями, обычно, рынок в боковике в диапазоне.

- 26 января 2022, 07:42

- |

будет боковик.

И резкий выход из боковика (вверх или вниз).

Часто сначала — резкий выход в обманном, противоположном направлении, после этого — разворот и основное направление.

С уважением,

Олег.

Блог им. OlegDubinskiy |Опять? Или отскок? Мысли

- 24 января 2022, 07:40

- |

Сейчас, в чате уже оптимизм:

S&P500 fut. = 4431 (+0,76%).

Большие сомнения, что s&p закроет неделю выше 4400.

По РТС — своя история: начатое движение вниз, с высокой вероятностью, может быть продолжено:

Считается, что цена закрытия — это самая важная цена дня.

Да, будут рост ставик и QE наоборот.

Но это среднесрочно.

А 1 день, даже 1 неделя, могут показать какую угодно динамику.

Vix s&p500 2 дня немного снижался на растущем s&p500.

Vix по дневным:

Вывод:

высокая вероятность отскока, тренд s&p500 — пила.

Борьба за уровень 4400 по s&p500.

Вероятно, вокруг 4400 индекс ещё поскачет вверх-вниз.

Думаю, всё-таки, коррекция в США не закончилась и будет среднесрочной: ястребиный настрой ФРС — главная причина движения (pe s&p500 около 26 при средней исторической 16:

дороговат сейчас рынок США, если брать «среднюю температуру по больнице»).

РТС ходит быстрее: при негативе в США, продолжение вниз.

С уважением,

Олег.

Блог им. OlegDubinskiy |РТС S&P500 Рубль Доллар VIX RVI Оценка риска Когда покупать длинные облигации Когда куплю акции

- 23 января 2022, 19:01

- |

Коллеги,

в этом выпуске – личное мнение о рынках и почему я в долларовых инструментах.

РТС – в медвежьем рынке: падение с локального max = 1933 (октябрь 2021г.) более 20%.

На этапе перехода от голубиной к ястребиной политике ФРС,

консервативные долларовые инструменты

(валютные вклады, на ИИС – FXTB, самые короткие долларовые облигации) –

это уход от риска, но низкая доходность (зато, долларовая доходность).

Когда ФРС станет разгружать баланс, UST покажут доху не ниже инфляции.

Меняется политика ФРС с голубиной на ястребиную.

Доха 1-2-3% в год в $ — это не серьёзно, временно, чтобы пересидеть.

Индексы волатильности отражают настроение на рынке.

По S&P500 – это VIX, по РТС – это RVI.

Кто не доверяет RVI, можно пользоваться CVI (Чайкина).

Рост стоимости страховки при страхе (т.е. стоимости опционов) – в этом суть VIX и RVI.

Разработанный в 1993 году Чикагской биржей опционов (CBOE) Индекс волатильности (Чикаго Опционы VIX ) оценивает волатильность и страх на рынке США.

Используя краткосрочные опционы «Колл» и «Пут», индекс измеряет подразумеваемую волатильность опционов на индекс S&P 500 на будущие 30 дней.

( Читать дальше )

Блог им. OlegDubinskiy |Насдак как опережающий индикатор для S&P500

- 15 января 2022, 16:27

- |

Пока сползание на 8% с исторического максимума.

Насдак по дневным:

S&P 500 в январе 2022г. перешёл в боковик.

S&P 500 по дневным:

( Читать дальше )

Блог им. OlegDubinskiy |Как падал s&p500 при окончании прошлых периодов QE.

- 13 января 2022, 06:49

- |

Окончание прошлых периодов количественного смягчения

(QE1: 31 марта 2010,

QE2: 30 июня 2011,

QE3: 31 октября 2014)

сопровождалось коррекциями

(QE1: -16%, QE2: -24%, QE3: -9%).

Думаю, что на этот раз, тоже будет коррекция из-за окончания тейперинга и подьёма ставок.

С уважением,

Олег.

Блог им. OlegDubinskiy |Заседание ФРС прошло, рынки отскочили, что дальше. Мосбиржа опять ужесточает требования. Что дальше: мнение.

- 16 декабря 2021, 07:22

- |

Решение ФРС краткосрочно отыграно, рост.

Обратите внимание:

mix-3.22 (контракт на индекс Мосбиржи на ФОРТС) / ГО (гарантийное обеспечение)

14 декабря утром было 7,7, когда пошли маржин коллы, повысили до 9,9.

Вчера 8,5, сегодня 8,45.

Напоминаю: когда рынок был спокойным, в сентябре, этот коэффициент был в интервале 13 — 15.

Думаю, к новому году Мосбиржа опять ужесточит требования и коэффициент вернётся к 7,7.

Почти уверен, что 14 12 2021 — это была репетиция.

Неликвидная утренняя сессия останется неликвидной, в правилах Мосбиржи ничего не меняется.

Этой зимой мы еще увидим рост волатильности и новые полёты, одной из причин которых будут новые margin calls.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мысли о 2022. Сейчас DAX, развивающиеся рынки (в т.ч. Мосбиржа) и Bloomberg Commodity упали около 10% с max, как и индекс Мосбиржи.

- 08 декабря 2021, 09:30

- |

Среднесрочно, мысли о 2022г.

Зависимость S&P500 от изменения ставки ФРС

(коэффициент корреляции 0,15 за последние 16 лет).

Динамика индексов Мосбиржи и РТС похожа на DAX и индексы развивающихся рынков.

DAX, и развивающиеся рынки, в среднем, упали около 10% с (локальных) максимумов, как и и индекс Мосбиржи.

DAX (Германия) по дневным:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс