Блог им. OlegDubinskiy |Отскок или разворот ВЭФ Лукойл Татнефть Транснефть Роснефть Рубль Юань за 212% годовых ОФЗ

- 05 сентября 2024, 23:55

- |

Друзья,

В этом ролике –

мысли, на чём можно заработать.

Этот же ролик на RUTUBE

rutube.ru/video/37a2c605899cfca846d9fa1eef3e7c28/

Отчётность Транснефти, Лукойла, Татнефти, Роснефти, ВТБ и др.

Расчёт дивидендов в % от текущих цен.

Тренд на ослабление рубля.

Анализ инфляции.

Отскок в акциях и в длинных ОФЗ или разворот ?

Какие варианты по ключевой ставке

ЦБ России будет рассматривать на заседании 13 сентября.

Лучшее сочетание доходности и риска – это арбитраж на срочном рынке.

На сумму, потеря которой не будет личной катастрофой, тут короткий срок окупаемости.

Ставка RUSFAR по юаню 212% годовых.

Как заработать на валютных отклонениях в юане.

Это и многое другое – в этом ролике.

С уважением,

Олег

- комментировать

- Комментарии ( 1 )

Блог им. OlegDubinskiy |Готовлюсь к покупке акций Что покупать Дивиденды РУБЛЬ Валюта У кого сильные фундаментал и тренд

- 17 июля 2024, 19:27

- |

Друзья,

В этом ролике рассказываю своё мнение о рынке за 10 минут.

Растут объёмы на фондовой секции Мосбиржи

(не смотря на лето).

Растёт открытый интерес (ОИ) по фьючерсам на индекс РТС и на индекс Мосбиржи.

Думаю, близок разворот и логично готовиться к покупкам акций.

В конце июля – начале августа на рынок придут дивиденды

от

Сбера

Роснефти

Башнефти

Сургутнефтегаза

МТС

Транснефти

И многих других.

Т.е. на рынке появятся «свежие» деньги.

Про рубль.

Фандинг сейчас положительный по доллару и отрицательный по евро и юаню.

Т.е. покупают доллар, продают юань и евро, поэтому курс стабилен.

Интересуют акции с крепким фундаментом и растущим трендом

Сбер

БСП

Лукойл

Сургут пр.

Мосбиржа

Транснефть

iПозитив

И др.

После коррекции, думаю,

Также интересны компании с крепким фундаментом, которые в боковике, но быстрее индекса

Башнефть пр.

СевСталь

НЛМК

ММК

И др.

В 2023г. доходность портфелей на фонде была 100%

( Читать дальше )

Блог им. OlegDubinskiy |Спокойствие Оптимизм Тишь да Гладь Обзор Дивиденды Портфель Идеи Что делать Акции Портфель Тренд

- 14 мая 2023, 16:05

- |

Друзья,

в этом выпуске –

про оптимизм на российском рынке,

про то, как его измерить.

Тишь да гладь,

спокойствие и ожидание дивидендов.

Про мой портфель:

Какие идеи реализованы и какие упущены.

Растущий тренд может сломать или геополитика, или внешний фон

(если фондовые рынки и, соответственно, сырьё, лягут).

На растущем тренде, лучше идти по тренду.

Портфель в EXCEL с весами и датами –

все ходы записаны, честно и прозрачно.

Опережаю индекс полной доходности Мосбиржи на 7% в 2023г. и на 10% за полгода.

ВЫВОД.

Думаю, пока рынки не стало колбасить,

стоит держать лонги по акциям.

И не расслабляться !

Об этом и многом другом – в этом видеоролике.

Желаю Вам Здоровья и Успеха!

С уважением,

Олег.

Блог им. OlegDubinskiy |РТС в медвежьем тренде !

- 14 февраля 2022, 12:05

- |

На ужесточении ДКП в мире, особенно в США.

Самое прикольное будет на QT.

Правило Тейлора (советую почитать в википедии).

При прочих равных условиях увеличение инфляции на 1 % должно приводить к повышению процентной ставки более чем на 1 %.

Эта закономерность называется принципом Тейлора.

Так как реальная процентная ставка равна номинальной процентной ставке минус уровень инфляции, то

реальная процентная ставка должна быть увеличена,

чтобы охладить экономику при увеличении темпов инфляции

(номинальная процентная ставка увеличится больше, чем уровень инфляции).

СТАВКА 2% НЕ ПОМОЖЕТ ФРС ВЕРНУТЬ ИНФЛЯЦИЮ В ТАРГЕТ 2% С 7,5%.

СТАВКА 2% 0- КОСМЕТИЧЕСКАЯ МЕРА, ТУТ КОСМЕТИКОЙ НЕ ОБОЙТИСЬ !!!

Геополитика создаёт нервозность, высокую амплитуду колебаний.

ДАЖЕ ЕСЛИ С уКРАИНОЙ СИТУАЦИЯ УСПОКОИТСЯ, НА ПАДАЮЩЕМ S7P500, РОССИЯ ПОЙДЕТ ЗА S&P500, КАК ВСЕГДА.

СРЕДНЕСРОЧНО — ВНИЗ.

С уважением,

Олег.

Блог им. OlegDubinskiy |Обзор. Мои позиции и какие тренды считаю лучшими на российском рынке.

- 18 декабря 2021, 08:30

- |

ФРС планирует свернуть QE к началу марта и повышать ставки в 2022 — 2024 годах, ориентировочно до 2,0 — 2,5%.

ЦБ РФ планирует закончить повышение ставок в 2022г.

(вероятно, на максимуме ставка будет ближе к 10%).

Заседания ЦБ РФ в 2022г.:

11 февраля

18 марта

29 апреля

10 июня

22 июля

16 сентября

28 октября

8 ноября

16 декабря

Обзор трендов российских акций: у каких акций тренды лучше.

Мои позиции сейчас и примерно каким будет портфель акций (сейчас по акциям «на заборе»).

Думаю, портфель будет в 2022г., когда скорректируется рынок США.

Высказываю, конечно, личное мнение: время покажет, прав ли окажусь.

С уважением,

Олег.

Блог им. OlegDubinskiy |среднесрочный тренд - вниз, последние 3 дня был отскок,товарные рынки

- 17 декабря 2021, 07:18

- |

коррекция с октября 2021г. российской рынок фактически падает, с 14 по 16 декабря мы видели сильный отскок вверх

(считаю это отскоком).

Как это периодически бывает, Мосбиржа может резко менять нормы резервированию по фьючерсам:

сначала ужесточила нормы резервирования (MIX / ГО снизили с 10 до 7,7).

Утром, 14 декабря, когда пошли маржин коллы,

резко повысили MIX (контракт на индекс Мосбиржи) / ГО (гарантийное обеспечение) с 7,7 до 9,9.

А сейчас опять ужесточение, почти уверен: к новому году опять будет 7,7 или немного ниже.

Обратите внимание:

последние 2 мес. по S&P500 — боковик 4 550 — 4 700.

Сейчас S&P500 от 4 700 старается идти к нижней границе коридора.

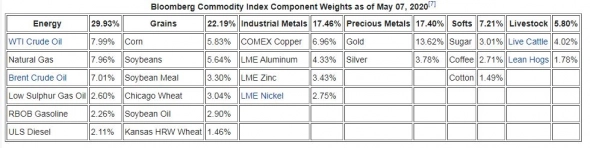

BCOM с пика упал на 9% и, среднесрочно, продолжает падать.

Формула расчёта BCOM:

BCOM по девным:

( Читать дальше )

Блог им. OlegDubinskiy |День медведя в России. Неделя центробанков. Российские акции по секторам. Мои позиции.

- 13 декабря 2021, 22:30

- |

Какие акции на российском рынке могут быть интересны после коррекции,

разбор российских акций по секторам.

Нерезиденты на российском рынке — это 50% оборота.

Только по 26 акциям на Мосбирже в ноябре оборот за целый месяц был более 1 млрд. руб.:

Для нерезидентов, российский рынок — это в 1 очередь почему Газпром и Сбербанк падают быстрее индекса.

Впереди — ужесточение ДКП в США.

А США пока ещё даже не начали падать!

Поэтому падение российского рынка может оказаться затяжным:

вероятно, в 1 полугодии 2022г. мы это увидим.

Эта неделя — неделя заседаний Центробанков.

Основные для нас — заседание ФРС (15 декабря) и заседание ЦБ РФ (17 декабря).

Придёт время, и будет возможность сформировать портфель дешевле текущих уровней.

Коротко об этом и о моих позициях — на youtube.

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему 2022г. будет сложным для фондовых рынков. Мнение.

- 10 декабря 2021, 22:46

- |

Впереди — ужесточение денежно — кредитной политики (ДКП) в США.

15 12 2022г. — заседание ФРС, на котором, вероятно объявят об ускорении сворачивания QE.

17 12 2022г. — заседание ЦБ РФ, на котором объявят о повышении ставки с нынешних 7,50%

(вероятно, новая ставка будет 8,25% или 8,50%, в н/вр рынок не закладывает существенное изменение ставки ЦБ РФ в 2022г.).

Поэтому 2022г. будет сложным.

Чтобы пересидеть тяжёлые времена, выбираю инструменты с фиксированной доходностью:

— фонды денежного рынка: VTBM (меньше спреды, выше оборот, самый удобный),

— FXMM, SBMM, аналогично депозиту, но на фондовом рынке, ежедневная доходность, % примерно ставка ЦБ РФ минус 0,5%,

— самые короткие ОФЗ (ОФЗ 26209, погашение 20 07 2022),

— «линкер» 52001: доходность около 10% годовых;

— вклады,

— короткие корпоративные облигации «голубых фишек» в рублях или в долларах.

Придёт время, и будет возможность сформировать портфель дешевле текущих уровней.

С уважением,

Олег.

Блог им. OlegDubinskiy |мысли о рынке, почему вероятнее продолжение коррекции

- 27 ноября 2021, 11:55

- |

судя по падению рынка DAX с июня,

судя по обвалу нефти и фондовых индексов (кроме здравоохранения) 26 11 2021г., рынок перестал быть сильным.

Важны не только сами новости, но и реакция на эти новости.

Оптимизм уходит, растёт волатильность.

Высказал своё мнение на youtube.

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему падают российские индексы. Лично мнение: что дальше.

- 21 ноября 2021, 14:23

- |

Dow Jones Oil & Gas по дневным (зелёный график — это МА (50)).

Индекс корректируется с октября.

Dow Jones US Banks (корректируется с октября).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс