Олег Дубинский

На чём сегодня растёт СБЕР. Дивидендные ожидания. Налоги.

- 03 апреля 2024, 19:45

- |

«По банкам, по налогам на банки — в принципе понятно, что если есть где-то большая маржа и прочее,

надо внимательно посмотреть, как справедливо с этим разобраться, но

есть такой механизм, как дивиденды банков, и у нас банки в основном государственные.

И здесь мы могли бы аккуратно подумать над тем, как это более справедливо сделать.

Не совсем все однозначно, если мы будем что-то резко менять», —

заявил Мишустин в ходе выступления в Госдуме.

СБЕР — ставка на дивиденды !

Вероятно, «Сбер» выплатит по ₽34 на акцию

(див. доходность 11%).

Заседание наблюдательного совета по вопросу дивидендов запланировано на апрель.

«Государство может извлечь избыточную прибыль банков,

в первую очередь «Сбера,

за счет повышенных дивидендов.»

Антон Силуанов,

министр финансов

- комментировать

- Комментарии ( 15 )

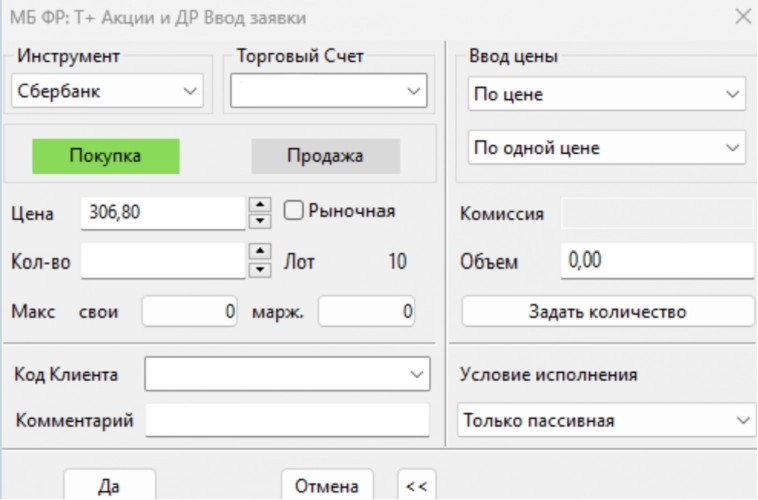

Вы платите комиссии по лимитным заявкам на акции? (Мосбиржа не берёт комиссии) У некоторых брокеров, да. Рекомендую посчитать, сколько на самом деле ВЫ платите брокеру.

- 03 апреля 2024, 18:26

- |

если Вы — мейкер.

ЭТОТ ПОСТ — ПРО КОМИССИИ ПО АКЦИЯМ !!!

Комиссии биржи по акциям

(обратите внимание на «мейкер»):

www.moex.com/s1197

Чтобы Ваша заявка точно стала маркет мейкерской, т.е. чтобы точно не платить комиссию биржи,

в окне «условие исполнения» выберите опцию «только пассивная».

Если по заявке «только пассивная» с Вас будет взята комиссия с формулировкой «урегулирование сделок» или

другим не понятным словосочетанием, то поинтересуйтесь, кто на самом деле получает комиссию.

Обратите внимание:

у некоторых брокеров на некоторых тарифах с Вас, кроме комиссии брокера, берут

комиссию под названием

«урегулирование сделок», возможны и другие витиеватые формулировки.

Словосочетание «комиссия биржи» можно понять однозначно,

это — та комиссия, которую берёт биржа.

Хитрые словосочетания «урегулирование сделок» и др. рекомендую уточнять, это — Ваши деньги !!!

И то, что Вам ответили в службе поддержки, рекомендую перепроверить

( Читать дальше )

Как добиться от брокера расширения линейки на ФОРТС. С завтрашнего дня в Сбере ДЛЯ ВСЕХ для квалов должна быть доступна полная линейка валютных фьючерсов !

- 03 апреля 2024, 16:17

- |

Друзья,

занимаюсь валютными фьючерсами

(акциями тоже, но пост не про акции).

В Сбере — архивный тариф

(был клиентом «Тройка Диалог», Сбер в 2012г. купил «Тройка Диалог» и оставил их тариф, даже ещё улучшил).

Поэтому акции в Сбере — надёжно и выгодно, минимальные комиссии, нет абонентской платы.

Кстати,

в Сбере, видимо, сервера мощные.

Когда скачиваю инфо on line из QUIK в свой EXCEL по DDE серверу, у Сбера — хоть круглосуточно можно, без проблем.

У БКС периодически нужно перезаходить (не напрягает, но БКС, видимо, траффик экономит, а Сбер нет).

На фондовой секции — комфортно, надёжно.

Но ФОРТС — мало инструментов, поэтому второй брокер — БКС (для срочки).

Хотя ИИС — в Сбере, хотелось на ИИС тоже заняться валютами, но инструментарий был не достаточный.

С завтрашнего дня, в Сбере будет полный набор валютных фьючерсов,

для всех квалов,

по крайней мере, так обещают.

По моему запросу, месяц мой менеджер проходил все инстанции и добился !

СБЕР СТАНОВИТСЯ ЛУЧШЕ, ДАЁТ БОЛЬШЕ ВОЗМОЖНОСТЕЙ !!!

По QUIK тоже:

( Читать дальше )

Зелёное утро. Рынок-то устал. Но на таком позитивном фоне ... Всё пока нормально.

- 03 апреля 2024, 07:13

- |

С утра сырьё в едином порыве растёт

Так что сегодня рынок может опять встряхнуть и могут расти неожиданные акции.

С уважением,

Олег

Когда растут отстающие Газпром Сургут Когда разгоняют сонных Русснефть ВСМПО АВИСМА ИнтерРАО ТГК2

- 02 апреля 2024, 20:42

- |

Друзья,

в этом видео за 9 минут

(с учётом Ваших пожеланий, до 10 минут)

высказываю мысли на 2 квартал 2024г.

Сейчас растёт Газпром на 4%.

Пытается расти ВСМПО АВИСМА.

Разгоняют Русснефть (компания не платит дивиденды, слабый фундамент).

Разгоняют ТГК-2, ИнтерРАО и другие «сонные» бумаги.

Разогнали СИСТЕМА, Сургут об. (уже сливают).

Лидеры (Сбер, Лукойл) подустали расти и около 0 на растущем индекса.

ЛИЧНОЕ МНЕНИЕ.

Когда растут отстающие (Газпром, Сургут обычка) и разгоняют «сонные» бумаги,

рынок устал и нужна передышка.

Учитывая спокойствие (низкая вола),

ожидание дивидендов,

думаю, вероятен боковик.

ФОРТС.

Занимаюсь валютным арбитражем

(отклонения фьючерсов от спотов, в т.ч. в синтетических валютных парах).

Не открываю позиции наугад, только с существенной форой в свою пользу.

В марте отклонения с расчётной доходностью 50% годовых.

Существенно меньше, чем в прошлом году, но достаточно, чтобы имело смысл работать на срочке.

( Читать дальше )

Личное мнение, когда растут отстающие и 2-3 эшелон

- 02 апреля 2024, 19:11

- |

Сегодня вырос Газпром на 2,5%.

Пытается расти ВСМПО АВИСМА.

Взлетает Русснефть (которая не платит дивиденды и слабая по фундаменту).

Разгоняют то ТГК-2, то другие позабытые бумаги.

Разогнали СИСТЕМА, Сургут об. (уже сливают).

Лидеры (Сбер, Лукойл) подустали расти и около 0 на растущем индексе.

ЛИЧНОЕ МНЕНИЕ.

Когда растут отстающие (Газпром, Сургут обычка) и разгоняют «сонные» бумаги,

рынок устал и нужна передышка.

Учитывая спокойствие (низкая вола),

ожидание дивидендов,

думаю, вероятен боковик.

С уважением,

Олег

Единый брокерский счёт. Разбираю плюсы и минусы. Личное мнение: больше минусов, чем плюсов.

- 02 апреля 2024, 10:32

- |

ЕБС

(единый брокерский счёт)

Плюсы и минусы

Личное мнение: минусов больше, чем плюсов

Брокеры активно продвигают услугу единого брокерского счёта.

Конечно, брокерам выгодно дать кредит по заоблачной ставке.

Только, думаю, клиенту это не выгодно.

ЕБС (единый брокерский счёт) — это единый счёт на фондовой секции и срочном рынке.

На ЕБС можно работать с фьючерсами, но нельзя работать с опционами.

Преимущества.

1.

Возможность получения у брокера плеча на ФОРТС под залог ценных бумаг на фондовой секции.

(для некоторых, это — недостаток, т.к. увеличивает риск)

2.

Удобство

(не надо перечислять деньги с фондовой секции на срочную и обратно).

3.

Если Вы ищете сильные отклонения и они бывают редко (Ваши критерии отклонений редко срабатывают, это — арбитраж), то

не эффективно резервировать собственные средства, которые редко используются (безрисковая ставка — то 16%).

4.

Внутри дня, брокерский кредит бесплатный (в том числе, на ЕБС на ФОРТС).

Недостатки.

1.

Дополнителный риск (риск ФОРТС и ещё риск плеча на ФОРТС).

( Читать дальше )

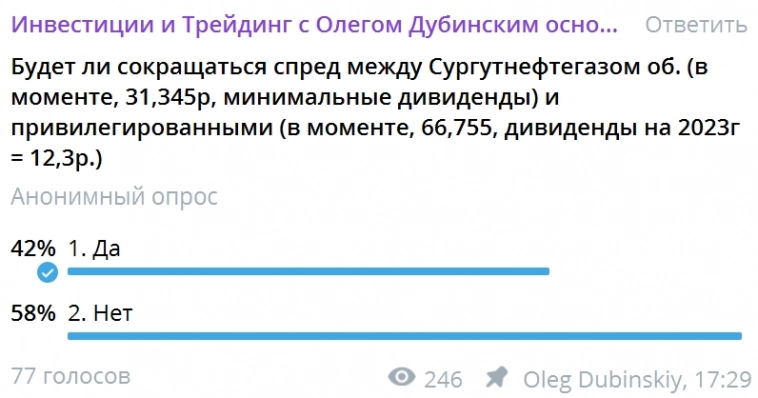

Уменьшится ли спред между Сургутом преф и обычкой

- 01 апреля 2024, 19:49

- |

Провёл опрос.

Большинство считает, что нет.

Долгосрочный тренд, конечно, сильнее у префа.

Например,

обратная ситуация — по БСП.

По обычке высокие дивиденды, по префу минимальные.

БСП обычка 314,8 руб. (в моменте)

БСП пр. 59,55 руб. (в моменте).

Учитывая, что Сургут — закрытая компания,

известно только, что по Уставу компании 10% чистой прибыли — на дивиденды по префам.

Основная прибыль — от кубышки, а не от деятельности, связанной с добычей и продажей нефти и газа.

Поэтому Сургут преф — альтернатива валютному вкладу.

А долгосрочно рубль был и остаётся «мягкой» валютой.

Статистика.

Цена на отсечке

открытие — закрытие

открытие — максимум

Дивидендный гэп

закрытие гэпа (дней)

оптимальная покупка (дней)

( Читать дальше )

Х5: принудительная смена юрисдикции на российскую

- 01 апреля 2024, 15:16

- |

В СВЯЗИ С ИСКОМ МИНПРОМТОРГА О ПРИОСТАНОВКЕ КОРПОРАТИВНЫХ ПРАВ

С 1 апреля нельзя открывать шорты.

Последний день торгов для частных инвесторов (в стакане Т+1) — 2 апреля. Для профучастников — 4 апреля.

FIVE минус 7% в моменте.о

После редомициляции, в большинстве случаев, бумага падает.

Напоминаю.

В начале марта ООО «Корпоративный центр Икс 5», которое владеет всеми операционными активами X5,

было внесено в список экономически значимых организаций (ЭЗО)

С уважением,

Олег

Как заработать миллиарды на финансовых рынках

- 01 апреля 2024, 08:07

- |

бразильские футбольные тренеры так объясняют секрет выигрыша в футбол.

«Надо просто забивать больше голов, чем пропускать».

Также и аналитики поясняют,

как заработать миллиарды на финансовых рынках.

Надо покупать дёшево, а продавать дорого.

:)

ДРУЗЬЯ,

ПОЗДРАВЛЯЮ С ДНЁМ СМЕХА.

ЖЕЛАЮ ВАМ ХОРОШЕГО, ВЕСЕННЕГО НАСТРОЕНИЯ!

С уважением,

Олег

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- Dow Jones

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань