SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Олег Дубинский

Сколько валюты ЦБ РФ купит в феврале.

- 03 февраля 2022, 06:12

- |

Курс usd / rub сильно зависит от решений ЦБ РФ.

В 12:00 МСК Минфин объявит объём покупки валюты по бюджетному правилу на февраль.

Напоминаю: при курсе usd / rub выше 80, ЦБ РФ приостановил покупку валюты.

Возможно, в феврале будет большой объём, т.к. Минфин оценивал дополнительные нефтегазовые доходы в январе исходя из более низких цен на нефть.

Urals около $90 за баррель.

Минфин в январе купил валюты меньше, чем нужно по бюджетному правилу: возможно, ЦБ РФ докупит в феврале недокупленную в январе валюту.

Нефтегазовые доходы на февраль будут рассчитываться уже из $90 за баррель. Возможно, объём покупки валюты в феврале превысит $600 млн в день: скоро мы узнаем планы ЦБ по покупке валюты.

Если ЦБ РФ при urals $90 ничего не будет делать, курс рубля может полететь и на 70.

В России экспорт больше импорта более чем в 1,5 раза

Поэтому для бюджета не выгоден сильный рубль.

Поэтому ЦБ РФ, вероятно, в феврале возобновит покупку валюты.

С уважением,

Олег.

В 12:00 МСК Минфин объявит объём покупки валюты по бюджетному правилу на февраль.

Напоминаю: при курсе usd / rub выше 80, ЦБ РФ приостановил покупку валюты.

Возможно, в феврале будет большой объём, т.к. Минфин оценивал дополнительные нефтегазовые доходы в январе исходя из более низких цен на нефть.

Urals около $90 за баррель.

Минфин в январе купил валюты меньше, чем нужно по бюджетному правилу: возможно, ЦБ РФ докупит в феврале недокупленную в январе валюту.

Нефтегазовые доходы на февраль будут рассчитываться уже из $90 за баррель. Возможно, объём покупки валюты в феврале превысит $600 млн в день: скоро мы узнаем планы ЦБ по покупке валюты.

Если ЦБ РФ при urals $90 ничего не будет делать, курс рубля может полететь и на 70.

В России экспорт больше импорта более чем в 1,5 раза

Поэтому для бюджета не выгоден сильный рубль.

Поэтому ЦБ РФ, вероятно, в феврале возобновит покупку валюты.

С уважением,

Олег.

- комментировать

- Комментарии ( 9 )

Крипта как индикатор ожиданий мягкой / жёсткой политики ФРС

- 03 февраля 2022, 05:48

- |

Крипта — как индикатор мягкой / жёсткой политики ФРС.

Исторический максимум BTC (биткоин) был 10 ноября 2021г. = $69 000.

В 2018г ФРС уменьшили баланс на $0,5 трлн и биток упал с $19 891 до $3 858.

Конечно, на биток влияют и ещё много факторов: падение доли рынка крипты с 70% до 50%, попытки стран взять трансакции под контроль и др.

С уважением,

Олег.

Минфин разместил ОФЗ-2623 (102,9 млрд.р., 9,59% годовых). Высокий спрос.

- 02 февраля 2022, 15:31

- |

Сегодня Минфин размещал короткий классический выпуск ОФЗ-26237, погашением в 2029 году.

Спрос составил 102.9 млрд., а в рынок ушло бумаг на 74.73 млрд., доха 9.59% годовых,

max объемы с августа 2021 года в отдельном выпуске.

Позитивно для рубля: появился спрос в ОФЗ.

С уважением,

Олег.

Инфляция в еврозоне в январе составила 5,1%, хотя рынок ждал 4,4%. Это новый исторический рекорд. Что дальше ?

- 02 февраля 2022, 13:15

- |

Инфляция в Еврозоне в январе составила 5,1%, хотя рынок ждал 4,4%. Это новый исторический рекорд.

Что дальше ?

Ждём реакции ЕЦБ: всё — таки, придётся, для начала, убирать QE и в Европе.

Что дальше ?

Ждём реакции ЕЦБ: всё — таки, придётся, для начала, убирать QE и в Европе.

Когда ЦБ РФ возобновит покупку валюты ?

- 02 февраля 2022, 07:41

- |

В России экспорт более чем на 50% превышает импорт,

поэтому для бюджета России выгоден слабый рубль.

При высокой нефти,

пока не возникнет новых геополитических проблем

(усиление санкций — сильный тренд с 2014г.),

для предотвращения существенного укрепления рубля,

ЦБ РФ может и возобновить покупки валюты по бюджетному правилу.

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Госдолг США уже 30 трлн. (в 1,3 раза выше ВВП 21г.). МНЕНИЕ: что дальше с рынками и с covid.

- 02 февраля 2022, 06:21

- |

Госдолг США достиг $30 трлн.

ВВП США за 2022г. = $22,68 трлн.

30 / 22,68 = 1,32 года.

Пытаюсь пофантазировать, что же будет с экономикой США в ближайшие годы

(точно будущее знать невозможно, но пытаюсь представить).

В связи с окончанием QE в марте 2022г. и постепенным переходом к QT (quantitative tightening),

фактически, рост госдолга США протормозится, возможно, даже минимально снизится,

пока компании не станут «задыхаться» и пока ВВП опять не войдёт в рецессию.

Фондовый рынок торгует ожиданиями, поэтому он в январе корректировался и может корректироваться дальше.

Но США, в результате ужесточения ДКП, смогут прийти к целевой инфляции 2% годовых. Даже, ненадолго, возможна и дефляция в 2024г., а ставка ФРС будет выше 2%.

В результате спада в экономике (из-за ужесточения ДКП) и банкротстсв неэффективных и сильно закредитованных компаний, США опять придётся уменьшать ставку с уровня 2+% (на ожиданиях падения ставки, могут опять вырасти драг.металлы и крипта), опять станет расти гос.долг.

( Читать дальше )

ВВП США за 2022г. = $22,68 трлн.

30 / 22,68 = 1,32 года.

Пытаюсь пофантазировать, что же будет с экономикой США в ближайшие годы

(точно будущее знать невозможно, но пытаюсь представить).

В связи с окончанием QE в марте 2022г. и постепенным переходом к QT (quantitative tightening),

фактически, рост госдолга США протормозится, возможно, даже минимально снизится,

пока компании не станут «задыхаться» и пока ВВП опять не войдёт в рецессию.

Фондовый рынок торгует ожиданиями, поэтому он в январе корректировался и может корректироваться дальше.

Но США, в результате ужесточения ДКП, смогут прийти к целевой инфляции 2% годовых. Даже, ненадолго, возможна и дефляция в 2024г., а ставка ФРС будет выше 2%.

В результате спада в экономике (из-за ужесточения ДКП) и банкротстсв неэффективных и сильно закредитованных компаний, США опять придётся уменьшать ставку с уровня 2+% (на ожиданиях падения ставки, могут опять вырасти драг.металлы и крипта), опять станет расти гос.долг.

( Читать дальше )

Минфин возобновит аукционы ОФЗ с 2 февраля.

- 01 февраля 2022, 16:05

- |

Минфин РФ 2 февраля возобновит проведение аукционов ОФЗ после двухнедельной паузы,

предложит бумаги выпуска 26237 без лимита.

Раньше считали, что слишком высокий %, под такой % не было желания размещать ОФЗ.

Теперь уже так не считают.

С уважением,

Олег.

предложит бумаги выпуска 26237 без лимита.

Раньше считали, что слишком высокий %, под такой % не было желания размещать ОФЗ.

Теперь уже так не считают.

С уважением,

Олег.

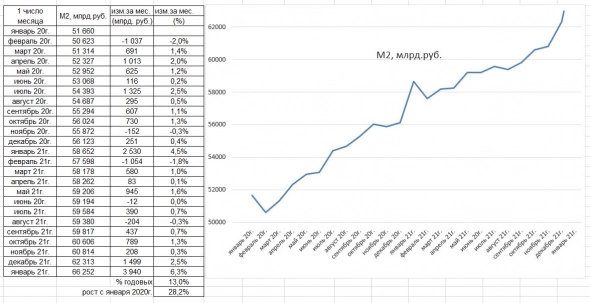

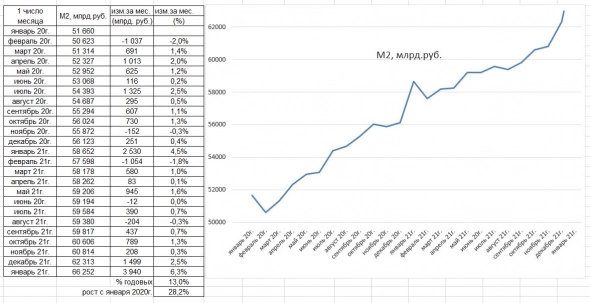

Рост денежной массы в России и в США по месяцам и годам. За ноябрь - декабрь напечатали 5,5 трлн. руб. (М2 + 8,8% всего за 2 мес.) !!! Инфляция в РФ будет стабильно высокой !

- 01 февраля 2022, 14:02

- |

Коллеги,

ежемесячно смотрю динамики по денежной массе М2 в США и в России.

На сайте ЦБ РФ появились данные на 01 01 2022г.

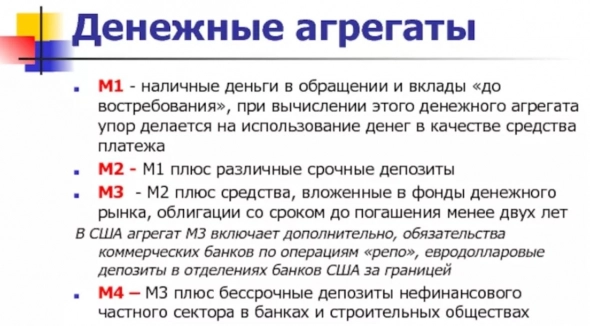

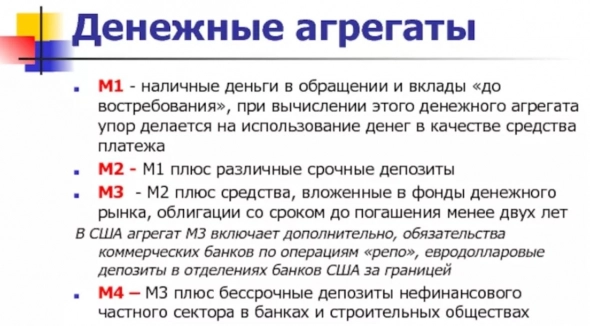

Напоминаю:

денежная масса М2 — это доступные для платежа собственные средства плюс депозиты.

Динамика денежной массы в России (обратите внимание на последние 2 мес.):

( Читать дальше )

ежемесячно смотрю динамики по денежной массе М2 в США и в России.

На сайте ЦБ РФ появились данные на 01 01 2022г.

Напоминаю:

денежная масса М2 — это доступные для платежа собственные средства плюс депозиты.

Динамика денежной массы в России (обратите внимание на последние 2 мес.):

( Читать дальше )

Как на Мосбирже заработать на росте (падении) крипты.Как уменьшить риск. Мнение: когда крипта растёт и когда падает.

- 31 января 2022, 23:42

- |

Статья вызвала большой интерес, поэтому дополнил отчётностями CoinBase и NVidia и личным мнением.

Криптокошельки, потерянные ключи и др. риски можно обойти, если рассмотреть вложения в компании, связанные с криптой.

Кроме того, вес биткоина упал с 70% до 50% от рынка криптовалют и, возможно, будет падать и дальше.

То есть, серьёзный риск для каждой отдельной криптовалюты — это и падение её веса от всего рынка крипты.

На этапе сокращения баланса ФРС (в 2018г. ФРС сократили баланс на $0,5 трлн), в 2018г. биток упал на 85%.

В конце 2022г. — снова ужесточение ДКП и сокращение баланса: на этом, биток может упасть, после этого появится потенциал роста.

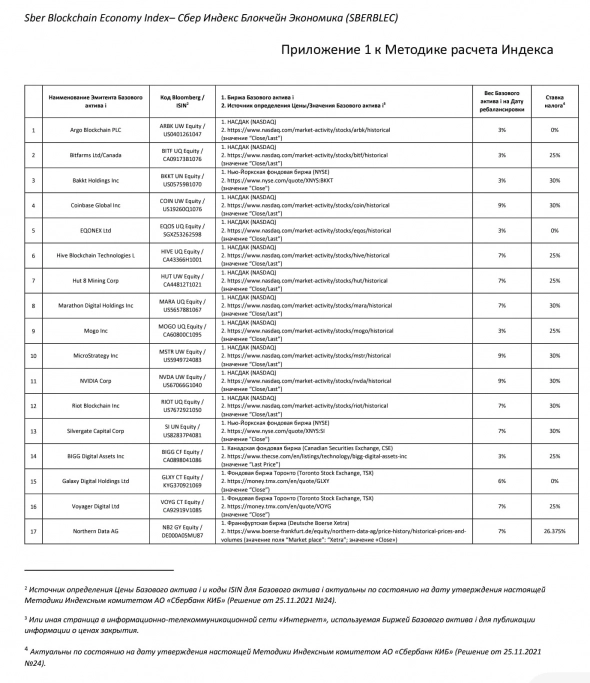

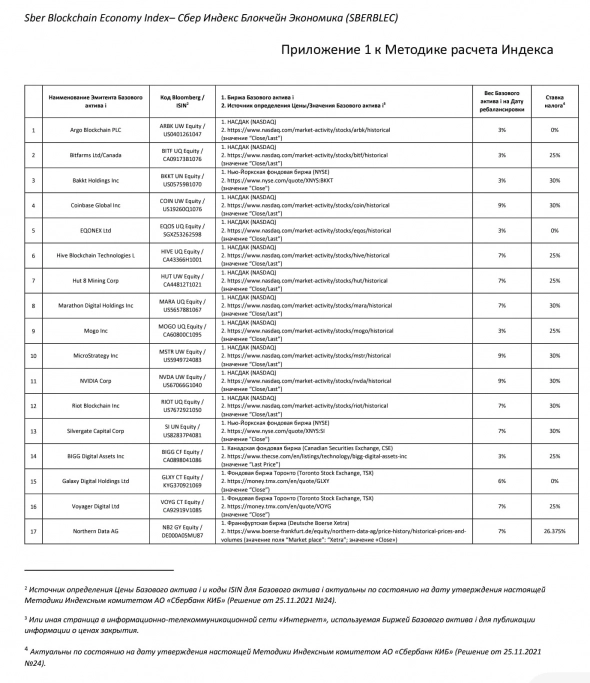

Посмотрел, какие есть акции на Мосбирже из индексов блокчейн экономики.

Есть Nasdaq Blockchain Economy Index и есть «Sber Blockchain Economy Index – Сбер Индекс Блокчейн Экономика» (SBERBLEC).

Состав индекса Sber Blockchain Economy Index:

( Читать дальше )

Криптокошельки, потерянные ключи и др. риски можно обойти, если рассмотреть вложения в компании, связанные с криптой.

Кроме того, вес биткоина упал с 70% до 50% от рынка криптовалют и, возможно, будет падать и дальше.

То есть, серьёзный риск для каждой отдельной криптовалюты — это и падение её веса от всего рынка крипты.

На этапе сокращения баланса ФРС (в 2018г. ФРС сократили баланс на $0,5 трлн), в 2018г. биток упал на 85%.

В конце 2022г. — снова ужесточение ДКП и сокращение баланса: на этом, биток может упасть, после этого появится потенциал роста.

Посмотрел, какие есть акции на Мосбирже из индексов блокчейн экономики.

Есть Nasdaq Blockchain Economy Index и есть «Sber Blockchain Economy Index – Сбер Индекс Блокчейн Экономика» (SBERBLEC).

Состав индекса Sber Blockchain Economy Index:

( Читать дальше )

К чему приведёт Covid: мнение о том, что, вероятно, произойдёт c Covid, экономикой и рублём.

- 31 января 2022, 08:05

- |

Личное мнение.

Каждый день — рекорды по количеству заражений (уже 120 000 по России за последний день).

Но % летальных случаев уменьшился с 3% до менее 1%.

И локдауны уже не вводят, паники уже нет: люди привыкли.

Думаю, что, постепенно, все переболели (или ещё переболеют, в т.ч. в скрытой форме) и / или вакцинируются,

у всех появится коллективный иммунитет к этому классу заболеваний и Covid станет больше похож на грипп, которым, иногда, все болеют.

Многие переболеют много раз, как гриппом болеют (ничего же нет трагичного в гриппе: временное недомогание).

Экономика: удалёнка, думаю, останется.

Роль IT, думаю, будет продолжать рости.

Появится очень много людей, работающих почти за минимальную ЗП,

% таких бедных работников будет расти

(потому что их легко заменить, а ничего ценного и уникального они делать не умеют).

Т.е. увеличится расслоение между успешными и теми, кто еле еле сводит концы с концами.

В общем, Covid станет как грипп, а экономика привыкнет и будет развиваться дальше.

( Читать дальше )

Каждый день — рекорды по количеству заражений (уже 120 000 по России за последний день).

Но % летальных случаев уменьшился с 3% до менее 1%.

И локдауны уже не вводят, паники уже нет: люди привыкли.

Думаю, что, постепенно, все переболели (или ещё переболеют, в т.ч. в скрытой форме) и / или вакцинируются,

у всех появится коллективный иммунитет к этому классу заболеваний и Covid станет больше похож на грипп, которым, иногда, все болеют.

Многие переболеют много раз, как гриппом болеют (ничего же нет трагичного в гриппе: временное недомогание).

Экономика: удалёнка, думаю, останется.

Роль IT, думаю, будет продолжать рости.

Появится очень много людей, работающих почти за минимальную ЗП,

% таких бедных работников будет расти

(потому что их легко заменить, а ничего ценного и уникального они делать не умеют).

Т.е. увеличится расслоение между успешными и теми, кто еле еле сводит концы с концами.

В общем, Covid станет как грипп, а экономика привыкнет и будет развиваться дальше.

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- Dow Jones

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань