SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Олег Дубинский

Двухконтурная валютная система. МНЕНИЕ. Назад в СССР? Или как в Иране? Что может быть.

- 10 мая 2022, 09:21

- |

Президент Владимир Путин распорядился разработать методы международных расчётов в рублях или национальных валютах.

Ранее его окружение предлагало перейти к двухконтурной валютно-финансовой системе. Сейчас для этого будет создана специальная межведомственная группа.

В распоряжении прописаны задачи группы:

— план формирования международных расчетов в рублях и национальных валютах с партнерами из дружественных государств;

— план формирования международных расчетов в рублях с партнерами из недружественных стран;

— выработка мер валютного регулирования для обеспечения баланса спроса и предложения на валютном рынке;

— выработка мер по снижению рисков в связи с приостановлением операций с иностранными активами.

Новую рабочую группу возглавит помощник президента, бывший министр экономического развития Максим Орешкин.

В состав группы также вошли председатель Центробанка Эльвира Набиуллина, министр экономического развития Максим Решетников, министр финансов Антон Силуанов.

( Читать дальше )

Ранее его окружение предлагало перейти к двухконтурной валютно-финансовой системе. Сейчас для этого будет создана специальная межведомственная группа.

В распоряжении прописаны задачи группы:

— план формирования международных расчетов в рублях и национальных валютах с партнерами из дружественных государств;

— план формирования международных расчетов в рублях с партнерами из недружественных стран;

— выработка мер валютного регулирования для обеспечения баланса спроса и предложения на валютном рынке;

— выработка мер по снижению рисков в связи с приостановлением операций с иностранными активами.

Новую рабочую группу возглавит помощник президента, бывший министр экономического развития Максим Орешкин.

В состав группы также вошли председатель Центробанка Эльвира Набиуллина, министр экономического развития Максим Решетников, министр финансов Антон Силуанов.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 63 )

Биток продалжает падение. Думаю, причина - ястребиные ожидания от мировых ЦБ.

- 08 мая 2022, 17:01

- |

Биток по дневным...

Как индикатор ожиданий по ДКП мировых ЦБ.

Ястребиная динамика мировых ЦБ ведёт к падению битка.

BTC/USD по дневним:

сейчас, в моменте, минус 4%.

С уважением,

Олег.

Как индикатор ожиданий по ДКП мировых ЦБ.

Ястребиная динамика мировых ЦБ ведёт к падению битка.

BTC/USD по дневним:

сейчас, в моменте, минус 4%.

С уважением,

Олег.

7 мая 2020г. - вступление ВВП в должность. Вспомним про 22 года.

- 07 мая 2022, 21:26

- |

Официальное вступление в должность президента России Владимира Путина состоялось 7 мая 2000 года.

За 22 года можно сделать много,

если вкладывать в своё производство, инфраструктуру, а не в яхты и особняки.

Плюсы.

Эффективная борьба с СПГ.

Стабильность в Чечне и на Кавказе.

Улучшение инфраструктуры в Москве.

Минусы.

Спад ВВП.

Импортозависимость.

Эмиграция специалистов (200 000чел. в год, а в 2022 в разы больше из-за СВО).

Полный провал в международных отношениях.

Рождаемость сейчас на минимуме за 22 года (на Украине ещё хуже).

Вооружение — на мировом уровне.

В USD рекордный ВВП был в 2013 = $2,5 трлн

В 2022г ВВП будет примерно в 2 раза ниже, чем в 2013

(с рублях считать удобнее: в 2013 доллар был по 30р.).

Вспомните в комментариях, что хорошего и что плохого было за эти 22 года, с 7 мая 2000г. по 7 мая 2022г.

С уважением,

Олег

За 22 года можно сделать много,

если вкладывать в своё производство, инфраструктуру, а не в яхты и особняки.

Плюсы.

Эффективная борьба с СПГ.

Стабильность в Чечне и на Кавказе.

Улучшение инфраструктуры в Москве.

Минусы.

Спад ВВП.

Импортозависимость.

Эмиграция специалистов (200 000чел. в год, а в 2022 в разы больше из-за СВО).

Полный провал в международных отношениях.

Рождаемость сейчас на минимуме за 22 года (на Украине ещё хуже).

Вооружение — на мировом уровне.

В USD рекордный ВВП был в 2013 = $2,5 трлн

В 2022г ВВП будет примерно в 2 раза ниже, чем в 2013

(с рублях считать удобнее: в 2013 доллар был по 30р.).

Вспомните в комментариях, что хорошего и что плохого было за эти 22 года, с 7 мая 2000г. по 7 мая 2022г.

С уважением,

Олег

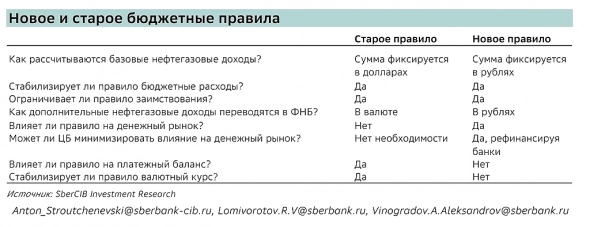

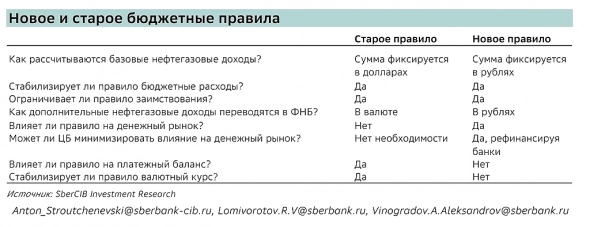

Теперь курс формируется по новому.

- 07 мая 2022, 06:59

- |

Новое бюджетное правило.

Курс рубля к др. валютам (в т.ч. к юаню)

определяется ограничениями (% продажи валютной выручки, возможности обналички с валютных счетов и др.) и внешнеторговым балансом.

При росте внешнеторгового профицита, рубль укрепляется.

При падении внешнеторгового баланса (падение экспорта, рост импорта) рубль падает.

С уважением

Олег.

Курс рубля к др. валютам (в т.ч. к юаню)

определяется ограничениями (% продажи валютной выручки, возможности обналички с валютных счетов и др.) и внешнеторговым балансом.

При росте внешнеторгового профицита, рубль укрепляется.

При падении внешнеторгового баланса (падение экспорта, рост импорта) рубль падает.

С уважением

Олег.

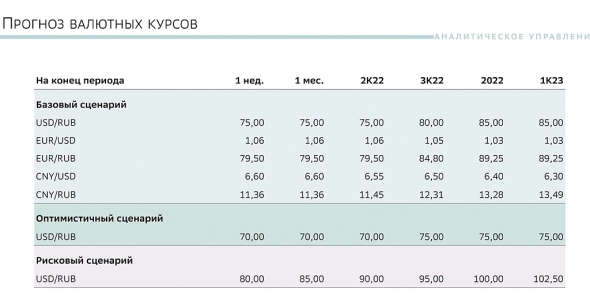

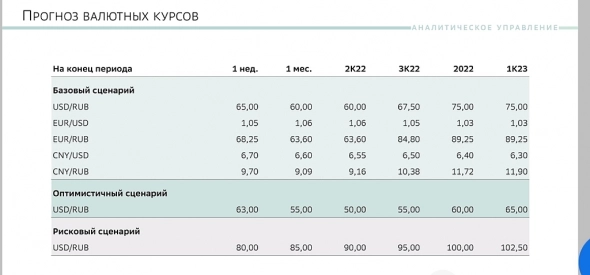

Искусство переобувания с воздухе. Валютный курс. Импортозамещение..

- 07 мая 2022, 06:18

- |

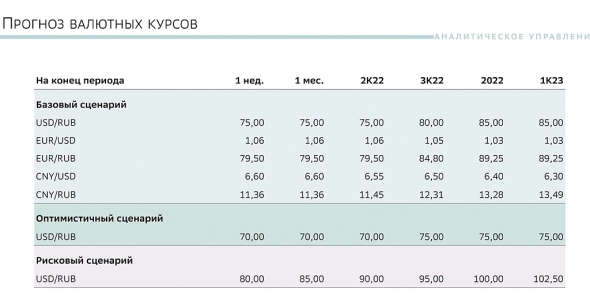

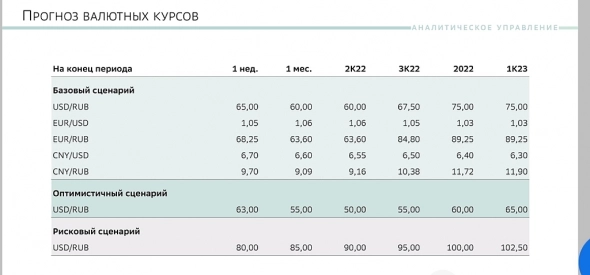

Есть пароль и логин к аналитике Сбера.

По валютному курсу, обычно среднесрочно (с горизонтом месяцы) отрицательная корреляция прогноза с фактом (если подождать и сравнить факт с ранее сделанным прогнозом).

Неделю назад (перед обвалом доллара до 65).

6 мая (перед обвалом рубля к 70).

( Читать дальше )

По валютному курсу, обычно среднесрочно (с горизонтом месяцы) отрицательная корреляция прогноза с фактом (если подождать и сравнить факт с ранее сделанным прогнозом).

Неделю назад (перед обвалом доллара до 65).

6 мая (перед обвалом рубля к 70).

( Читать дальше )

Рубль укрепился у юаню в 2,3 раза. А как же импортозамещение?

- 06 мая 2022, 12:59

- |

CNY (юань) / RUB по дневным.

Юань слабее доллара в этом году.

Объёмы растут.

При таком курсе, выгодно покупать в Китае, а не самим делать.

А как же с модным словом импортозамещение?

:)

Кстати, по парам CNY/RUB и USD/RUB тоже есть арбитраж.

Пишите комментарии.

С уважением,

Олег.

Юань слабее доллара в этом году.

Объёмы растут.

При таком курсе, выгодно покупать в Китае, а не самим делать.

А как же с модным словом импортозамещение?

:)

Кстати, по парам CNY/RUB и USD/RUB тоже есть арбитраж.

Пишите комментарии.

С уважением,

Олег.

Работает ли теория противоположного мнения. Про доллар.

- 06 мая 2022, 06:15

- |

Пишу личное мнение: можно поспорить, можно согласиться, можно обсудить — господа, пишите комментарии.

smart-lab очень интересен, когда подавляющее большинство имеет конкретное мнение: в этом случае, в большинстве случаев, происходит наоборот.

Например, в августе 2020г. все на смарт лабе писали про то, что надо покупать золото (именно тогда был разворот, золото упало с $2050).

В октябре — ноябре 2021г. писали про инвестиции в рос. акции, что сидеть в лонгах и buy the dip — легкий путь к быстрому обогащению (с тех пор, индекс Мосбиржи упал с 4000 до 2400).

Сейчас только ленивый не пишет про доллар: мол, никому доллар в России не нужен даже по 60р

Сейчас подавляющее большинство считает, что доллар россиянам не нужен.

Вероятно, от курса 65р. за $ (или чуть ниже), usd/rub пойдёт вверх.

В обменниках, на этой неделе средний курс нал.$ около 75 (покупка чуть дешевле, продажа чуть дороже): дефицит нал. $ (США больше не поставляет нал.в Россию): современным «челнокам» понадобится доллар!

Крупные банки (например, Сбер) пишут для своих клиентов прогноз курса 85 р.за доллар на конец 2022г (при этом, сами продают доллар: готовятся к отключению от swift). Конечно, прогнозы брокеров — иногда это развод, но, в данном случае, логично

( Читать дальше )

smart-lab очень интересен, когда подавляющее большинство имеет конкретное мнение: в этом случае, в большинстве случаев, происходит наоборот.

Например, в августе 2020г. все на смарт лабе писали про то, что надо покупать золото (именно тогда был разворот, золото упало с $2050).

В октябре — ноябре 2021г. писали про инвестиции в рос. акции, что сидеть в лонгах и buy the dip — легкий путь к быстрому обогащению (с тех пор, индекс Мосбиржи упал с 4000 до 2400).

Сейчас только ленивый не пишет про доллар: мол, никому доллар в России не нужен даже по 60р

Сейчас подавляющее большинство считает, что доллар россиянам не нужен.

Вероятно, от курса 65р. за $ (или чуть ниже), usd/rub пойдёт вверх.

В обменниках, на этой неделе средний курс нал.$ около 75 (покупка чуть дешевле, продажа чуть дороже): дефицит нал. $ (США больше не поставляет нал.в Россию): современным «челнокам» понадобится доллар!

Крупные банки (например, Сбер) пишут для своих клиентов прогноз курса 85 р.за доллар на конец 2022г (при этом, сами продают доллар: готовятся к отключению от swift). Конечно, прогнозы брокеров — иногда это развод, но, в данном случае, логично

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- Dow Jones

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань