Олег Дубинский

Полюс Золото: так прибыль за 2022г или убыток ??? Все металлурги не платят дивы за 2022г.

- 07 июня 2023, 07:08

- |

#ПолюсЗолото

#ПРИБЫЛЬилиУБЫТОК

Все металлурги не платят дивы за 2022г.

Даже Полюс.

Отказался выплачивать уже рекомендованные советом директоров дивиденды за 2022 год.

6 июня должно было пройти годовое собрание акционеров и

утвердить ранее рекомендованные советом директоров дивиденды за 2022 г. = 436,79 руб. на акцию.

Собрание не состоялось из-за отсутствия кворума.

Совет директоров назначил повторное собрание на 7 июля.

И неожиданно отменил рекомендацию по дивидендам.

Новая рекомендация – дивиденды за 2022 г. не выплачивать.

Рекомендовано за счет нераспределенной прибыли прошлых лет

покрыть чистый убыток за 2022 г. = 241,36 млрд руб.

В ранее опубликованной консолидированной отчетности «Полюса» по МСФО

фигурировала чистая прибыль «за 2022 г. = 111,85 млрд руб.

СД «Полюса» также пересмотрит список кандидатов для избрания в совет директоров и

не планирует выдвигать в него независимых кандидатов.

Ранее в совет в качестве независимых членов

были номинированы глава Союз золотопромышленников РФ Сергей Кашуба, управляющий директор инвестиционно-банковского департамента ИК «Ренессанс Капитал» Андрей Волковский и

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Обыграл индекс полной доходности Мосбиржи в 2023г. пока на 12%

- 07 июня 2023, 06:58

- |

#ОсновнойСчёт

#ИИС

В 2023г. опережаю индекс полной доходности Мосбиржи на 12+%.

Просто держу растущие акции и продаю тех, кто показывает динамику ниже рынка.

Сейчас — Сбер, Совкомфлот, Татнефть, Роснефть и другие.

Не держу ВТБ, Газпром, Магнит и т.п.

С уважением,

Олег.

Народный портфель. Статистика по физикам в мае 2023г.

- 06 июня 2023, 22:17

- |

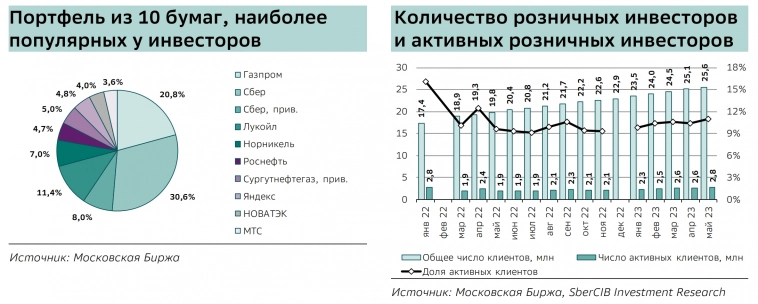

В мае 496 тыс. розничных инвесторов открыли брокерские счета на МосБирже (в апреле – 548 тыс.),

в результате общее количество счетов достигло 25,6 млн.

2,8 млн розничных инвесторов зарегистрировали по ко-крайней мере одну сделку в мае против 2,6 млн в апреле и 1,9 млн в мае 2022 года.

Доля розничных инвесторов на фондовом рынке составила 80,8%,

сократившись с 81,5% в апреле.

Чистый приток средств розничных инвесторов на фондовый рынок в мае оказался равен 17,9 млрд руб. (минус 54% м/м),

в инструменты с фиксированным доходом он достиг 107,2 млрд руб. (плюс 70% м/м).

Доля Газпрома увеличилась с 20% в апреле до 21% к концу мая,

доли обыкновенных и привилегированных акций Сбера сократились соответственно с 33% до 30% и с 9% до 8%.

Инвесторы продавали акции Сбера после дивидендной «отсечки» и покупали акции Газпрома в мае.

С уважением,

Олег.

OZON intraday выгодны ли рекомендации :)

- 06 июня 2023, 14:19

- |

#OZON

В 11-20 начался рост.

В 11-50 БКС дал рекомендацию покупать

(на биржевом табло, новости в Windows QUIK).

C 11-50 OZON немного упал.

График по 5-минуткам:

:)

С уважением,

Олег.

ИТОГИ. Почему ФосАгро падал, а Русснефть и ИнтерРАО росли.

- 06 июня 2023, 08:26

- |

#ИТОГ

Портфели в 2023г. опережают индекс полной доходности Мосбиржи более 10%.

На самом деле, более 11%, потому что отсечки Лукойл и ИнтерРао уже были, а дивы на счёт ещё не пришли.На прошлой неделе написал в закрытом канале, что ФосАгро вылетит из индекса Мосбиржи и продам, а

Русснефть и ИнтерРАО, по моему мнению, будут лучше рынка из — за ребалансировки индекса Мосбиржи.

Просто читаю отчётность, новости Мосбиржи, увлекаюсь графиками и анализом.

Личное мнение. Поэтому не держу Газпром, Магнит, ВТБ и т.п.

С уважением,

Олег.

Куда вложили дивиденды Сбера

- 05 июня 2023, 21:20

- |

(суммарно было выплачено 565 млрд руб.).

Полученные дивиденды были вложены в российские акции (примерно 75%),

российские облигации (около 9%),

в зарубежные акции (приблизительно 9%),

в иностранную валюту (порядка 2%).

Коэффициент реинвестирования для акций Сбера составил 5%.

Впереди — дивы Лукойла, ИнтерРао,

на них тоже купят ценные бумаги.

С уважением,

Олег.

Почему ФОСАГРО падает, а Русснефть, Татнефть, ИнтерРАО растут

- 05 июня 2023, 16:59

- |

#Русснефть

#ИнтерРао

Причина роста:

ребалансировка индексов Мосбиржи.

Рекомендую прочитать об измннениях в индексах в оригинале

www.moex.com/n56480/?nt=108

В закрытом канале заранее писал

что вместо #ФосАгро лучше

#ИнтерРАО

#Русснефть

С уважением,

Олег.

бюджетное правило: с 7 июня ЦБ РФ будет продавать больше валюты

- 05 июня 2023, 15:12

- |

ЕЖЕДНЕВНЫЕ ПРОДАЖИ ВАЛЮТЫ ПО БЮДЖЕТНОМУ ПРАВИЛУ С 7 ИЮНЯ ВЫРАСТУТ В 1,8 РАЗА,

ДО 3,6 МЛРД РУБ., В СУММЕ ДО 74,6 МЛРД РУБ.

МИНФИН РФ

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- COT отчет

- Dow Jones

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань

- Яндекс