Олег Дубинский

ВТБ: и вверх, и вниз быстрее индекса. Спекулятивная покупка перед доп.эмиссией?

- 10 мая 2023, 13:02

- |

Спекулятивная покупка перед доп.эмиссией.

Вероятно, 20 апркля инсайдеры узнали об очередной доп.эмиссии.

И 20 апреля ВТБ рос на высоком объёме.

25 апреля акционеры ВТБ согласовали проведение очередной допэмиссии номинальным объемом 93 млрд рублей. На бирже дополнительно разместят 9,3 трлн обыкновенных акций номинальной стоимостью 0,01 ₽ каждая. Реальный размер привлеченного капитала может быть больше, потому что акции будут продавать по рыночной, а не по номинальной цене.

Размещение пройдет по открытой подписке — то есть любой российский инвестор сможет в нем поучаствовать. Ожидается, что допэмиссия завершится уже во втором квартале — ориентировочно в конце мая или начале июня. Дополнительный выпуск увеличит капитал банка, но размоет текущие доли акционеров.

Для ВТБ это уже будет вторая допэмиссия в 2023 году. Предыдущая, объемом 149 млрд рублей, завершилась в марте — весь объем выкупила госструктура «Росимущество», увеличившая свою долю обыкновенных акций в капитале банка с 60,9 до 76,4%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Анализ динамики денежной базы: нал. и М2. Одна из причин долгосрочной слабости рубля.

- 10 мая 2023, 08:50

- |

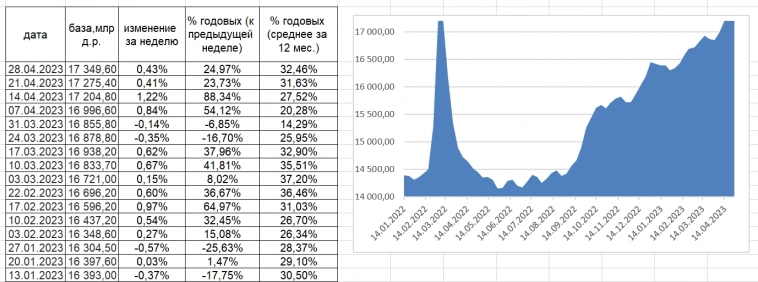

Денежная база в узком определении включает в себя выпущенные в обращение Банком России наличные деньги

(с учётом остатков средств в кассах кредитных организаций) и

остатки на счетах обязательных резервов кредитных организаций по привлечённым средствам в национальной валюте,

депонируемые в Банке России.

Информация об объёме денежной базы — на сайте ЦБ РФ в открытом доступе.

Нал. нужен, когда страшно.

Посчитал средний % годовых (недельный рост в 52 степень) и скользящая средняя по 12 последним значениям.

Темп роста нала за последний месяц около 30% годовых.

Нал. нужен, когда страшно (скачки были в феврале и в сентябре 2022г., т.е. начало СВО и объявление частичной мобилизации).

Сейчас — стабильный рост нала.

> 90% узкой денежной базы — это нал.

М2 — это собственные, доступные для платежа средства плюс депозиты.

См. на наклон кривой.

М2 в США падает в темпе 4% годовых:

( Читать дальше )

Страх перед див гэпом Сбера Мой портфель Обзор

- 08 мая 2023, 19:14

- |

Друзья,

В этом выпуске – что произошло за неделю и мысли о том, что может произойти.

Мой портфель

(в 2023г. обогнал индекс полной доходности Мосбиржи на 7%,

за полгода обогнал индекс полной доходности Мосбиржи на 16%).

Лонг ED (eur/usd) держу с 2023г.,

Почему растёт евро к доллару.

Со снижением инфляции, ED вернётся в привычный диапазон 1,15 – 1,20.

ЕЦБ начал ужесточение денежно – кредитной политики и позже закончит.

Страх перед дивидендными гэпами.

Мои портфели и почему они такие.

Желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Селигдар: акции и золотые облигации. Взвешиваю за и против.Мои выводы.

- 08 мая 2023, 11:10

- |

По поводу золота.

Личное мнение.

Тренд растущий в связи с ожиданиями по смягчению ДКП США.

Думаю, никто не может точно знать будущее.

Сколько будет стоить золото не известно.

Личное мнение: будет дорожать на смягчении ДКП сначала США, а потом ЕЦБ и др. ведущих ЦБ.

Теперь про Селигдар.

СЕЛИГДАР в России входит в десятку по добыче золота и в пятёрку по запасам.

Консолидированная выручка ПАО «Селигдар» за 12 месяцев 2022 года составила 34 722 млн рублей по сравнению с 35 616 млн рублей в январе-декабре 2021 года.

Выручка от реализации золота снизилась на 3% год-к-году, до 26 687 млн рублей (не включая продажи золота АО «Лунное», которые не входят в консолидированную отчетность), за счет снижения средней цены реализации на 13% на фоне колебаний рыночных цен на золото и укрепления курса рубля. Объем продаж золота в натуральном выражении без учета продаж АО «Лунное» в 2022 году увеличился на 11% и составил 7239 кг по сравнению с 6520 кг в 2021 году.

( Читать дальше )

Золотые облигации Селигдара. Купон 5,5%, номинал = стоимость 1 гр. золота

- 08 мая 2023, 08:47

- |

Номинал = 1гр золота.

Среднедневной оборот 9 000 бумаг.

По поводу облигаций,

привязанных к цене золота.

Странность в том, что владелец такой облигации как-бы играет против эмитента, который заинтересован в минимизации выплат.

С другой стороны, эмитент — золотодобывающая компания.

Рейтинг RUA+.

Конечно, эмитент по надежности — далеко не Сбер и важно учитывать кредитный риск эмитента.

Но обратите внимание на долг и на наполеоновские планы (т.е. долг будет расти, а это — высокий риск !

Планы «Селигдара» впечатляют:

🚀 Рост добычи золота с 7,6 тонн до 20 тонн к 2030 году.

🚀 Рост добычи олова с 2,9 тыс тонн до 14-16 тыс. тонн к 2030 году.

Наполеоновские планы, но высокий риск самого эмитента связан с увеличением долга.

Соотношение чистый долг/EBITDA по состоянию на 30 июня 2022 года составило 2,4х.

Как бы долг при таких инвестициях не улетел намного выше 3 годовых EBITDA.

Интересная бумага!

Интересная ставка на снижение курса рубля (уже с моменте 77,1р/$).

( Читать дальше )

8 мая - последний день акции Сбера торгуются с дивами. Будет ли общая коррекция российского рынка на див.гэпе Сбера.

- 08 мая 2023, 07:22

- |

#ВыходныеДни

#РабочиеДни

2023г.

В дни официальных государственных праздников

1-2 января

7 января

23 февраля

8 марта

1 мая

9 мая

12 июня

4 ноября

торги на рынках Московской биржи не проводятся.

В остальные дни 2023 года торги на рынках биржи осуществляются по стандартному графику.

#Сбер

Сегодня, 8 мая

последний день

покупки акций Сбера

с дивидендами.

10 мая в Сбере

дивидендный гэп

(дивы 25р, т.е. гэп около 10%).

Многие боятся див.гэпа Сбера и считают, что на таком див. гэпе может произойти коррекция по всему российскому рынку.

С уважением,

Олег.

Рынку США и др. не дали упасть. Р/Е s&p500 сейчас 23 (при среднем историческом 16). Причины. Мнение: что дальше.

- 08 мая 2023, 06:29

- |

Этот кризис отличается от предыдущих тем, что акциям большинства компаний не дали сильно упасть.

Распродажи акций по бросовым ценам не было.

Паника на рынке длинных гос.облигаций США не перекинулась на рынок акций.

Потому что ФРС и др мировые ЦБ предоставляли ликвидность.

Раз не было сильного обвала то и рост будет умеренным (на ожиданиях смягчения ДКП США возможен и боковик вместо роста).

С уважением

Олег.

Мечел: мысли вслух. Разбор полёта.

- 07 мая 2023, 20:27

- |

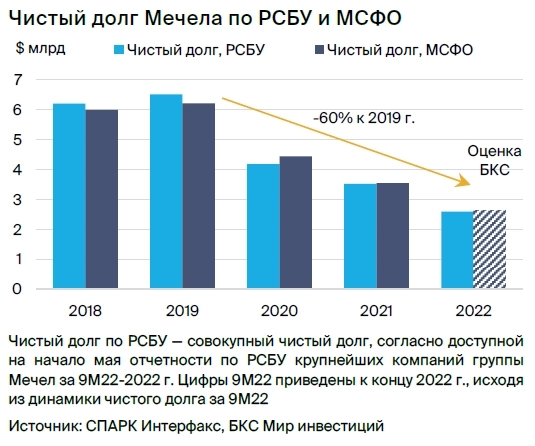

дает P/E (2023) в 0,9х.

Исторически такой мультипликатор мог быть обоснован чрезмерным долгом.

Но видна тенденция на уменьшение долга.

Динамика долга.

После коррекции в 10% с локального максимума, доджи (неопределённость),

Мечел обычка по дневным:

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- COT отчет

- Dow Jones

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- МТС

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- рэй далио

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань

- Яндекс