Блог им. Mixashow |Полюс и текущая ситуация в моменте

- 09 октября 2024, 03:58

- |

Фондовый рынок остается под давлением от ожиданий повышения ключевой ставки. Индекс гос. облигаций продолжает пикировать и упал уже ниже 100 пунктов. Облигации тянут за собой и бумаги компаний. Однако позитив идет со стороны валюты и нефти

💵По рублю наметился разворот тренда. Вероятно, укрепление, которое оказывало давление на рынок завершилось в августе, сейчас уже двигаемся в начале нового витка общего восходящего тренда.

🛢По нефти вернулись к $80, что позитивно в целом для российского рынка. Пока не ставил бы на сильное ралли(), нет в нем уверенности.

UPD(да, уже рухнули обратно)

🥇Золото в рублях приближается к историческому максимуму. Цена на бирже 255 тыс за тройскую унцию или 7700 за 1 грамм. С августа +26%, с начала года +45%.

Такими темпами новый исторический максимум можем увидеть уже в первом квартале 2025, если не раньше.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Блог им. Mixashow |Пост из разряда “Пора ли покупать доллар?”

- 12 августа 2021, 18:30

- |

Прежде чем ответить на подобный вопрос, необходимо определиться с целями покупки валюты. Например, если вы инвестируете в американские акции и для их покупки вам нужны доллары, то очевидно, что вам нужны будут именно они, а не какие-нибудь юани. Когда же мы говорим про выбор валюты для среднесрочных инвестиций, то выбор валюты и точки входа уже имеет большее значение, поэтому необходимо учитывать факторы укрепления/ослабления той или иной валюты.

▪️ Доллар

Сверхмягкая денежно-кредитная политика ФРС отрицательно влияет на крепость американской валюты. Так с марта 2020 года индекс доллара DXY (отношение доллара к корзине валют) потерял ~10%.

Негативным фактором являются отрицательные реальные доходности американских гос. облигаций. Вчера вышли данные по инфляции в США за июль, которые показали рост ИПЦ на 5,4% г/г, при этом доходность по десятилетним гос.облигациям находится на уровне 1,36% годовых. Такая картина снижает спрос на долларовые бонды, как на инструмент сохранения и заставляет инвесторов искать убежище от инфляции на рынках других стран. Поэтому в среднесрочной перспективе, более вероятно продолжение ослабления доллара к основным мировым валютам.

( Читать дальше )

Блог им. Mixashow |🛢Нефтяные компании отстают от нефти

- 24 февраля 2021, 19:18

- |

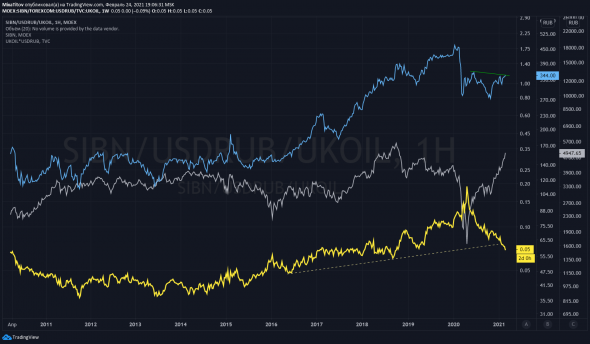

🔹Цена бочки Brent приближается к историческим максимумам, если смотреть в рублях (серый график)

🔹Соотношение Газпромнефть/Brent(руб) сползло к своим нормальным значениям, что означает по крайней мере адекватность цены акций при текущих курсах нефти и рубля (желтый график)

🔹Цена акций Газпромнефть находится у сопротивления. Вполне возможен пробой вверх при текущих курсах нефти и рубля. При всеобщем обвале, естественно, чуда может и не быть. (синий график)

По остальным похожая картина

---------------------

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс